ふるさと納税のやり方を知りたい! 仕組みやメリットまで具体的に解説

故郷や応援したい自治体など、ふるさと納税は好きな自治体を選んで寄付できる制度です。「今年こそ、ふるさと納税をやってみたい」と検討中の人に向けて、ふるさと納税のやり方や仕組みについてくわしく解説します。

そのほか、ふるさと納税をやることで得られるメリットもお伝えします。しっかり学んで、今年はふるさと納税デビューを果たしましょう!

■ふるさと納税の概要

■ふるさと納税の仕組み

■ふるさと納税のメリット

それぞれのポイントを紹介していくので、ぜひ参考にしてください。

まずは、ふるさと納税の概要について紹介します。ふるさと納税とは、自分の生まれ育った故郷や、思い入れがあって応援したい自治体など、好きな自治体を選んで寄付ができる制度のことです。

ふるさと納税は、「生まれ育ったふるさとに貢献できる制度」「自分の意思で応援したい自治体を選ぶことができる制度」として創設されました。また、自治体の復興支援や取り組むまちづくりなど、さまざまな課題に対して寄付金の使い道を指定できるのも特徴です。手続きをすれば、実質自己負担額2,000円で応援したい地域の名産品や宿泊券などがもらえます。

ふるさと納税は、2008年からスタートした制度です。開始当初は控除適用者数が約3万3千人で、ふるさと納税額は約72億円でした。仕組み上、ふるさと納税利用者は確定申告をしなければいけないということもあり、利用者が伸び悩んでいました。2015年4月に「ワンストップ特例制度」が設けられ、条件を満たしていれば確定申告不要になったことを機に利用者が増加。2021年には、過去最高となる控除適用者数が約740万人まで増加しました。

続いて、ふるさと納税の仕組みを解説します。ふるさと納税では、自分の住んでいる自治体に本来は納税する税金を、任意で選んだ自治体に寄付することで、税金の還付・控除が受けられます。寄付額のうち2,000円を超える部分について、所得税と住民税から原則として全額が控除される制度です。

ポイントは、「税金を前払いしている」という点。たとえば、納税額が3万円の場合、2万8,000円の税金を先に納税することになります。控除上限額は、ふるさと納税をする方の所得や家族構成に応じて異なるため注意しましょう。

なお、控除を受けるには、ふるさと納税をした翌年に原則として、確定申告が必要です。ただし「ふるさと納税ワンストップ特例制度」では、納税先の自治体数が5団体以内である場合、各自治体に申請することで確定申告が不要になります。ワンストップ特例制度の詳細については、「ワンストップ特例とは?」の項で解説するため、そちらも参考にしてください。

ふるさと納税の概要と仕組みがわかったところで、ふるさと納税をやることで得られるメリットについても解説します。メリットは、以下の4つです。

■寄付金で控除を受けられる

■返礼品がもらえる

■寄付を通じて自治体を応援できる

■クレジットカードのポイントを貯められる

■寄付金で控除を受けられる

ふるさと納税では、自己負担金2,000円を除いた寄付金の全額分を「寄付金控除」として受けられるメリットがあります。つまり、実質負担2,000円のみで返礼品を楽しめるのです。控除上限額は、収入や家族構成によって異なるため注意しましょう。控除上限額については、「上限額を調べる」の項で解説するため、参考にしてください。

■返礼品がもらえる

ふるさと納税では、寄付した各自治体からその土地の特産品などの返礼品がもらえます。新鮮な海産物やブランド米、銘柄牛、食べ比べセット、電化製品などです。各自治体が設定した返礼品をもらえるのは、ふるさと納税の大きな魅力のひとつでしょう。

たとえば、三重県多気町に2万円の寄付をすると、松阪牛赤身ステーキ450g(約150×3枚)の返礼品を受け取れます。また、ものづくりの町・新潟県三条市では、1万5,000円の寄付をすると、3人分がラクラク挽ける大容量コーヒーミルを返礼品として受け取ることが可能です。生産数が少なく貴重な品もあるため、ぜひ探してみましょう。

■寄付を通して自治体を応援できる

ふるさと納税では、生まれ故郷や好きな場所、災害復興を応援したい自治体などへ納税することで、自治体を応援できます。

寄付金の用途についても、福祉支援や子育て支援など、応援したい分野に絞っての応援も可能です。思い入れがある町の観光業に対して応援を希望するのであれば、その分野を選んで寄付するといった方法もとれるでしょう。

なお、自分の住民票がある自治体への寄付もおこなえますが、その場合は返礼品を受け取れないため、注意しておきましょう。

■寄付でクレジットカードのポイントを貯められる

ふるさと納税のポータルサイトによっては、クレジットカードを用いてふるさと納税の寄付をすることも可能です。クレジットカードを利用して寄付すれば、寄付額に応じたクレジットカードのポイントを獲得できます。返礼品を受け取れるだけでなく、各サイトから「ポイント」がもらえて、さらにお得になることもあるでしょう。

ふるさと納税の注意点についても把握しておきたいところです。注意点には、以下の3つがあります。

■節税にはならない

■税金控除のための申請が必要

■控除限度額を超過すると自己負担扱いになる

■節税にはならない

「ふるさと納税をおこなうことで節税になる」と誤解している人がいるようですが、これは違うため注意が必要です。

概要で説明しましたが、ふるさと納税は「任意の地方自治体に対して寄付ができる制度」のこと。自己負担2,000円を超えた寄付金額が、所得税や住民税から控除できるというものです。

つまり、住んでいる自治体に払う税金を、ふるさと納税の寄付先に先に払ったということになります。「節税にはならない」となると、「お得感が減ってメリットがないのでは?」 と感じる人もいるかもしれませんが、寄付額に応じた返礼品がもらえるのがふるさと納税のメリットです。「2,000円相当以上の返礼品をもらえればプラスなる」という仕組みであることを覚えておきましょう。

■税金控除のための申請が必要

ふるさと納税による税控除を受けるためには、申請手続きが必要な点も注意したいポイントです。確定申告が必要な人の例としては、以下のような人が当てはまります。

・6か所以上の自治体にふるさと納税をした人

・副業や副収入があるなどの事由で、そもそも確定申告が必要な人

・期限内にワンストップ特例の申請書を提出しなかった人

一方で、ワンストップ特例制度を使うと確定申告は不要です。条件を満たす人は、手間を大幅に減らせるため、ワンストップ特例制度の利用を検討しましょう。

■控除限度額を超過すると自己負担扱いになる

ふるさと納税を通じて控除を受けられる金額には、上限があることにも注意が必要です。ふるさと納税自体には金額の上限がありません。しかし控除対象となる金額には上限があり、超えた部分は控除されず、自己負担となります。

控除限度額の上限は、家族構成やローンの有無、年収などによって変動するものです。自分で算出する場合は手間がかかるため、「計算シミュレーションツール」を使うのもおすすめ。次項の「上限額を調べる」では、ふるさと納税をする人の給与収入と家族構成別に限度額目安を表にしていますので、ぜひ参考にしてください。

参考:総務省「よくわかる!ふるさと納税」=https://www.soumu.go.jp/main_sosiki/jichi_zeisei/czaisei/czaisei_seido/furusato/about/

1. 上限額を調べる

2. 寄付する自治体を選ぶ

3. 控除の手続きをする

まずは、自身がふるさと納税で控除される限度額を把握しましょう。控除限度額は、ふるさと納税をおこなう本人の給与収入や家族構成、その他控除額に応じた上限額があります。控除上限額を超えた分は自己負担分となるため、注意しましょう。

■控除額の計算方法

自己負担額2,000円を引いた残りが控除額です。さらに、控除額は所得税からの控除と住民税控除にわかれます。

・所得税控除(1):ふるさと納税をした年の所得税から控除

・住民税控除:住民税からの控除(基本分、2)と住民税からの控除(特例分、3)の合算が、ふるさと納税をした翌年度の住民税から控除

(1)所得税控除について

所得税からの控除は、(ふるさと納税額-2000円)×「所得税の税率」で求めます。なお、控除対象となるふるさと納税額は、総所得金額等の40%が上限です。

(2)住民税控除基本分について

住民税からの控除(基本分)は、(ふるさと納税額-2000円)×10%で求めます。なお、控除の対象となるふるさと納税額は、総所得金額等の30%が上限です。

(3)住民税控除特例分について

住民税からの控除(特例分)は、(ふるさと納税額-2000円)×(100%-10%(基本分)-所得税の税率)で求めます。

なお、特例分が住民税所得割額の2割を超える場合は、住民税からの控除(特例分)=(住民税所得割額)×20%で求めます。この場合、1~3の控除を合計しても(ふるさと納税額-2000円)の全額が控除されず、実質負担額は2000円を超えるため、注意が必要です。

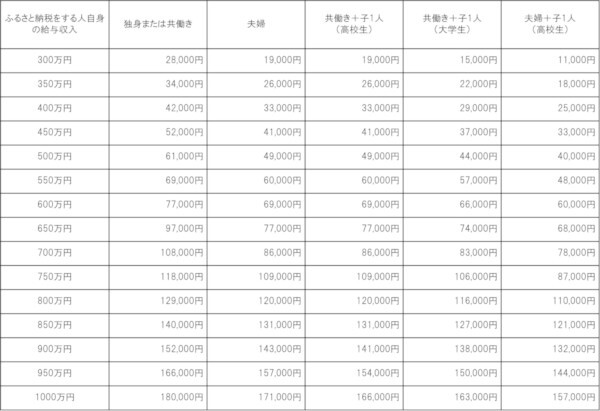

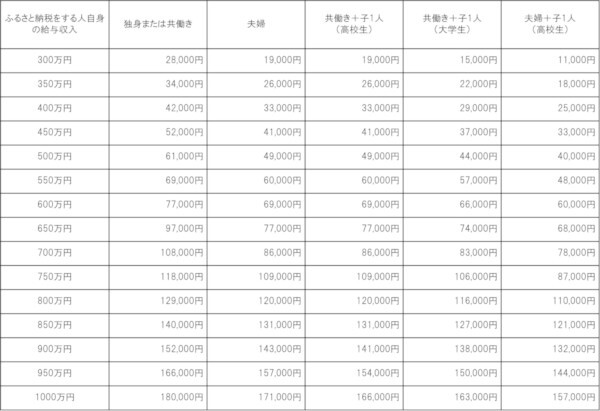

■給与収入と家族構成別の限度額目安表

以下では、ふるさと納税をする人の給与収入と家族構成別の限度額目安表を載せています。こちらも、ぜひ参考にしてください。

※住宅ローン控除や医療費控除等、他の控除を受けていない給与所得者のケースです

※年金収入のみの人や事業者の人、住宅ローン控除や医療費控除等、他の控除を受けている給与所得者の人の控除額上限は表とは異なります

※社会保険料控除額は、給与収入の15%と仮定しています

※「共働き」は、ふるさと納税をする本人が配偶者(特別)控除の適用を受けていないケースを指します(配偶者の給与収入が201万円超の場合)

※「夫婦」は、ふるさと納税をする人の配偶者に収入がないケースを指します

※「高校生」は「16歳から18歳の扶養親族」、「大学生」は「19歳から22歳の特定扶養親族」を指します

掲載している表は、あくまで目安です。具体的な計算は市区町村にお問い合わせください。

参考:総務省「ふるさと納税 税金の控除について」=https://www.soumu.go.jp/main_sosiki/jichi_zeisei/czaisei/czaisei_seido/furusato/mechanism/deduction.html

次に、寄付する自治体を選びましょう。インターネットで自治体のふるさと納税情報を検索すると、自治体や返礼品情報を得られます。自治体のふるさと納税情報を取りまとめたポータルサイトもあるため、そちらを利用してもいいでしょう。

また、ふるさと納税を実施している多くの自治体では、寄付金の使い道を寄付者が選択できるようになっています。応援したい事業や分野などが決まっている場合は、寄付金の使い道から自治体を選ぶのもおすすめです。

寄付したい自治体や返礼品が決まったら、自治体のホームページや、ポータルサイトから申し込みます。基本的には、Web上での手続きが一般的です。自治体への電話や書類の郵送・持参での手続きも可能です。支払方法は自治体によって異なっており、クレジットカードや振込、現金持参など複数あります。

インターネットで手続きした場合は、寄付金受領証明書が郵送で送られてきます。寄付金受領証明書は寄付したことを証明する書類で、確定申告する場合に必要なため大切に保管しておきましょう。

なお、ふるさと納税には期限がなく、一年中(1月1日~12月31日まで)申し込みが可能です。一年間に手続きしたふるさと納税の合計が、当年度の所得税の還付、翌年度の住民税の控除の対象となります。

ふるさと納税の寄付金控除の申請には、「ワンストップ特例制度」と「確定申告」2つの方法があります。ワンストップ特例制度では、確定申告をしなくても寄付金控除が受けられて便利です(こちらの方法については次項で解説)。

ふるさと納税をすると、確定申告に必要な寄付を証明する寄付金受領証明書が発行されます。ふるさと納税の専用の振込用紙や自治体により発行される納入通知書(納付書)で手続きした場合は、払込票控(振込用紙の半券)が確定申告をする際の寄付証明書類となる場合があるため、注意してください。

ふるさと納税をした次の年の3月15日までに、住所地の所轄の税務署で確定申告をしいます。確定申告をすることで、ふるさと納税をした年の税金から控除される仕組みです。

■確定申告で必要なもの

確定申告で必要なものは、以下のとおりです。

・寄付金受領証明書

・通帳またはキャッシュカード

・印鑑

・源泉徴収票

・マイナンバー(または身元確認ができる書類)

所得税の還付を受け取る口座の確認には、通帳やキャッシュカードが必要です。申告書にはふるさと納税をした年の所得控除額の合計額や源泉徴収税額などを記入する欄があるため、源泉徴収票も準備しておきましょう。

2016年からは、確定申告書類にマイナンバーの記入が義務付けられています。そのため、マイナンバーカードを持っている場合はマイナンバーカードが必要です。マイナンバーカードを持っていない場合は、マイナンバー通知カードのコピーおよび運転免許証等の身元確認書類のコピーが必要になります。

2015年4月1日からスタートしたワンストップ特例制度では、必要書類の郵送のみで寄附金控除の手続きができます。ふるさと納税をした後で各自治体へ申請すれば、確定申告をしなくても税控除を受けられる点がメリットです。

利用するための条件には、「寄付が5自治体以内である」「ふるさと納税を除いて確定申告をする必要がない給与所得者である」などが挙げられます。条件をいずれも満たす必要があるため、注意しましょう。条件からもわかるように、個人事業主はワンストップ特例制度の利用はできません。

制度の申請手順は、以下のとおりです。

必要書類(申請をする本人の確認ができる書類、申告特例申請書)を揃える

ふるさと納税をした自治体へ提出期限までに書類を郵送(申請期限:翌年1月10日)する

期限までに忘れずに対応するようにしましょう。

参考:総務省「ふるさと納税の流れ」=https://www.soumu.go.jp/main_sosiki/jichi_zeisei/czaisei/czaisei_seido/furusato/mechanism/procedure.html#block02

そのほか、ふるさと納税をやることで得られるメリットもお伝えします。しっかり学んで、今年はふるさと納税デビューを果たしましょう!

ふるさと納税とは

ここでは、ふるさと納税について、概要や仕組み、ふるさと納税をやることで得られるメリットについてくわしく解説します。■ふるさと納税の概要

■ふるさと納税の仕組み

■ふるさと納税のメリット

それぞれのポイントを紹介していくので、ぜひ参考にしてください。

ふるさと納税の概要

まずは、ふるさと納税の概要について紹介します。ふるさと納税とは、自分の生まれ育った故郷や、思い入れがあって応援したい自治体など、好きな自治体を選んで寄付ができる制度のことです。

ふるさと納税は、「生まれ育ったふるさとに貢献できる制度」「自分の意思で応援したい自治体を選ぶことができる制度」として創設されました。また、自治体の復興支援や取り組むまちづくりなど、さまざまな課題に対して寄付金の使い道を指定できるのも特徴です。手続きをすれば、実質自己負担額2,000円で応援したい地域の名産品や宿泊券などがもらえます。

ふるさと納税は、2008年からスタートした制度です。開始当初は控除適用者数が約3万3千人で、ふるさと納税額は約72億円でした。仕組み上、ふるさと納税利用者は確定申告をしなければいけないということもあり、利用者が伸び悩んでいました。2015年4月に「ワンストップ特例制度」が設けられ、条件を満たしていれば確定申告不要になったことを機に利用者が増加。2021年には、過去最高となる控除適用者数が約740万人まで増加しました。

ふるさと納税の仕組み

続いて、ふるさと納税の仕組みを解説します。ふるさと納税では、自分の住んでいる自治体に本来は納税する税金を、任意で選んだ自治体に寄付することで、税金の還付・控除が受けられます。寄付額のうち2,000円を超える部分について、所得税と住民税から原則として全額が控除される制度です。

ポイントは、「税金を前払いしている」という点。たとえば、納税額が3万円の場合、2万8,000円の税金を先に納税することになります。控除上限額は、ふるさと納税をする方の所得や家族構成に応じて異なるため注意しましょう。

なお、控除を受けるには、ふるさと納税をした翌年に原則として、確定申告が必要です。ただし「ふるさと納税ワンストップ特例制度」では、納税先の自治体数が5団体以内である場合、各自治体に申請することで確定申告が不要になります。ワンストップ特例制度の詳細については、「ワンストップ特例とは?」の項で解説するため、そちらも参考にしてください。

ふるさと納税のメリット

ふるさと納税の概要と仕組みがわかったところで、ふるさと納税をやることで得られるメリットについても解説します。メリットは、以下の4つです。

■寄付金で控除を受けられる

■返礼品がもらえる

■寄付を通じて自治体を応援できる

■クレジットカードのポイントを貯められる

■寄付金で控除を受けられる

ふるさと納税では、自己負担金2,000円を除いた寄付金の全額分を「寄付金控除」として受けられるメリットがあります。つまり、実質負担2,000円のみで返礼品を楽しめるのです。控除上限額は、収入や家族構成によって異なるため注意しましょう。控除上限額については、「上限額を調べる」の項で解説するため、参考にしてください。

■返礼品がもらえる

ふるさと納税では、寄付した各自治体からその土地の特産品などの返礼品がもらえます。新鮮な海産物やブランド米、銘柄牛、食べ比べセット、電化製品などです。各自治体が設定した返礼品をもらえるのは、ふるさと納税の大きな魅力のひとつでしょう。

たとえば、三重県多気町に2万円の寄付をすると、松阪牛赤身ステーキ450g(約150×3枚)の返礼品を受け取れます。また、ものづくりの町・新潟県三条市では、1万5,000円の寄付をすると、3人分がラクラク挽ける大容量コーヒーミルを返礼品として受け取ることが可能です。生産数が少なく貴重な品もあるため、ぜひ探してみましょう。

■寄付を通して自治体を応援できる

ふるさと納税では、生まれ故郷や好きな場所、災害復興を応援したい自治体などへ納税することで、自治体を応援できます。

寄付金の用途についても、福祉支援や子育て支援など、応援したい分野に絞っての応援も可能です。思い入れがある町の観光業に対して応援を希望するのであれば、その分野を選んで寄付するといった方法もとれるでしょう。

なお、自分の住民票がある自治体への寄付もおこなえますが、その場合は返礼品を受け取れないため、注意しておきましょう。

■寄付でクレジットカードのポイントを貯められる

ふるさと納税のポータルサイトによっては、クレジットカードを用いてふるさと納税の寄付をすることも可能です。クレジットカードを利用して寄付すれば、寄付額に応じたクレジットカードのポイントを獲得できます。返礼品を受け取れるだけでなく、各サイトから「ポイント」がもらえて、さらにお得になることもあるでしょう。

ふるさと納税の注意点

ふるさと納税の注意点についても把握しておきたいところです。注意点には、以下の3つがあります。

■節税にはならない

■税金控除のための申請が必要

■控除限度額を超過すると自己負担扱いになる

■節税にはならない

「ふるさと納税をおこなうことで節税になる」と誤解している人がいるようですが、これは違うため注意が必要です。

概要で説明しましたが、ふるさと納税は「任意の地方自治体に対して寄付ができる制度」のこと。自己負担2,000円を超えた寄付金額が、所得税や住民税から控除できるというものです。

つまり、住んでいる自治体に払う税金を、ふるさと納税の寄付先に先に払ったということになります。「節税にはならない」となると、「お得感が減ってメリットがないのでは?」 と感じる人もいるかもしれませんが、寄付額に応じた返礼品がもらえるのがふるさと納税のメリットです。「2,000円相当以上の返礼品をもらえればプラスなる」という仕組みであることを覚えておきましょう。

■税金控除のための申請が必要

ふるさと納税による税控除を受けるためには、申請手続きが必要な点も注意したいポイントです。確定申告が必要な人の例としては、以下のような人が当てはまります。

・6か所以上の自治体にふるさと納税をした人

・副業や副収入があるなどの事由で、そもそも確定申告が必要な人

・期限内にワンストップ特例の申請書を提出しなかった人

一方で、ワンストップ特例制度を使うと確定申告は不要です。条件を満たす人は、手間を大幅に減らせるため、ワンストップ特例制度の利用を検討しましょう。

■控除限度額を超過すると自己負担扱いになる

ふるさと納税を通じて控除を受けられる金額には、上限があることにも注意が必要です。ふるさと納税自体には金額の上限がありません。しかし控除対象となる金額には上限があり、超えた部分は控除されず、自己負担となります。

控除限度額の上限は、家族構成やローンの有無、年収などによって変動するものです。自分で算出する場合は手間がかかるため、「計算シミュレーションツール」を使うのもおすすめ。次項の「上限額を調べる」では、ふるさと納税をする人の給与収入と家族構成別に限度額目安を表にしていますので、ぜひ参考にしてください。

参考:総務省「よくわかる!ふるさと納税」=https://www.soumu.go.jp/main_sosiki/jichi_zeisei/czaisei/czaisei_seido/furusato/about/

ふるさと納税のやり方

それでは、実際にふるさと納税をやる際の手順について解説します。手順は、以下の流れです。1. 上限額を調べる

2. 寄付する自治体を選ぶ

3. 控除の手続きをする

上限額を調べる

まずは、自身がふるさと納税で控除される限度額を把握しましょう。控除限度額は、ふるさと納税をおこなう本人の給与収入や家族構成、その他控除額に応じた上限額があります。控除上限額を超えた分は自己負担分となるため、注意しましょう。

■控除額の計算方法

自己負担額2,000円を引いた残りが控除額です。さらに、控除額は所得税からの控除と住民税控除にわかれます。

・所得税控除(1):ふるさと納税をした年の所得税から控除

・住民税控除:住民税からの控除(基本分、2)と住民税からの控除(特例分、3)の合算が、ふるさと納税をした翌年度の住民税から控除

(1)所得税控除について

所得税からの控除は、(ふるさと納税額-2000円)×「所得税の税率」で求めます。なお、控除対象となるふるさと納税額は、総所得金額等の40%が上限です。

(2)住民税控除基本分について

住民税からの控除(基本分)は、(ふるさと納税額-2000円)×10%で求めます。なお、控除の対象となるふるさと納税額は、総所得金額等の30%が上限です。

(3)住民税控除特例分について

住民税からの控除(特例分)は、(ふるさと納税額-2000円)×(100%-10%(基本分)-所得税の税率)で求めます。

なお、特例分が住民税所得割額の2割を超える場合は、住民税からの控除(特例分)=(住民税所得割額)×20%で求めます。この場合、1~3の控除を合計しても(ふるさと納税額-2000円)の全額が控除されず、実質負担額は2000円を超えるため、注意が必要です。

■給与収入と家族構成別の限度額目安表

以下では、ふるさと納税をする人の給与収入と家族構成別の限度額目安表を載せています。こちらも、ぜひ参考にしてください。

※住宅ローン控除や医療費控除等、他の控除を受けていない給与所得者のケースです

※年金収入のみの人や事業者の人、住宅ローン控除や医療費控除等、他の控除を受けている給与所得者の人の控除額上限は表とは異なります

※社会保険料控除額は、給与収入の15%と仮定しています

※「共働き」は、ふるさと納税をする本人が配偶者(特別)控除の適用を受けていないケースを指します(配偶者の給与収入が201万円超の場合)

※「夫婦」は、ふるさと納税をする人の配偶者に収入がないケースを指します

※「高校生」は「16歳から18歳の扶養親族」、「大学生」は「19歳から22歳の特定扶養親族」を指します

掲載している表は、あくまで目安です。具体的な計算は市区町村にお問い合わせください。

参考:総務省「ふるさと納税 税金の控除について」=https://www.soumu.go.jp/main_sosiki/jichi_zeisei/czaisei/czaisei_seido/furusato/mechanism/deduction.html

寄付する自治体を選ぶ

次に、寄付する自治体を選びましょう。インターネットで自治体のふるさと納税情報を検索すると、自治体や返礼品情報を得られます。自治体のふるさと納税情報を取りまとめたポータルサイトもあるため、そちらを利用してもいいでしょう。

また、ふるさと納税を実施している多くの自治体では、寄付金の使い道を寄付者が選択できるようになっています。応援したい事業や分野などが決まっている場合は、寄付金の使い道から自治体を選ぶのもおすすめです。

寄付したい自治体や返礼品が決まったら、自治体のホームページや、ポータルサイトから申し込みます。基本的には、Web上での手続きが一般的です。自治体への電話や書類の郵送・持参での手続きも可能です。支払方法は自治体によって異なっており、クレジットカードや振込、現金持参など複数あります。

インターネットで手続きした場合は、寄付金受領証明書が郵送で送られてきます。寄付金受領証明書は寄付したことを証明する書類で、確定申告する場合に必要なため大切に保管しておきましょう。

なお、ふるさと納税には期限がなく、一年中(1月1日~12月31日まで)申し込みが可能です。一年間に手続きしたふるさと納税の合計が、当年度の所得税の還付、翌年度の住民税の控除の対象となります。

控除の手続きをする

ふるさと納税の寄付金控除の申請には、「ワンストップ特例制度」と「確定申告」2つの方法があります。ワンストップ特例制度では、確定申告をしなくても寄付金控除が受けられて便利です(こちらの方法については次項で解説)。

ふるさと納税をすると、確定申告に必要な寄付を証明する寄付金受領証明書が発行されます。ふるさと納税の専用の振込用紙や自治体により発行される納入通知書(納付書)で手続きした場合は、払込票控(振込用紙の半券)が確定申告をする際の寄付証明書類となる場合があるため、注意してください。

ふるさと納税をした次の年の3月15日までに、住所地の所轄の税務署で確定申告をしいます。確定申告をすることで、ふるさと納税をした年の税金から控除される仕組みです。

■確定申告で必要なもの

確定申告で必要なものは、以下のとおりです。

・寄付金受領証明書

・通帳またはキャッシュカード

・印鑑

・源泉徴収票

・マイナンバー(または身元確認ができる書類)

所得税の還付を受け取る口座の確認には、通帳やキャッシュカードが必要です。申告書にはふるさと納税をした年の所得控除額の合計額や源泉徴収税額などを記入する欄があるため、源泉徴収票も準備しておきましょう。

2016年からは、確定申告書類にマイナンバーの記入が義務付けられています。そのため、マイナンバーカードを持っている場合はマイナンバーカードが必要です。マイナンバーカードを持っていない場合は、マイナンバー通知カードのコピーおよび運転免許証等の身元確認書類のコピーが必要になります。

ワンストップ特例とは?

2015年4月1日からスタートしたワンストップ特例制度では、必要書類の郵送のみで寄附金控除の手続きができます。ふるさと納税をした後で各自治体へ申請すれば、確定申告をしなくても税控除を受けられる点がメリットです。

利用するための条件には、「寄付が5自治体以内である」「ふるさと納税を除いて確定申告をする必要がない給与所得者である」などが挙げられます。条件をいずれも満たす必要があるため、注意しましょう。条件からもわかるように、個人事業主はワンストップ特例制度の利用はできません。

制度の申請手順は、以下のとおりです。

必要書類(申請をする本人の確認ができる書類、申告特例申請書)を揃える

ふるさと納税をした自治体へ提出期限までに書類を郵送(申請期限:翌年1月10日)する

期限までに忘れずに対応するようにしましょう。

参考:総務省「ふるさと納税の流れ」=https://www.soumu.go.jp/main_sosiki/jichi_zeisei/czaisei/czaisei_seido/furusato/mechanism/procedure.html#block02