勤務先の人に内緒で借り入れしたいのであれば、在籍確認なしで審査を進めてもらえるカードローンを利用しましょう。

通常、カードローンの審査過程では勤務先に電話連絡が入りますが、大手消費者金融を中心とする一部の貸金業者では在籍確認なしで審査を進めてもらえます。

審査結果によっては勤務先への電話連絡を回避できない場合もありますが、在籍確認を実施してもらう時間を指定し自分が応対すれば、同僚に知られる心配もありません。

ただし在籍確認なしで審査を進めてもらえるカードローンは一部に限るため、闇雲に申し込みすると勤務先の人たちに借り入れがバレてしまいます。

今回は、電話による在籍確認なしで審査を進めてもらえるカードローンを紹介します。

在籍確認の電話連絡を回避するコツも解説しているため、周囲の人に内緒でお金を借りたい人は参考にしてください。

- 在籍確認なしのカードローン9選!勤務先に電話がかかってこないためバレない

- アイフルは原則として電話による在籍確認なし!最短20分で融資を受けられる

- プロミスは在籍確認の電話なしで審査が進む!勤務先がわかる書類の提出も不要

- アコムは申込人の許可なく在籍確認を実施することはない!時間指定も可能

- SMBCモビットは在籍確認が必要だと判断された場合でも書類で審査が可能

- レイクは原則として勤務先に電話がかかってこない!無利息期間の利用で返済総額を抑えられる

- SMBCモビット plusは在籍確認の電話なし!三井住友カード会員限定のカードローン

- メルペイスマートマネーは本人確認と口座登録をすれば在籍確認なしで審査が進む

- セブン銀行カードローンは在籍確認の電話連絡なし!キャッシュカードで借り入れできる

- みんなの銀行ローンは電話による在籍確認なし!申し込みや借り入れがアプリで完結

- 在籍確認を書類で対応してもらえるカードローン6選!事前相談が必要

- 在籍確認なしで利用できる中小消費者金融のカードローン3選

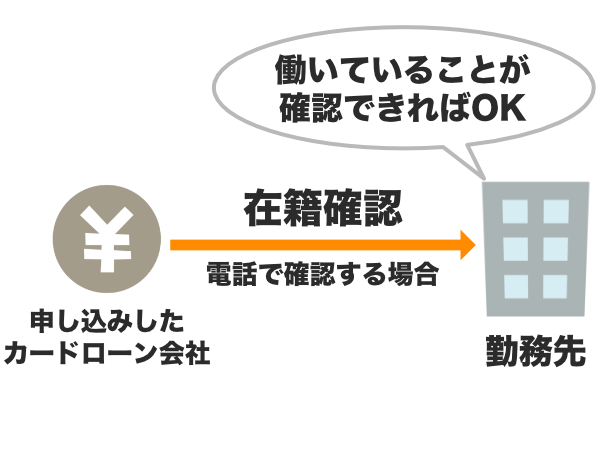

- 在籍確認とは申込人が申告した勤務先に勤めているのか確認する審査項目の一つ

- 在籍確認なしでカードローンの審査を進めてもらうコツ

- 雇用形態によっては在籍確認なしでカードローンの審査を進めてもらえる

- 在籍確認を回避できない場合でも個人名で電話がかかってくるためバレにくい

- 在籍確認なしでお金を借りたければカードローン以外の選択肢もあり

- 在籍確認なしのおすすめカードローンは大手消費者金融!バレない配慮をしてくれる

在籍確認なしのカードローン9選!勤務先に電話がかかってこないためバレない

誰にもバレずに借り入れしたい人は、電話による在籍確認なしを公表しているカードローンを利用しましょう。

原則として電話で在籍確認を実施しないカードローンに申し込みすれば勤務先に連絡が入らないため、会社の人たちに借り入れが知られません。

電話による在籍確認なしで審査を進めてもらえるカードローンは、以下のとおりです。

| カードローン名 | 金利/実質年率 | 借入限度額 | 融資時間 | 電話による在籍確認なし | 郵送物なし |

|---|---|---|---|---|---|

| アイフル | 年3.0〜18.0% | 1〜800万円 | 最短20分*1 | ◯ | ◯ |

| プロミス | 年4.5〜17.8% | 1〜500万円 | 最短3分*1 | ◯ | ◯ |

| アコム | 年3.0〜18.0% | 1〜800万円 | 最短20分*1 | ◯*3 | 原則なし |

| SMBCモビット | 年3.0〜18.0% | 1〜800万円 | 最短1〜2時間 | ◯ | ◯ |

| レイク | 年4.5〜18.0% | 1〜500万円 | 最短25分 | ◯ | ◯ |

| SMBCモビット plus | 年4.5〜14.5% | 3〜500万円 | 最短即日 | ◯ | ◯ |

| メルペイスマートマネー | 年3.0〜15.0% | 〜20万円 | 最短即日 | ◯ | ◯ |

| セブン銀行カードローン | 年12.0〜15.0% | 10〜300万円 | 最短翌営業日 | ◯ | △*2 |

| みんなの銀行ローン | 年1.5〜14.5% | 〜1,000万円 | 最短翌営業日 | ◯ | ◯ |

※2 口座未開設の人はキャッシュカードが自宅に届く

※3 原則、在籍確認なし/電話での確認はせずに書面やご申告内容での確認を実施

上記のカードローンは、いずれも審査過程で勤務先へ電話をかけない旨を公表しています。

勤務先に電話がかかってこない理由は、申込人の申告情報と書類で審査を進めるためです。

在籍確認の電話なしで審査を進めてもらえる上記のカードローンは、いずれもWeb申込が可能であり、自宅にいながら契約や借り入れができるためバレにくい利点があります。

契約後に自動契約機や銀行へ出向いてローンカードを受け取る必要もないため、誰かに来店する様子を見られる心配もありません。

セブン銀行カードローンを除けば自宅に届く郵送物もないため、家族にも内緒で利用できます。

アイフルやプロミスに代表される大手消費者金融は、曜日を問わず最短20分〜30分でお金を借りられるため、急ぎで借り入れしたい場合にも重宝します。

アイフルは原則として電話による在籍確認なし!最短20分で融資を受けられる

| 実質年率 | 年3.0〜18.0% |

| 借入限度額 | 1〜800万円 |

| 申込対象者 | 20〜69歳の安定した収入がある人 |

| 審査時間 | 最短20分* |

| 融資時間 | 最短20分* |

| 無利息期間 | 初回契約日の翌日から30日間 |

| 電話による在籍確認なし | ◯ |

| 郵送物なし | ◯ |

アイフルは、原則として審査過程で勤務先に在籍確認の電話をかけない旨を公表しています。

参照元:カードローンの在籍確認はどのように実施される?内容や電話連絡時の注意点まで – アイフル

申込時に給与明細書など、勤務先がわかる書類の提出も不要です。

審査結果によっては電話で在籍確認が実施される場合もありますが、申込人の許可なしに勤務先へ連絡が入ることはありません。

参照元:よくあるご質問 – アイフル

アイフルにWebまたはスマホアプリから申し込み、カードレス契約を選択することで自宅に届くローンカードなど郵送物を回避できます。

つまり、カードレス契約をすれば家族にもアイフルの利用が知られないということです。

カードレス契約をした場合は、スマホATMや銀行口座への振り込みにて融資を受けましょう。

スマホATMは、セブン銀行ATMやローソン銀行ATMにてスマートフォンアプリでQRコードを読み込むだけで借り入れや返済ができます。

アイフルの融資時間は最短20分と他社より短いため、1分でも早くお金を借りたい人に最適です。

| 大手消費者金融 | 融資時間 |

|---|---|

| アイフル | 最短20分* |

| プロミス | 最短20分* |

| レイク | 最短25分 |

| アコム | 最短20分* |

| SMBCモビット | 最短1時間 |

アイフルは毎日9時から21時まで営業しており、営業時間内に契約できれば即日で融資を受けられます。

ただし混雑状況によっては審査に1時間程度かかる場合もあるため、即日で融資を受けたいのであれば、20時頃までに申し込みを済ませましょう。

プロミスは在籍確認の電話なしで審査が進む!勤務先がわかる書類の提出も不要

| 実質年率 | 年4.5〜17.8% |

| 借入限度額 | 1〜500万円 |

| 申込対象者 | 18〜74歳の安定した収入がある人 |

| 審査時間 | 最短20分* |

| 融資時間 | 最短20分* |

| 無利息期間 | 初回借入日の翌日から30日間 |

| 電話による在籍確認なし | ◯ |

| 郵送物なし | ◯ |

プロミスは審査過程で在籍確認の電話連絡が入らないだけでなく、給与明細書など勤務先がわかる書類の提出も不要です。

参照元:カードローンは在籍確認なしにできる?勤務先への在籍確認の必要性 – プロミス

審査結果によっては勤務先に電話連絡が入る場合もありますが、在籍確認を実施する際も担当者はプロミスの社名を名乗らないため、勤務先の人たちに内緒で利用できます。

プロミスはアイフル同様、スマホアプリやWebから申し込みが可能であり、カードレス契約で自宅に届く郵送物を回避できます。

契約後はスマートフォン1つあれば、セブン銀行ATMやローソン銀行ATMにて借り入れや返済が可能です。

ローンカードを持つ必要がないため、誰かに財布を見られてカードローンの利用がバレる可能性は低いでしょう。

プロミスは本人に安定した収入がある18歳〜74歳の人であれば、誰でも申し込みできます。

他の大手消費者金融より申し込みできる対象年齢が幅広く、20歳未満の学生や74歳以下の高齢者も借り入れできる可能性があります。

| カードローン名 | 申込対象年齢 |

|---|---|

| プロミス | 18〜74歳 |

| アイフル | 20〜69歳 |

| アコム | 20〜72歳 |

| SMBCモビット | 20〜74歳 |

| レイク | 20〜70歳 |

プロミスの申込条件として具体的な年収額は設定されていないため、扶養内で働くパートやアルバイト、学生も申し込みが可能です。

ただし20歳未満の人がプロミスに申し込みする場合は、借入希望額を問わず所得証明書類を提出しなければなりません。

アルバイト先でもらった給与明細書などを提出できるよう、予め準備しておきましょう。

アコムは申込人の許可なく在籍確認を実施することはない!時間指定も可能

| 実質年率 | 年3.0〜18.0% |

| 借入限度額 | 1〜800万円 |

| 申込対象者 | 20〜72歳の安定した収入がある人 |

| 審査時間 | 最短20分*1 |

| 融資時間 | 最短20分*1 |

| 無利息期間 | 初回契約日の翌日から30日間 |

| 電話による在籍確認なし | 原則、在籍確認なし*2 |

| 郵送物なし | 原則なし |

※2 電話での確認はせずに書面やご申告内容での確認を実施

アコムは審査過程で原則、在籍確認を実施しない旨を公表しています。

Q.勤務先に在籍確認の電話がかかってきますか?

引用元:よくあるご質問 – アコム

A.原則、実施しません。もし実施が必要となる場合でも、お客さまの同意を得ずに実施することはありませんので、ご安心ください。

審査結果によっては在籍確認の電話を回避できない場合もありますが、申込人の許可なく勤務先へ連絡が入ることはありません。

さらに勤務先への電話を回避できない場合でも、在籍確認を実施してもらう時間を指定できます。

お昼休みや勤務時間終了後など、自分が確実に電話を受けられる時間を指定しておけば、アコムへ申し込みしたことが勤務先の人たちにバレません。

家族にも内緒で借り入れしたいのであれば、契約方法としてカードレスを選択することで、自宅に届く郵送物も回避できます。

アコムで契約したあとは、振り込みやスマホATMにてすぐにお金を借りられます。

なかでも楽天銀行の口座に振り込みしてもらう場合は、利用日時にかかわらず最短10秒で入金が確認できるため、急ぎで借り入れしたい場合に最適です。

振り込みにて融資を受ける際は手数料もかからないため、複数回にわけて借り入れする場合でも無駄な出費を抑えられます。

楽天銀行の口座を開設しているのであれば、深夜や早朝でも自宅にいながらすぐにお金を借りられるため、カードローンを選ぶ上で融資時間を重視する人は検討しましょう。

SMBCモビットは在籍確認が必要だと判断された場合でも書類で審査が可能

| 実質年率 | 年3.0〜18.0% |

| 借入限度額 | 1〜800万円 |

| 申込対象者 | 20〜74歳の安定した収入がある人 |

| 審査時間 | 最短30分 |

| 融資時間 | 最短1〜2時間 |

| 無利息期間 | × |

| 電話による在籍確認なし | ◯ |

| 郵送物なし | ◯ |

SMBCモビットの審査では、申込方法にかかわらず原則として在籍確認の電話連絡は入りません。

以前はWEB完結申込でないと在籍確認の電話連絡を回避できませんでしたが、モビットカードの発行を希望する場合や自動契約機で申し込みした場合も、勤務先への連絡なしで審査を進めてもらえます。

審査結果によっては電話による在籍確認が必要だと判断される場合もありますが、他社同様にその旨を事前に知らせてもらえます。

さらにSMBCモビットは、電話による在籍確認が必要だと判断された場合でも電話応対ができない旨を伝えれば、給与明細書や社会保険証などの書類で審査を進めてもらえます。

つまりSMBCモビットは、在籍を証明できる書類を提出できるのであれば、在籍確認の電話連絡を必ず回避できるということです。

勤務先への電話を回避したい場合は、SMBCモビットから電話による在籍確認が必要だと伝えられた際に書類対応をお願いしましょう。

在籍確認の書類対応が認められた場合は、以下いずれかの書類を提出することで審査を進めてもらえます。

- 社会保険証

- 直近1ヶ月の給与明細

- 入門証、通行証などの身分証明書

- 在籍証明書

SMBCモビットはWebから申し込みが可能で、返済方法として口座振替を選択すれば、自宅に届く郵送物も回避できます。

ただし、以下いずれかの銀行口座を引き落とし口座に設定しないと、カードレス契約する場合でも契約書類が自宅に届きます。

- 三井住友銀行

- 三菱UFJ銀行

- みずほ銀行

- ゆうちょ銀行

上記の銀行で普通預金口座を開設していない人は郵送物を回避できないため、家族に内緒でお金を借りたい場合は他社を利用しましょう。

SMBCモビットからお金を借りたあと返済をすれば、利息額200円につき1ポイントのTポイントが付与されます。

例えばSMBCモビットから年18.0%の実質年率で50万円を借りて、月々に13,000円ずつ返済するとします。

初回の返済時には返済額のうち7,397円が利息に充てられるため、36ポイントのTポイントが付与されるということです。

| 借入額 | 実質年率 | 返済額 | 元金充当 | 利息充当 | 付与されるTポイント |

| 50万円 | 年18.0% | 13,000円 | 5,603円 | 7,397円 | 36ポイント |

貯めたTポイントはファミリーマートやTSUTAYAなどのTポイント加盟店で利用できるだけでなく、1ポイント=1円としてSMBCモビットの返済にも充てられます。

SMBCモビットは、お金を借りつつTポイントも貯めたい人におすすめのカードローンです。

レイクは原則として勤務先に電話がかかってこない!無利息期間の利用で返済総額を抑えられる

| 実質年率 | 年4.5〜18.0% |

| 借入限度額 | 1〜500万円 |

| 申込対象者 | 20〜70歳の安定した収入がある人 |

| 審査時間 | 最短15秒 |

| 融資時間 | 最短25分 |

| 無利息期間 | 初回契約日の翌日から ・60日間(Web申込限定) ・180日間(借入額5万円まで) ・30日間 |

| 電話による在籍確認なし | ◯* |

| 郵送物なし | ◯ |

レイクは申込後すぐに0120-09-09-09へ電話をかけて相談することで、給与明細書や社会保険証といった書類で在籍確認を進めてもらえます。

申込後すぐに相談をしなかった場合は、申込人の許可なく勤務先に在籍確認の電話連絡が入る可能性があります。

他社のように在籍確認を実施してもらう時間の指定もできないため、勤務先への電話連絡を回避したいのであれば、レイクに申し込みしたあとすぐに書類対応をお願いしましょう。

レイクは借入金額や返済期間に応じた長期間の無利息を選べるため、利息を含む返済総額を抑えられます。

レイクにはじめて申し込みする人は、以下いずれかの無利息期間を選べます。

- 30日間無利息

- Web申込限定の60日間無利息

- 借入額5万円までの180日間無利息

5万円までの少額融資を希望する人は、180日間無利息を利用することで利息額を大幅に抑えられます。

例えば5万円を年18.0%の実質年率で借りて月々に4,000円ずつ返済する場合、30日間の無利息期間がある他社を利用するより3,257円も利息額を軽減できます。

| 借入先 | 無利息期間 | 借入額 | 実質年率 | 返済額/月 | 返済回数 | 利息総額 |

|---|---|---|---|---|---|---|

| レイク | 180日間 | 5万円 | 年18.0% | 4,000円 | 13回 | 1,537円 |

| 他社 | 30日間 | 5万円 | 年18.0% | 4,000円 | 14回 | 4,794円 |

借入額200万円までの高額融資を希望する場合は、Web申込限定の60日間無利息を選択することで、30日間の無利息期間がある他社より返済総額を抑えられます。

レイクは、借入先を選ぶ上で利息額の軽減を重視する人におすすめのカードローンです。

SMBCモビット plusは在籍確認の電話なし!三井住友カード会員限定のカードローン

| 金利/実質年率 | 年4.5〜14.5% |

| 借入限度額 | 3〜500万円 |

| 申込対象者 | 20〜74歳の安定した収入がある三井住友カード会員 |

| 審査時間 | 最短30分 |

| 融資時間 | 最短即日 |

| 無利息期間 | × |

| 電話による在籍確認なし | ◯ |

| 郵送物なし | ◯* |

三井住友カード会員限定のカードローンであるSMBCモビット plusは、審査過程で在籍確認を実施しない旨を公表しています。

お勤め先への在籍確認は原則行っておりません。

引用元:お申し込みの流れ – 三井住友カード

審査結果によっては在籍確認の電話連絡を回避できない場合もありますが、申込人の許可なく勤務先に電話がかかってくることはありません。

勤務先への電話連絡をどうしても回避したい場合は、在籍確認を実施してもらう時間や書類対応もお願いできます。

ただしSMBCモビット plusは、三井住友カード会員専用のカードローンです。

会員でない人は三井住友カード(NL)など三井住友カードを発行しない限り、SMBCモビット plusに申し込みできないため、カード発行からはじめましょう。

SMBCモビット plusの上限金利は年14.5%と銀行カードローンと同等であるため、利息を含む返済総額を抑えられます。

たとえば50万円を上限金利で借りて月々に12,000円ずつ返済する場合、年18.0%の大手消費者金融で借り入れするより91,094円も支払う利息を抑えられます。

| 借入先 | 借入額 | 金利/実質年率 | 返済額/月 | 返済回数 | 利息総額 |

|---|---|---|---|---|---|

| SMBCモビット plus | 50万円 | 年14.5% | 12,000円 | 59回 | 199,455円 |

| 大手消費者金融 | 50万円 | 年18.0% | 12,000円* | 66回 | 290,549円 |

SMBCモビット plusであれば大手消費者金融より7ヶ月早く完済できるため、返済負担を抑えたい人に最適です。

SMBCモビット plusは、早ければ申し込みした日中にお金を借りられます。

契約後はSMBCモビットのスマホアプリをダウンロードすれば、振り込みやスマホATMにて借り入れができます。

三井住友カードの会員でない人が即日でお金を借りたければ、三井住友カードの公式サイトからナンバーレスカードを即時発行しましょう。

三井住友カード(NL)は、曜日を問わず9時から19時30分までに即時発行で申し込めば、最短10秒でカードを発行できます。

※即時発行ができない場合があります。

メルペイスマートマネーは本人確認と口座登録をすれば在籍確認なしで審査が進む

| 実質年率 | 年3.0〜15.0% |

| 借入限度額 | 〜20万円 |

| 申込対象者 | 20〜70歳の安定した収入がある人 |

| 審査時間 | 最短即日 |

| 融資時間 | 最短即日 |

| 無利息期間 | × |

| 電話による在籍確認なし | ◯ |

| 郵送物なし | ◯ |

メルペイスマートマネーは、メルカリで本人確認と口座登録を済ませることで申し込みできます。

原則として在籍確認なしで審査が進められるため、メルペイスマートマネーに申し込みしたことが勤務先の人に知られる可能性は低いといえます。

さらにメルペイスマートマネーはメルカリのアプリ内で借り入れができるため、誰かにスマートフォンの画面を見られても、お金を借りていることがバレません。

他社も専用アプリで借り入れできますが、アプリのアイコンを見られただけで、カードローンを利用していると疑われる可能性があります。

しかしメルカリアプリの場合、不用品の売却で利用していると説明すれば、お金を借りていることを疑われる心配はないでしょう。

メルペイスマートマネーで借りられる金額は20万円までと少額ですが、より借り入れがバレにくいカードローンを探している人に最適です。

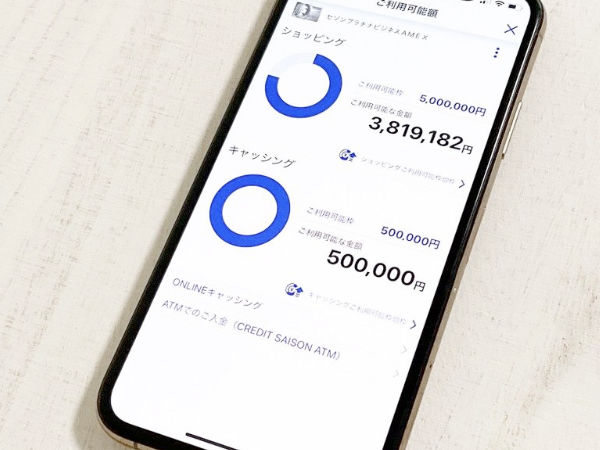

メルペイスマートマネーは、メルカリの利用実績によって金利が優遇される可能性があります。

メルペイスマートマネーの上限金利は年15.0%ですが、メルカリで購入や出品を繰り返している筆者がメルカリアプリを開くと、適用金利は年11.2%と表示されました。

メルカリをよく利用している人は他社カードローンより低金利で借りられる可能性があるため、メルペイスマートマネーを開いて適用金利を確認してみましょう。

ただしメルペイスマートマネーは証書貸付であり、お金を借りるたびに審査を受けなければならないため、複数回に分けて借り入れしたい人には不向きです。

セブン銀行カードローンは在籍確認の電話連絡なし!キャッシュカードで借り入れできる

| 金利 | 年12.0〜15.0% |

| 借入限度額 | 10〜300万円 |

| 申込対象者 | 20〜69歳の安定した収入がある人 |

| 審査時間 | 最短翌営業日 |

| 融資時間 | 最短翌営業日 |

| 無利息期間 | × |

| 電話による在籍確認なし | ◯ |

| 郵送物なし | △* |

セブン銀行カードローンは、審査過程で在籍確認の電話をかけない旨を公表しています。

Q.ローンサービスの審査にあたって、登録している電話番号や勤務先に電話連絡することはありますか。

引用元:よくあるご質問 – セブン銀行カードローン

A.審査において、原則としてご登録の電話番号および勤務先へご連絡することはありません。

ただし、審査結果によっては在籍確認の電話連絡を回避できない場合があります。

電話で在籍確認を実施する場合、事前に知らせてもらえないだけでなく、時間指定もできません。

不意に勤務先へ連絡が入る可能性があるため、どうしても電話による在籍確認を回避したいのであれば、アイフルなど他社のカードローンを利用しましょう。

セブン銀行カードローンで契約したあとは、全国のセブン銀行ATMにてキャッシュカード、またはスマホATMでお金を借りられます。

口座未開設の人はキャッシュカードが自宅に届くまで数日かかるため、スマホATMにてお金を借りましょう。

セブン銀行カードローンであれば、スマホATMを手数料無料で利用できます。

スマホATMを手数料無料で利用できるカードローンは、セブン銀行カードローン以外にありません。

| スマホATM対応のカードローン | 手数料無料 |

|---|---|

| セブン銀行カードローン | ◯ |

| アイフル | × |

| プロミス | × |

| アコム | × |

| SMBCモビット | × |

| レイク | × |

うっかり財布を忘れた場合でも、スマートフォン1つあれば手数料を気にすることなく借り入れできるため、普段から財布を持ち歩かない人にもおすすめです。

みんなの銀行ローンは電話による在籍確認なし!申し込みや借り入れがアプリで完結

| 金利 | 年1.5〜14.5% |

| 借入限度額 | 〜1,000万円 |

| 申込対象者 | 20〜69歳の安定した収入がある人 |

| 審査時間 | 最短即日 |

| 融資時間 | 最短即日 |

| 無利息期間 | – |

| 電話による在籍確認なし | ◯ |

| 郵送物なし | ◯ |

みんなの銀行ローンは、勤務先への在籍確認なしで審査を進める旨を公表しています。

Q.ローン申込み時、勤務先への在籍確認はありますか

引用元:お客さまサポート – みんなの銀行

A.勤務先への在籍確認はありません。

さらにみんなの銀行ローンであれば、ローンカードや契約書が自宅に届くこともないため、家族にも利用がバレません。

誰にも知られずに利用できる銀行カードローンを探している人は、みんなの銀行ローンを検討しましょう。

みんなの銀行ローンは申し込みから契約、借り入れや返済まですべての手続きがアプリで完結します。

自宅にいながら申し込みや借り入れができるため、誰にもバレずにカードローンを利用したい人はもちろん、日中は仕事で忙しく来店できない人にもおすすめです。

みんなの銀行でお金を借りたい場合は、アプリ内で手続きするだけで同行の普通預金口座へ振り込みしてもらえます。

利用日時にかかわらず借入金はすぐに入金されるため、公共料金の支払いに間に合わせたい場合など、急ぎで借り入れしたいときにも重宝します。

ただしみんなの銀行ローンは、同行の普通預金口座を開設していないと利用できません。

口座未開設の人はみんなの銀行のアプリをダウンロードし、普通預金口座を開設することからはじめましょう。

今以上に銀行口座を増やしたくない人も、みんなの銀行で口座開設することをおすすめします。

みんなの銀行で口座開設をし、目的別に貯蓄ができる貯蓄預金を利用すれば、最大年0.3%の預金利息をもらえるためです。

他の銀行と比較すると最大300倍の預金利息をもらえるため、これから貯蓄をしていきたい人にも最適です。

在籍確認を書類で対応してもらえるカードローン6選!事前相談が必要

多くの場合、カードローンの審査過程では勤務先に電話がかかってきますが、一部の金融機関では事前に相談することで在籍確認の書類対応や時間指定が可能です。

勤務先の人たちにカードローンの申し込みを知られたくない人は、以下のカードローンを検討しましょう。

| カードローン名 | 金利/実質年率 | 借入限度額 | 融資時間 | 在籍確認の書類対応 | 在籍確認の時間指定 | 郵送物なし |

|---|---|---|---|---|---|---|

| ORIX MONEY | 年1.5〜17.8% | 〜800万円 | 最短即日 | ◯ | ◯ | ◯ |

| 三井住友銀行カードローン | 年1.5〜14.5% | 10〜800万円 | 最短翌営業日 | ◯ | ◯ | △*1 |

| 三菱UFJカードローン銀行カードローン バンクイック | 年1.8〜14.6% | 10〜500万円 | 最短翌営業日 | ◯ | ◯ | △*1 |

| PayPay銀行カードローン | 年1.59〜18.0% | 10〜1,000万円 | 最短翌営業日 | ◯ | ◯ | △*2 |

| オリックス銀行カードローン | 年1.7〜14.8% | 〜800万円 | 約1週間 | × | ◯ | △*2 |

| イオン銀行カードローン | 年3.8~13.8% | 10〜800万円 | 最短5営業日 | × | ◯ | △*2 |

※2 キャッシュカードやローンカードが自宅に届く

オリックス銀行カードローンとイオン銀行カードローンを除けば、給与明細書や社員証など在籍していることがわかる書類を提出することで、勤務先への電話連絡を回避できます。

ただし事前に相談しないと電話で在籍確認が実施されてしまうため、申込後すぐに相談する必要があります。

オリックス銀行カードローンは勤務先への電話連絡を回避できませんが、在籍確認を実施する時間の指定が可能です。

イオン銀行カードローンは本人に収入がない専業主婦(主夫)が申し込みする場合に限り、在籍確認なしで審査を進めてもらえます。

しかしORIX MONEYを除く銀行カードローンは、キャッシュカードやローンカードが自宅に届く場合もあるため、家族に借り入れがバレたくない人には不向きです。

誰にも知られずにお金を借りたい人は、来店不要で契約できる上に、郵送物も回避できるORIX MONEYを検討しましょう。

ORIX MONEYは事前相談で電話による在籍確認なし!書類対応や時間指定が可能

| 金利 | 年1.5〜17.8% |

| 借入限度額 | 〜800万円 |

| 申込対象者 | 20〜69歳の安定した収入がある人 |

| 審査時間 | 最短60分 |

| 融資時間 | 最短即日 |

| 無利息期間 | × |

| 電話による在籍確認なし | ◯* |

| 郵送物なし | ◯ |

ORIX MONEYの審査過程では、原則として在籍確認の電話が勤務先にかかってきます。

しかし事前に相談すれば、健康保険証や社員証、源泉徴収票などの提出で審査を進めてもらえます。

どうしても在籍確認なしで審査を進めてもらいたい場合は、ORIX MONEYに申し込みしたあと、すぐに0120-30-3329へ電話をかけて相談しましょう。

会社に在籍していることを証明できる書類がない場合は、在籍確認を実施してもらう時間を指定できます。

自分が確実に電話を受けられる時間を指定しておけば、ORIX MONEYに申し込みしたことが会社の人に知られる心配もありません。

ORIX MONEYは申し込みから契約、借り入れまですべての手続きがスマートフォン1つで完結します。

自宅にいながら申し込みや契約ができるため、金融機関へ来店する様子を誰にも見られたくない人に最適です。

ORIX MONEYで契約したあとは、専用アプリで借り入れできます。

今すぐ現金が必要な場合は近くのセブン銀行ATMに来店し、スマホATMにてお金を借りましょう。

クレジットカードや公共料金などの引き落としに間に合わせたい場合は、専用アプリから手続きすれば銀行口座へお金を振り込みしてもらえます。

さらにORIX MONEYと契約したあとは、以下の優待を受けられます。

- オリックスレンタカーを優待価格で利用できる

- オリックスカーシェアの新規入会で月額基本料の2ヶ月分が無料となる

- オリックスカーリース新規契約でAmazonギフト券2,000円分もらえる

ORIX MONEYを利用すれば必要なときだけ優待価格で車を借りられるため、自家用車を持っていない人にもおすすめです。

三井住友銀行カードローンは書類で在籍確認が可能!本人確認書類の提出時に相談必須

| 金利 | 年1.5〜14.5% |

| 借入限度額 | 10〜800万円 |

| 申込対象者 | 20〜69歳の安定した収入がある人 |

| 審査時間 | 最短当日 |

| 融資時間 | 最短翌営業日 |

| 無利息期間 | × |

| 電話による在籍確認なし | × |

| 郵送物なし | ローン契約機で手続き:◯ Web申込:△* |

ORIX MONEY同様、三井住友銀行カードローンも事前に電話で相談すれば、書類で在籍確認を実施してもらえます。

直近の給与明細書や社会保険証などを準備できる場合は、三井住友銀行カードローンプラザ 0120-923-923へ連絡を入れて相談しましょう。

ただし在籍確認を書類で対応してもらいたい場合は、申し込みから数分〜数時間後に届く本人確認書類の提出を案内するメールが届いた時点で相談する必要があります*。

※Web申込の場合、申込後すぐに相談しても申込人の情報を確認できないためです。

書類による在籍確認が認められた場合は、本人確認書類と在籍を証明できる書類を併せて提出すれば、審査を進めてもらえます。

三井住友銀行カードローンは口座開設の有無にかかわらず、Web申込からカードレス契約ができます。

自宅にいながら申し込みや契約、借り入れや返済ができるため、来店する手間を省きたい人に最適です。

さらに三井住友銀行カードローンであれば、同行の口座を開設していない人も口座開設不要でカードローンを利用できます。

三井住友銀行カードローンは、今以上に普通預金口座を増やしたくない人にもおすすめです。

三井住友銀行カードローンは公式サイトにあるように最短即日で審査結果がわかります。

最短当日に審査結果のご連絡後、普通預金口座のキャッシュカードですぐにご利用開始いただけます。

引用元:お申込方法・審査について – 三井住友銀行

ただし、申し込みした日の翌日までお金を借りられない可能性があります。

三井住友銀行が最短即日で通知する審査結果は自社で判断したものに過ぎず、保証会社が融資可否を判断するまで丸1日かかるためです。

銀行カードローンは、主に自社と保証会社で審査を実施しています。

銀行は審査をとおして融資可否や借入限度額、適用金利を設定しますが、保証会社の審査に通らない限り融資を実行できません。

保証会社が融資可否を判断する前に融資を実行してしまうと、万が一貸し倒れになった際、銀行は保証会社の保証を受けられなくなってしまうためです。

三井住友銀行カードローンであれば最短で翌日に借り入れできるため、早くお金を借りたい人に適しています。

三菱UFJ銀行カードローン バンクイックは勤務先がわかる書類の提出で在籍確認なし

| 金利 | 年1.8〜14.6% |

| 借入限度額 | 10〜500万円 |

| 申込対象者 | 20〜64歳の安定した収入がある人 |

| 審査時間 | 最短即日 |

| 融資時間 | 最短翌営業日 |

| 無利息期間 | × |

| 電話による在籍確認なし | ◯*1 |

| 郵送物なし | 来店できる場合:◯ 来店できない場合:△*2 |

※2 ローンカードのみ自宅に届く

三菱UFJ銀行カードローン バンクイックは、Web申込後すぐに0120-959-555へ電話をかけて相談すれば、書類で在籍確認を進めてもらえます。

書類による在籍確認が認められた場合は、直近の給与明細書や社会保険証などを提出しましょう。

三菱UFJ銀行カードローン バンクイックは、土日祝日でもお金を借りられる銀行カードローンを探している人におすすめです。

三菱UFJ銀行は土日祝日も営業しており、休日に申し込みした場合でも最短2日で借り入れできます。

さらに口座開設済みの人であれば、専用アプリで借り入れや返済ができるため、ローンカードを受け取る前でもお金を借りられます。

一方、口座未開設の人は来店、または郵送でローンカードを受け取らない限りカードローンを利用できません。

郵送でローンカードを受け取る場合、契約から1週間〜10日ほどかかります。

早く借り入れしたい場合は三菱UFJ銀行の支店に設置されているテレビ窓口に来店するか、専用アプリで口座開設をし、振り込みにてお金を借りましょう。

PayPay銀行カードローンは在籍確認の書類対応が可能!30日間の無利息期間が適用される

| 金利 | 年1.59〜18.0% |

| 借入限度額 | 10〜1,000万円 |

| 申込対象者 | 20〜69歳の安定した収入がある人 |

| 審査時間 | 最短翌営業日 |

| 融資時間 | 最短翌営業日 |

| 無利息期間 | 初回借入日から30日間 |

| 電話による在籍確認なし | ◯*1 |

| 郵送物なし | △*2 |

※2 キャッシュカードのみ自宅に届く

PayPay銀行カードローンは、申込後すぐに0120-321-217へ電話をかけて相談すれば、社会保険証や給与明細書といった書類で在籍確認を進めてもらえます。

在籍を証明できる書類を持っていない場合は、在籍確認を実施してもらう時間を指定できます。

ただしローンセンターの営業時間は平日9時〜17時であり、土日祝日には相談できません。

土日祝日に申し込みした場合は翌営業日の午前中に連絡を入れて、書類で在籍確認を実施してもらえるようお願いしましょう。

PayPay銀行カードローンをはじめて利用する人には、30日間の無利息期間が適用されます。

PayPay銀行カードローンの無利息期間は、初回借入日から適用されます。

つまり契約から数日が経って借り入れした場合でも、無利息期間を最大限に活用できるということです。

無利息期間が初回借入日から適用されるカードローンは、多くありません。

| カードローン名 | 無利息期間 |

|---|---|

| PayPay銀行カードローン | 初回借入日から30日間 |

| プロミス | 初回借入日の翌日から30日間 |

| アイフル | 初回契約日の翌日から30日間 |

| アコム | 初回契約日の翌日から30日間 |

| レイク | 初回契約日の翌日から ・30日間 ・60日間(Web申込限定) ・180日間(借入額5万円まで) |

PayPay銀行カードローンで契約しておけば、給料日前などの資金不足を補えるだけでなく支払う利息も抑えられるため、一時的にお金を借りたい人は検討しましょう。

オリックス銀行カードローンは在籍確認の時間指定が可能!がん保障特約付きプランに加入できる

| 金利 | 年1.7〜14.8% |

| 借入限度額 | 〜800万円 |

| 申込対象者 | 20〜69歳の安定した収入がある人 |

| 審査時間 | 約1週間 |

| 融資時間 | 約1週間 |

| 無利息期間 | × |

| 電話による在籍確認なし | × |

| 郵送物なし | △* |

オリックス銀行カードローンは、電話による在籍確認なしで借り入れすることはできません。

しかし電話の際は担当者の個人名を名乗ってくれるだけでなく、事前に相談すれば在籍確認の時間を指定できるため、勤務先の人たちに内緒で審査を進められます。

在籍確認の時間を指定したい場合は、申し込みした後に0120-890-693へ電話をかけて相談しましょう。

オリックス銀行カードローンは借入期間中に死亡や高度障害、またはがんに罹患した場合は返済義務がなくなるため、万が一のとき家族に迷惑をかけたくない人におすすめです。

がんにかかると一定期間は就労できなくなる可能性があり、カードローンの返済によって生活が苦しくなる場合もあります。

仮に他社のカードローンを利用したあとに死亡してしまった場合は、残債務が相続されるため、家族が返済義務を負わなければなりません。

後々、家族に迷惑をかけたくないのであればオリックス銀行カードローンに申し込みし、がん保障特約付きプランBrightに加入しましょう。

がん保障特約付きプランBrightに加入しても、保険料はオリックス銀行が負担してくれます。

金利が上乗せされたり、毎月保険料を支払ったりする必要はありません。

イオン銀行カードローンは専業主婦も利用できる!配偶者の勤務先への在籍確認なし

| 金利 | 年3.8~13.8% |

| 借入限度額 | 10〜800万円 |

| 申込対象者 | 20〜64歳の安定した収入がある人 |

| 審査時間 | 最短5営業日 |

| 融資時間 | 最短5営業日 |

| 無利息期間 | × |

| 電話による在籍確認なし | × |

| 郵送物なし | △* |

イオン銀行カードローンは、配偶者に安定した収入があれば、本人に収入がない専業主婦(主夫)も50万円を上限にお金を借りられます。

専業主婦(主夫)がイオン銀行カードローンに申し込みした場合、電話による在籍確認が実施されないだけでなく配偶者の同意も不要なため、借り入れが家族に知られません。

一方、収入を得ている人がイオン銀行カードローンに申し込みした場合は、勤務先に在籍確認の電話連絡が入ります。

他社のように在籍確認の書類対応や時間指定もできないため、カードローンを内緒で利用したい人には不向きです。

イオン銀行カードローンの上限金利は年13.8%と他社より低いため、利息を含む返済総額を抑えられます。

例えば50万円を年13.8%の金利で借りて月々に1万円ずつ返済する場合、年14.5%の銀行カードローンを利用するより23,265円も利息額を軽減できます。

| 借入先 | 借入額 | 金利 | 返済額/月 | 返済回数 | 利息総額 |

|---|---|---|---|---|---|

| イオン銀行カードローン | 50万円 | 年13.8% | 1万円 | 75回 | 248,277円 |

| 他社カードローン | 50万円 | 年14.5% | 1万円 | 78回 | 271,542円 |

借入先を選ぶ上で利息額の軽減を重視する人は、イオン銀行カードローンを検討しましょう。

在籍確認なしで利用できる中小消費者金融のカードローン3選

審査が甘いといわれる中小消費者金融であっても、通常は電話による在籍確認が実施されます。

しかし以下の中小消費者金融であれば、在籍確認の書類対応や時間指定が可能です。

| 中小消費者金融 | 在籍確認の書類対応 | 在籍確認の時間指定 |

|---|---|---|

| ベルーナノーティス | ◯ | ◯ |

| ダイレクトワン | × | ◯ |

| キャッシングのフタバ | × | ◯ |

上記の中小消費者金融に申し込みしたあとは、貸金業者から申込内容を確認する電話連絡が入ります。

在籍確認の書類対応や時間指定をお願いしたい場合は、申込内容を確認する電話がかかってきた際に相談しましょう。

中小消費者金融の審査では現在の収入や借入状況が重視されるため、大手消費者金融や銀行の審査に落ちた人も利用できる可能性があります。

過去に延滞や債務整理をし、信用情報に事故情報が登録されている人は中小消費者金融を検討しましょう。

ただしキャッシングのフタバはカードローンではないため、追加で借り入れする場合は再度審査を受けなければなりません。

複数回に分けて借り入れしたい人は、一度審査に通れば何度も借り入れできるベルーナノーティスやダイレクトワンが最適です。

ベルーナノーティスは直近の給与明細書を提出できれば電話による在籍確認なし

| 金利/実質年率 | 年4.5〜18.0% |

| 借入限度額 | 〜300万円 |

| 申込対象者 | 20〜80歳の安定した収入がある人 |

| 審査時間 | 最短30分 |

| 融資時間 | 最短即日 |

| 無利息期間 | 借入日の翌日から14日間 |

| 電話による在籍確認なし | △*1 |

| 郵送物なし | △*2 |

※2 ローンカードのみ自宅に届く

ベルーナノーティスは、直近の給与明細書を提出できれば、電話による在籍確認なしで審査を進めてもらえます。

ベルーナノーティスに申し込みし、一次審査に通過した場合は、申込内容を確認するための連絡が入ります。

申込内容の確認と同時に勤務先へ電話をかけてもよいか問われるため、書類で在籍確認を進めてもらいたい場合は相談しましょう。

書類による在籍確認が認められた場合は、本人確認書類と給与明細書を併せて提出すれば審査を進めてもらえます。

もし直近の給与明細書がないのであれば、在籍確認を実施してもらう時間を指定することで、ベルーナノーティスに申し込みしたことが勤務先の人にバレません。

在籍確認の際は担当者の個人名を名乗ってくれるため、万が一電話を受けられなかった場合でも、クレジットカードを作ったと言えば怪しまれずに済みます。

ベルーナノーティスは、14日間の無利息期間を何度も利用できるため、複数回に分けてお金を借りたい人に向いています。

14日間の無利息期間は、はじめてお金を借りる場合はもちろん、前回の借り入れから3ヶ月経っていれば再借入時にも利用できます。

つまり、年間で最大4回も無利息期間を活用できるということです。

ただし無利息期間を再度利用するには、すでに借り入れしている分を完済しておかなければなりません。

早めに完済すれば何度も無利息期間を活用できるため、次の給料日まで一時的にお金を借りたい場合や万が一に備えたい人に最適です。

ダイレクトワンは在籍確認の時間指定が可能!55日間無利息の利用で返済総額を抑えられる

| 金利/実質年率 | 年4.9〜18.0% |

| 借入限度額 | 1〜300万円 |

| 申込対象者 | 20〜69歳の安定した収入がある人 |

| 審査時間 | 最短即日 |

| 融資時間 | 最短即日 |

| 無利息期間 | 借入日の翌日から55日間 |

| 電話による在籍確認なし | × |

| 郵送物なし | △* |

ダイレクトワンは、勤務先にかかってくる在籍確認の電話を時間指定できます。

Web申込後、ダイレクトワンより申込内容を確認する電話連絡が入った際、在籍確認を実施する時間を相談しましょう。

ダイレクトワンでの借り入れが家族にも知られたくない場合は、近くの店舗に来店して申し込みすれば郵送物を回避できます。

ダイレクトワンの支店は静岡県や山梨県、愛知県を中心に全国で9店舗と少ないですが、来店できる場合は自宅に届く郵送物はありません。

一方、近くに支店がない場合はWebや郵送から申し込みできますが、ローンカードや契約書類が自宅に届くため家族に内緒で借り入れしたい人には不向きです。

55日間無利息の利用で利息額を抑えられる

ダイレクトワンではじめて契約する人は、初回借入日の翌日から55日間の無利息期間を利用できるため、利息を含む返済総額を抑えられます。

例えば年18.0%の実質年率で50万円を借りて月々に15,000円ずつ返済する場合、55日間の無利息期間を活用すれば通常時より26,402円も利息額を軽減できます。

| 借入先 | 無利息期間の有無 | 借入額 | 実質年率 | 返済額/月 | 利息総額 |

|---|---|---|---|---|---|

| ダイレクトワン | 55日間 | 50万円 | 年18.0% | 15,000円 | 171,925円 |

| 他社カードローン | なし | 50万円 | 年18.0% | 15,000円 | 198,327円 |

55日間の無利息期間を利用した場合の利息額は、年16.4%の金利で借り入れした場合と同等です。

カードローンを選ぶ上で返済総額の軽減を重視したい人は、ダイレクトワンを検討しましょう。

キャッシングのフタバは在籍確認の時間を打ち合わせできる!他社借入がある人も利用可能

| 金利/実質年率 | 年14.959~19.945% |

| 借入限度額 | 10〜50万円 |

| 申込対象者 | 20〜73歳の安定した収入がある人 |

| 審査時間 | 最短20分 |

| 融資時間 | 最短20分 |

| 無利息期間 | 初回契約日の翌日から30日間 |

| 電話による在籍確認なし | × |

| 郵送物なし | × |

キャッシングのフタバはダイレクトワン同様、在籍確認は申込内容を確認する電話がかかってきた際に相談すれば、実施してもらう時間を指定できます。

もし自分が在籍確認の電話を受けられなかったとしても、担当者は個人名を名乗ってくれるため、借り入れが周囲の人にバレる可能性は低くなります。

お客さまのプライバシーに配慮し、担当者の個人名でご連絡いたしますので、フタバ名でご連絡がいくことはございません。

引用元:よくあるご質問 – キャッシングのフタバ

ただし契約後は申込書や借用書などが自宅に届くため、お金を借りていることが家族にバレたくない人には不向きです。

キャッシングのフタバは、他社からの借り入れが4社以内であれば申し込みできる旨を公表しています。

当社では、過度の借入から消費者の皆様を守るため、他社でのお借入は4社以内の方が対象です。

引用元:お申込み – キャッシングのフタバ

一般的に他社からの借入件数が多いほど、審査通過が厳しいといえます。

事実、全国銀行協会の調査によると、他社からの借り入れがある人のうち8割以上の人が3社以内です。

| 利用者 | 借入件数3社以内の人 |

|---|---|

| 銀行カードローン利用者 | 83.6% |

| 貸金業者のみ利用者 | 95.0% |

上記表から、他社からの借入件数が3社を超えていると審査通過が厳しいといえます。

しかしキャッシングのフタバであれば、4社からお金を借りている人も審査に通過できる可能性があるため、他社からの借り入れがある人は検討しましょう。

キャッシングのフタバは、Web申込後すぐに03-3863-3928へ電話をかけて急ぎの旨を伝えれば最短20分程度でお金を振り込みしてもらえるため、早く借り入れしたい場合にも最適です。

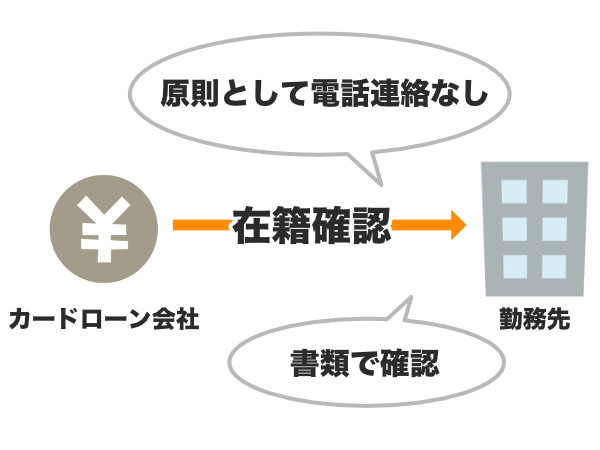

在籍確認とは申込人が申告した勤務先に勤めているのか確認する審査項目の一つ

在籍確認は、カードローンに申し込みした人が申告した勤務先に勤めているのかを電話や書類で確認する審査項目の一つです。

貸金業者がお金を貸し付けする際は、申込人の返済能力を調査することが法律で義務付けられています。

全ての借入れについて、①借入れの際の返済能力の調査義務、②返済能力を超える貸付けの禁止

引用元:貸金業法等の改正について – 金融庁

個人向け貸付については、①指定信用情報機関制度、②総量規制を導入し、仕組みを厳格化

銀行カードローンは返済能力の調査が法律で義務付けられていないものの、貸金業者と同様に審査では申込人の収入や借入状況などが確認されます。

年収証明書や自ら保有するお客さまの情報等によって、お客さまの収入状況や返済能力をより正確に把握することに努める。

引用元:「『銀行による消費者向け貸付けに係る申し合わせ』を踏まえた会員の取組み状況に関する実態調査」(第2回)に係る調査結果 – 全国銀行協会

在籍確認で働いていることが証明されれば、申込人の返済能力を認めてもらえます。

カードローンを取り扱っている金融機関では多くの場合、申込人が申告した勤務先に電話をかけて在籍していることを確認します。

申込人が本当に勤めているのかを確認するには、勤務先に電話連絡を入れて調査することが手っ取り早いためです。

しかし一部の金融機関では、給与明細や社員証などの書類を提出することで在籍確認を進めてもらえます。

どうしても勤務先に電話をかけてほしくない場合は、書類で在籍確認を進めてもらえるカードローンを利用しましょう。

ただし在籍確認なしを公表している貸金業者でも、審査結果によっては勤務先への電話連絡を回避できない場合があります。

在籍確認の電話を回避できない人の特徴

審査で返済能力が乏しいと判断された場合は、電話による在籍確認を回避できません。

以下に該当する人は返済能力を疑われやすく、在籍確認の電話を回避できない可能性が高いといえます。

- 勤続年数が短い人

- 年収に対して借入希望額が高額な人

- 他社から借り入れがある人など

勤続年数が短い人は同じ職場で長く働き続けられるかを疑われやすく、今後も安定した収入を得られるかを調査するために、電話で在籍確認が実施される可能性があります。

借入希望額が高額な場合や他社から借り入れしている人は、毎月の返済負担も大きくなることから、より慎重に返済能力の調査がおこなわれます。

毎月の返済負担が大きい分、契約後に貸し倒れとなる危険性があり、本当に安定した収入を得ているのかを入念に調査する必要があるためです。

電話による在籍確認なしで審査を進めてもらうためには、契約後に無理なく返済できることを証明する必要があります。

借入希望額を少額にする、既存ローンの返済を進めるなど、返済能力を疑われないよう対策を講じましょう。

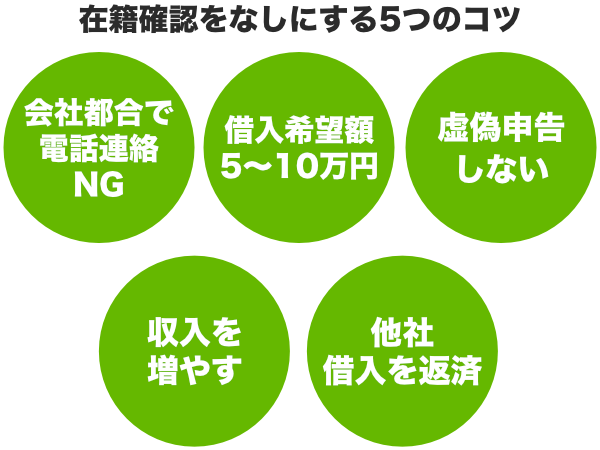

在籍確認なしでカードローンの審査を進めてもらうコツ

電話による在籍確認なしでカードローンの審査を進めてもらうコツとして、以下の5つがあげられます。

- 会社の事情によって在籍確認の電話応対ができない旨を伝える

- 借入希望額を5〜10万円程度にする

- 虚偽申告をしない

- 非正規雇用の人はシフトに多く入り収入を増やす

- 他社から借り入れがある場合は返済を進めておく

カードローンの審査では、申込人がお金を借りたあと無理なく返済できるかが問われます。

返済能力を疑われると審査も慎重になりやすいため、在籍確認を回避したい場合は借入希望額を少額にしたり収入を増やしたりして、無理なく返済できることを証明しましょう。

ただし理由もなく在籍確認の電話を回避したいと伝えても、応じてもらえない場合があります。

在籍確認の書類対応や時間指定をお願いする場合は、会社の事情によって電話応対ができない旨を伝えると相談しやすくなります。

会社の事情によって在籍確認の電話応対ができない旨を伝える

在籍確認なしで審査を進めてもらいたい場合は、会社の事情によって電話応対ができない旨を伝えましょう。

実際、管理人がオリックス銀行に理由もなく在籍確認なしで審査を進めてもらいたいと相談しても、書類対応などの提案はありませんでした。

しかし、日中は従業員全員が外出しており電話応対ができない旨を伝えると、在籍確認を実施する時間を指定できると回答をもらえました。

管理人の実体験からも、在籍確認を書類で進めてもらいたい場合は、会社の事情によって電話応対ができない旨を伝えるほうが応じてもらいやすい印象があります。

在籍確認の書類対応や勤務先に電話をかけてもらう時間を相談する場合は、以下のような理由を併せて伝えましょう。

- 勤務先の規定によって私用の電話を受けられない

- 日中は従業員全員が外出しており電話応対ができない

- 従業員全員が在宅勤務をしているため電話を受けられないなど

しかしカードローンの審査では申込人の返済能力が重視されるため、会社の事情があったとしても、審査結果によっては在籍確認の電話を回避できません。

電話による在籍確認を回避したいのであれば、返済能力を疑われないよう借入希望額を少額にするなど工夫する必要があります。

借入希望額を5〜10万円程度にする!無理なく返済できると判断される

在籍確認なしでカードローンの審査を進めてもらいたいのであれば、申込時に申告する借入希望額を5〜10万円程度にしておきましょう。

借入希望額が少額であると無理なく返済できると判断されやすく、収入が少ない人や他社からの借り入れがある人でも在籍確認の電話連絡を回避できる可能性があります。

実際、借入希望額が50万円を超える場合は収入証明書類を提出しなければならないことから、高額を希望するほどより慎重に審査がおこなわれると想定されます。

貸付金額が合計50万円を超える場合、年収証明の提出義務(同法第13条第3項)。

引用元:与信審査について(貸金業者等) – 法務省

例えば100万円の借り入れを希望する場合、毎月の最低返済額は26,000円と高いため、審査通過が厳しくなるだけでなく場合によっては借り入れできません。

他にも、借入希望額が50万円を超える場合は収入証明書類が必要であることから、審査は厳正に実施されることが想定されます。

一方、借入額が5〜10万円程度であれば毎月の最低返済額は2,000円〜4,000円と少額であるため、在籍確認なしで審査を進めてもらえる可能性が高まります。

もし契約時に設定された借入限度額で不足するのであれば、カードローン契約後に増枠申請をしましょう。

増枠申請の審査に通過できれば、必要な金額分を借りられる可能性があります。

虚偽申告をしない!会社名などを間違えた場合は電話がかかってきやすい

カードローン申込時に、虚偽の申告をしてはいけません。

会社名や勤務先の連絡先に誤りがあると、本当に申告した勤務先で働いているのかを疑われやすく、電話で在籍確認が実施される可能性が高まるためです。

実際、カードローンの審査では申込人の生活実態や収入などが入念に確認されます。

返済能力調査

引用元:貸金業者向けの総合的な監督指針 – 金融庁

顧客等の返済能力調査に関する貸金業者の監督に当たっては、例えば、以下の点に留意する必要がある。

顧客の収入又は収益、保有資産、家族構成、生活実態などの属性を十分に調査・把握しているか。

在籍確認なしで審査を進めてもらえるよう年収や他社からの借入状況などを偽って申告しても、カードローンの審査では信用情報を照会するため、嘘の情報は必ずバレます。

参照元:4 お借入れすると、借入れ金額などの情報が信用情報機関に提供されます – 日本貸金業協会

虚偽申告が発覚した際は電話で申込内容を確認されるだけでなく、場合によってはカードローンの審査に通りません。

最悪の場合は、詐欺罪などの罪に問われる可能性もあります。

虚偽申告は、私文書偽造等及び行使の罪に該当するほか、所得税法または地方税法に基づき処罰されることがあります。

偽造した源泉徴収票や虚偽申告により取得した所得証明書などにより金融機関から融資を受けた場合は、詐欺罪に該当します。

引用元:虚偽申告は犯罪です! – 札幌市

虚偽申告が故意でない場合でも同様であるため、カードローン申込時には申告内容に誤りがないか入念に確認しましょう。

非正規雇用の人はシフトに多く入り収入を増やす!年収が低いと返済能力を疑われやすい

非正規雇用の人は正社員や公務員より返済能力を疑われやすいため、シフトに多く入って収入を増やしましょう。

とくに年収が低い場合は契約後に貸し倒れになることを疑われやすく、審査が慎重になりやすいことから、電話で在籍確認が実施される可能性があります。

事実、銀行カードローンを利用している人のうち年収200万円以下の人は2割に満たないことからも、収入が少ないほど審査に通過しづらいことがわかります。

| 年収 | 銀行カードローン利用者の割合 |

|---|---|

| 年収200万円以下 | 17.9% |

| 年収201万円以上 | 82.1% |

例えば年収30万円の人がカードローンで10万円を借りる場合、借入総額を年収の3分の1までに制限する総量規制に抵触するため、審査は慎重に実施されます。

しかしシフトに多く入り年収が10万円でも上がれば、借入額は年収の3分の1未満となるため、無理なく返済できると判断される可能性があります。

年収額に比べて借入総額が少ないほどカードローンの審査も柔軟に実施されるため、収入が少ない人はシフトに多く入ったり副業を始めたりして年収を上げましょう。

他社から借り入れがある場合は返済を進めておく

他社から借り入れがある場合は、少しでも返済を進めておきましょう。

既存ローンがある人は他社にも支払いをする必要があることから返済能力を疑われやすく、審査が慎重に実施される可能性があるためです。

実際、全国銀行協会の調査によると、カードローンを利用している人のうち約半数の人は既存ローンの借入残高が50万円以下です。

| 借入残高 | カードローン利用者の割合 |

|---|---|

| 50万円以下 | 45.5% |

| 51〜200万円以下 | 32.6% |

| 201〜500万円以下 | 14.3% |

つまり既存ローンの借入残高が多いほど、審査も慎重に実施されるということです。

借入総額が100万円を超える場合は収入証明書類の提出を求められることからも、借入額が多いと審査通過が厳しくなるといえます。

参照元:3「収入を証明する書類」の提出が必要な場合があります – 日本貸金業協会

他社からの借入額は少額であるほど審査も柔軟に実施されるため、在籍確認なしで審査を進めてもらいたいのであれば、少しでも返済を進めておきましょう。

雇用形態によっては在籍確認なしでカードローンの審査を進めてもらえる

カードローンの審査過程では在籍確認が実施されますが、雇用形態や属性によっては在籍確認なしで審査を進めてもらえます。

例えば専業主婦(主夫)も利用できる銀行カードローンは、審査過程で配偶者の勤務先に電話連絡が入ることはありません。

学生は、学生ローンを利用することで在籍確認なしで契約できます。

派遣社員は派遣元に在籍確認の電話連絡が入るため、派遣先の人たちにカードローンの利用を知られずに済みます。

ただし学生ローンは自宅に郵送物が届くため、家族に内緒で借り入れすることはできません。

派遣社員は派遣先の人に内緒で借り入れできますが、派遣元が在籍確認の電話に応じてくれないとカードローンの利用を断られてしまいます。

では、雇用形態や属性ごとに異なる在籍確認について詳しく見てみましょう。

専業主婦は銀行カードローンであれば配偶者の勤務先に在籍確認の電話がかかってこない

一部の銀行や配偶者貸付に対応している消費者金融であれば、本人に収入がない専業主婦(主夫)もカードローンを利用できます。

なかでも以下の銀行カードローンであれば、審査で配偶者の勤務先に在籍確認の電話連絡が入ることはないため、夫(妻)に内緒で借り入れできます。

- セブン銀行カードローン

- PayPay銀行カードローン

- イオン銀行カードローン

専業主婦(主夫)が上記のカードローンに申し込みする際、配偶者の同意も不要です。

ただし専業主婦(主夫)が銀行カードローンで借りられる金額は、配偶者の年収にかかわらず50万円までに限ります。

50万円以上の借り入れを希望する場合は、配偶者貸付に対応しているベルーナノーティスを検討しましょう。

ベルーナノーティスであれば、配偶者年収の3分の1を上限にお金を借りられます。

しかしベルーナノーティスの審査過程では、配偶者の勤務先に在籍確認の電話連絡が入る上に、申込時には配偶者の同意書を提出する必要があります。

専業主婦(主夫)が誰にもバレずに借り入れしたい場合は、配偶者に確認がない銀行カードローンは最適です。

学生は学生ローンを利用すれば在籍確認の電話がかかってこない

大学生や専門学生、予備校生や短大生などは、学生ローンを利用すれば在籍確認なしでお金を借りられます。

学生ローンの審査でアルバイト先に在籍確認の電話がかかってこない旨は、カレッヂの公式サイトにも記載があります。

Q.誰か(どこか)に確認の連絡は行きますか?

引用元:ご質問FAQ・ご融資について – 学生ローンカレッヂ

A.当社は身元確認等で、ご実家・バイト先などに連絡は致しておりません。

以下の学生ローンであれば在籍確認なしで審査を進めてもらえるため、アルバイト先に連絡を入れてほしくない場合に最適です。

| 学生ローン | 実質年率 | 借入限度額 | 申込方法 |

|---|---|---|---|

| フレンド田 | 年12.0〜17.0% | 1〜50万円 | ・来店・電話・Web |

| カレッヂ | 年17.0% | 〜50万円 | ・来店・電話・Web |

| 学協 | 年16.4% | 〜40万円 | ・来店・Web* ※20歳未満の学生は来店必須 |

上記の学生ローンは18〜19歳の学生も申し込みが可能で、親の同意なしで契約できます。

参照元:よくある質問 – フレンド田

ただしWebや電話で申し込みする場合は契約書類などが自宅に届くため、家族に借り入れがバレてしまう可能性があります。

家族にも内緒で借り入れしたいのであれば、大手消費者金融を検討しましょう。

学生でも大手消費者金融であればカードローンの申し込みが可能で、バレずに借り入れできます。

大手消費者金融は原則として審査過程で勤務先に在籍確認の電話がかかってこないだけでなく、Web申込後カードレス契約をすれば自宅に届く郵送物も回避できます。

自宅にいながら申し込みや契約、借り入れまで完結するため、友人に来店する様子を見られる心配もありません。

大手消費者金融は、アルバイト先だけでなく家族にも内緒でお金を借りたい学生に最適です。

派遣社員は派遣元に在籍確認の電話が入る!応対してもらえない場合は借り入れできない

派遣社員がカードローンに申し込みした際は派遣先ではなく、派遣元に在籍確認の電話連絡が入ります。

つまり、派遣先の人たちにカードローンの利用がバレる心配はないということです。

しかし派遣元となる派遣会社は多くの場合、在籍確認の電話応対をしない方針です。

Q.クレジットカードを作成するので、在籍確認の電話には答えてもらえますか?

引用元:登録スタッフの方向け Q&A – リクルートスタッフィング

A.プライバシー保護のため、リクルートスタッフィングでは、スタッフの皆さまの個人情報について外部からのお問い合わせには一切お答えしておりません。

なかには事前に派遣元へ在籍確認の電話連絡が入ることを伝えておけば、対応してもらえる場合もありますが、電話応対しない方針の派遣会社が多い傾向です。

ただし在籍確認の電話応対をしない方針の派遣会社でも、事前に相談すれば在籍証明書を発行してもらえます。

派遣社員は電話による在籍確認を必要とするカードローンを利用できない可能性が高いため、書類で審査を進めてもらえる金融機関にて申し込みしましょう。

在籍確認を回避できない場合でも個人名で電話がかかってくるためバレにくい

電話による在籍確認を回避できない場合でも、担当者の個人名で連絡が入るため、会社の人にカードローンの申し込みがバレる可能性は低いといえます。

電話で在籍確認が実施される場合は、以下のような流れでおこなわれます。

勤務先の人「はい、A商事です。」

担当者「もしもし、△△(担当者の個人名)と申しますが、申込者さまはいらっしゃいますか?」

勤務先の人「どのようなご用件でしょうか?」

担当者「申し訳ありません、個人的な用件なのですが…。」

勤務先の人「かしこまりました。少々お待ちください。

<取次>

申込者「お電話代わりました。」

担当者「申込者さまご本人様でいらっしゃいますか?」

申込者「はい、そうです。」

担当者「お世話になっております。〇〇社の△△でございます。こちらで在籍確認させて頂きました。ご協力ありがとうございました。」

申込者が電話応対できない場合でも、勤務先の人から席を外しているなどの話があれば在籍確認は完了します。

もし勤務先の人から在籍確認の電話を疑われた場合は、クレジットカードを作ったなどと言えばカードローンに申し込みしたことがバレないでしょう。

どうしても在籍確認なしでお金を借りたければ、カードローン以外の方法も検討してみましょう。

在籍確認なしでお金を借りたければカードローン以外の選択肢もあり

勤務先への在籍確認の電話を回避したいのであれば、カードローン以外の選択肢もあります。

以下の方法であれば、すでに審査に通過していたり担保を提供したりするため、新たに審査を受ける必要はありません。

| カードローン以外の選択肢 | 利用できる人 |

|---|---|

| クレジットカードのキャッシング枠を利用した借り入れ | 所有しているクレジットカードにキャッシング枠が設定されている人 |

| 生命保険の契約者貸付 | 終身保険や養老保険など解約返戻金がある保険に加入している人 |

| 定期預金担保貸付 | 銀行で定期預金をしている人 |

クレジットカードのキャッシング枠を利用した借り入れや定期預金担保貸付であれば、近くのATMにてカードや通帳を使って出金することでお金を借りられます。

生命保険の契約者貸付は、保険会社に借り入れしたい旨を伝えれば、最短即日でお金を振り込みしてもらえます。

ただし上記の方法は、審査に通過していない場合や担保となるものがない場合は利用できません。

では、在籍確認の審査なしで借りられる方法を詳しく見てみましょう。

クレジットカードのキャッシング枠を利用した借り入れをする

クレジットカードを所有している場合は、キャッシング枠が設定されていないか確認してみましょう。

クレジットカードにキャッシング枠が設定されていれば、コンビニATMなどにカードを挿入するだけですぐにお金を借りられます。

キャッシング枠の有無は、以下いずれかの方法で確認できます。

- 毎月届く利用明細

- Web上の会員ページ

- クレジットカード会社へ電話

所有しているクレジットカードにキャッシング枠が設定されていない場合は、新たに審査を受けなければなりません。

キャッシング枠の設定には1週間程度かかる上に、審査過程で勤務先に在籍確認の電話連絡が入る可能性があります。

実際、管理人もJCBカードのキャッシング枠を設定する際の審査で、勤務先に在籍確認の電話がかかってきました。

クレジットカードにキャッシング枠が設定されていない場合は、加入している生命保険の契約者貸付を利用できないか確認してみましょう。

生命保険の契約者貸付は審査なしで振り込みにてお金を借りられる

生命保険の契約者貸付は、終身保険や養老保険など解約返戻金がある保険に加入している人がお金を借りられます。

以下のような解約返戻金がある保険に加入している人は、生命保険の契約者貸付を利用できる可能性があります。

- 終身保険

- 養老保険

- 積立型保険

- ガン保険

- 新医療保険など

解約返戻金が担保となるため審査なしでお金を借りられるだけでなく、借入後も保障はそのまま続きます。

当然、勤務先に電話連絡が入ることもないため、借り入れを同僚に知られる心配もありません。

生命保険の契約者貸付で借りられる金額は解約返戻金の6〜8割程度で、適用利率は年1.2〜7.0%程度と金融機関のカードローンより低く設定されています。

参照元:契約者貸付限度額 – 第一生命

生命保険の契約者貸付は早ければ即日でお金を借りられるため、急ぎで借り入れしたい人にも最適です。

契約者貸付の利用を希望する人は、以下いずれかの方法で手続きしましょう。

- 生命保険会社の公式サイトから手続きする

- 会員ページから手続きする

- 電話で契約者貸付を利用したい旨を伝える

手続き後、早ければ即日で指定口座にお金が振り込まれます。

借り入れの申請からお金が振り込まれるまでにかかる日数は生命保険会社によって異なるため、以下表を参考にしてください。

| 生命保険会社 | 借り入れまでの最短日数 |

|---|---|

| 日本生命 | 当日または翌営業日 |

| 大同生命 | 当日または翌営業日 |

| 明治安田生命 | 当日または翌営業日 |

| 三井住友海上あいおい生命 | 1〜4営業日後 |

| メットライフ | 3営業日後 |

| アクサ生命 | 5営業日以内 |

ただし土日祝日は営業していないため、休日に手続きをした場合はお金が振り込まれるまで数日〜1週間程度かかります。

契約者貸付の返済日は指定されていないため、お金に余裕があるときなど、自身の都合に合わせて返済できます。

しかし契約者貸付の利息は複利で計算されるため返済総額が膨らみやすく、元金と利息の合計が解約返戻金を上回ってしまうと保障を受けられなくなってしまいます。

Q.契約者貸付を返済しないと、どうなりますか?

引用元:よくあるご質問 – アクサ生命

A.貸付元金と利息の合計が解約返戻金額を上回った場合、「オーバーローン失効」となり、ご契約の保障がなくなります。

例えば三井住友海上あいおい生命の養老保険に加入している人が、契約者貸付で100万円を借りた場合の利息額は以下のとおりです。

| 借入日からの年数 | 適用利率 | 1年間の利息額 | 利息総額 |

|---|---|---|---|

| 1年目 | 1.25% | 12,500円*1 | 12,500円 |

| 2年目 | 1.25% | 12,656円*2 | 25,156円 |

| 3年目 | 1.25% | 12,814円*3 | 37,970円 |

| 4年目 | 1.25% | 12,975円*4 | 50,945円 |

| 5年目 | 1.25% | 13,137円*5 | 64,082円 |

※2 1,012,500円×1.25%

※3 1,025,156円×1.25%

※4 1,037,970円×1.25%

※5 1,050,945円×1.25%

参照元:諸利率のお知らせ – 三井住友海上あいおい生命

ご覧のとおり、返済期間が長引くほど利息額が膨らむため、生命保険の契約者貸付を利用したあとは早めに完済することが大切です。

定期預金担保貸付は近くのATMにてすぐにお金を借りられる

定期預金担保貸付は定期預金が担保となるため、審査なしでお金を借りられます。

近くのATMにて総合預金口座や通常貯金口座に入出金するだけで借り入れや返済ができるため、勤務先の人や家族に知られにくい利点があります。

定期預金担保貸付で借りられる金額は定期預金の90%以内で、200万円〜300万円が上限です。

適用金利は年1.0%未満と低いため、金融機関のカードローンを利用するより利息を含む返済総額を抑えられます。

| 銀行 | 借入限度額 | 金利 |

|---|---|---|

| ゆうちょ銀行 | 預入金額の90%以内*1 | 担保定額貯金:年0.252% 担保定期貯金:年0.502% |

| 三井住友銀行 | 預入金額の90%以内*2 | 年0.502% |

| 三菱UFJ銀行 | 預入金額の90%以内*2 | 年0.502% |

| みずほ銀行 | 預入金額の90%以内*2 | 年0.502% |

※2 借入限度額の上限は200万円

定期預金担保貸付の返済日は指定されていませんが、満期日までに完済させないと、定期預金から元金と利息分が差し引かれてしまいます。

しかし定期預金担保貸付は低金利であるため、満期日までに完済できなかったとしても元金と利息の合計が定期預金額を上回ることはありません。

定期預金担保貸付を利用し、万が一完済できなかったとしても元金と利息が定期預金額を上回ることはないため、新たに借金が増える心配はありません。

定期預金担保貸付で借り入れできる上限額は定期預金額の90%以内である上に、金利は年0.502%以下と低く設定されているためです。

例えば、ゆうちょ銀行で100万円の担保定期貯金をしている人が定期預金担保貸付を利用するとします。

定期預金担保貸付を利用した日の2年後を満期日とした場合の元金と利息の合計は、以下表のとおりです。

| 借入限度額 | 90万円 |

| 満期日までの利息総額 | 9,036円 |

| 元金と利息の合計 | 909,036円 |

ゆうちょ銀行以外では、満期日が10年後に設定されている場合もあります。

しかし100万円の定期預金を担保に90万円を借りた場合、10年間のうちに一度も返済しなかったとしても、元金と利息の合計は945,180円と定期預金額を下回ります。

定期預金担保貸付は、借金を増やしたくない人にも最適です。

在籍確認なしのおすすめカードローンは大手消費者金融!バレない配慮をしてくれる

勤務先への電話連絡を回避したいのであれば、電話による在籍確認なしで審査を進めてもらえる大手消費者金融がおすすめです。

大手消費者金融であれば、審査過程で勤務先への電話連絡が必要だと判断された場合、事前に知らせてもらえます。

どうしても電話による在籍確認が必要な場合でも時間指定ができるため、休憩時間などを指定し自分が応対すれば、勤務先の人たちに内緒で借り入れできます。

もし自分が電話を受けられなかったとしても、電話で在籍確認を実施する際は担当者の個人名を名乗ってもらえるため、カードローンの利用を疑われる可能性は低いでしょう。

さらに大手消費者金融であればカードレス契約をすることで自宅に届く郵送物も回避できるため、家族にも内緒で借り入れできます。

契約後はスマートフォン1つあれば、ローンカードがなくても近くのコンビニATMにて借り入れや返済ができます。

周囲の人たちにカードローンの利用を知られたくない人は、在籍確認でバレない配慮が手厚い大手消費者金融を利用してはいかがでしょうか。