お金は銀行や消費者金融、信用金庫など色々な金融機関で借りられる他に、国や行政からもお金を借りることができます。

しかし、転勤や冠婚葬祭、病気や介護などで急にお金が必要になったとき、どこからお金を借りたらよいのか迷う人も多いでしょう。

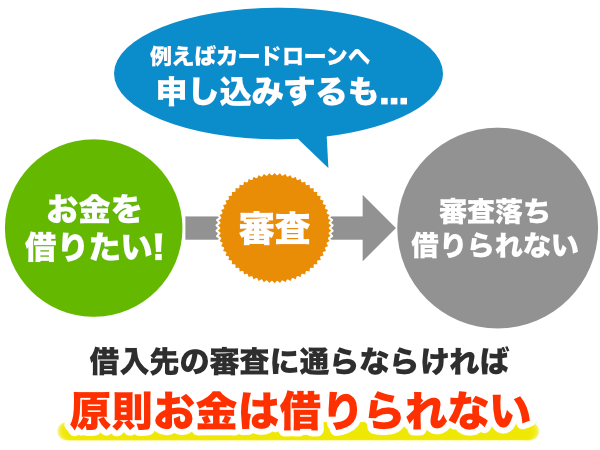

まずお金を借りるには、金融機関の審査に通らなければなりません。

つまり違法業者を除き、審査なしで融資してくれる金融機関は存在しないということです。

例えば消費者金融に代表される貸金業者は貸金業法を遵守して営業しています。

「貸金業法」は、消費者や事業者の皆さまに貸付けを行う貸金業者に関する規制などを定めた法律です。

引用元:貸金業法について – 日本貸金業協会

貸金業者は申込者の支払い能力や他社からの借入状況などを、調査することが貸金業法で定められています。

申込者の支払い能力などの調査が必要である旨は貸金業法の第十三条にも記載されています。

第十三条 貸金業者は、貸付けの契約を締結しようとする場合には、顧客等の収入又は収益その他の資力、信用、借入れの状況、返済計画その他の返済能力に関する事項を調査しなければならない。

引用元:e-Gov法令検索-貸金業法

貸金業法に違反した貸金業者は、業務改善命令や業務停止命令が出されるか刑事罰が課されます。

金融機関がお金を貸し出すときは以下の項目を調査します。

- 申込者の属性

- 職業

- 収入 など

上記項目から融資が可能かを判断し、審査に通れば借り入れが可能です。

中でも無担保、保証人なしでお金を貸し出すカードローンは、申込者の返済能力の有無を判断する必要があることから申込者の収入や借入状況などが審査で重視されます。

カードローンの場合、安定した収入は正社員や公務員である必要はなく、主婦や学生もパートやアルバイトで毎月一定額の収入を継続的に得ていれば借り入れできる可能性はあります。

安定した収入があり、他社から借り入れがない人は返済能力が高い判断されれば、カードローンの審査に通ることは可能です。

この記事では、無利子や低金利で借り入れできる方法やカードローンの審査に通るコツなど、今すぐお金を借りる方法を詳しく解説していきます。

今すぐお金を借りる方法3選!申し込みした日に即日で借り入れできる

今すぐお金を借りたい人は、以下3つの借入先を検討しましょう。

- 大手消費者金融のカードローン

- 信販会社のカードローン

- クレジットカードのキャッシング枠

上記の借入先はすべて最短即日融資が可能であり、中には土日祝日に申し込みしても最短20分でお金を借りられる借り入れ先もあります。

いずれも貸金業法を遵守して営業しているため、違法な取り立てや貸金業法で定められた上限金利20%を超える金利が適用されません。

大手消費者金融のカードローンであれば最短20分でお金を借りられる

1分でも早くお金を借りたい人や土日祝日に申し込みをする人は、下記いずれかの大手消費者金融のカードローンに申し込みしましょう。

大手消費者金融のカードローンは24時間365日いつでも申し込みできる上に、最短20分でお金を借りられる場合があります。

さらに大手消費者金融は土日祝日も営業しているため、下記の営業時間内に契約が完了すれば即日融資が可能です。

| カードローン名 | 営業時間 |

|---|---|

| アイフル | 9時〜21時 |

| プロミス | 9時〜21時 |

| アコム | 9時〜21時 |

| レイク | 平日・土曜:9時~21時 日曜:9時~18時 |

| SMBCモビット | 9時〜21時 |

いずれの消費者金融も21時まで営業しているので、仕事が終わったあとにカードローンを申し込んでも申込当日にお金を借りることが可能です。

大手消費者金融のカードローンは、会社の人や家族など周囲の人に消費者金融からお金を借りていることがバレにくいといえます。

信販会社のカードローンやクレジットカードのキャッシング枠の追加には、審査の過程で勤務先へ在籍確認の電話連絡が入ります。

一方、大手消費者金融のカードローンであれば、勤務先に電話連絡なしで借り入れが可能です。

さらに大手消費者金融のカードローンでWeb完結やカードレス契約を利用することで、自宅にカードや明細書などの郵送物が届かないため、家族にお金を借りていることがバレません。

勤務先の人や家族など、周囲の人に内緒でお金を借りたい人は、大手消費者金融のカードローンを利用しましょう。

大手消費者金融のカードローンで初めてお金を借りる人は、各社で提示されている上限金利の年18%程度が適用されます。

| カードローン名 | 上限金利 |

|---|---|

| アイフル | 年18.0% |

| プロミス | 年17.8% |

| アコム | 年18.0% |

| レイク | 年18.0% |

| SMBCモビット | 年18.0% |

つまり年18%で10万円を借り入れすれば、1年間で18,000円の利息が発生するということです。

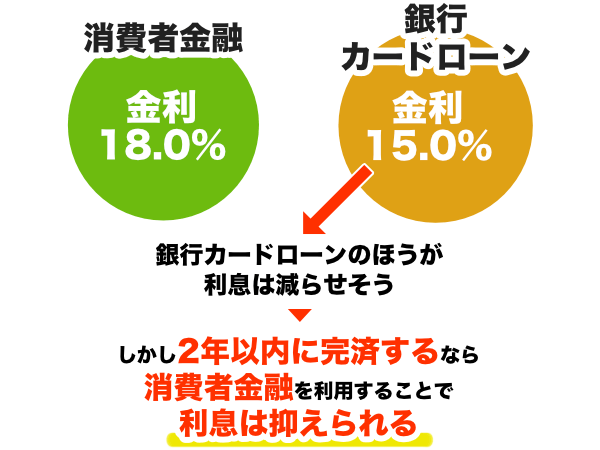

大手消費者金融のカードローンの上限金利は年18.0%程度なので、年15.0%程度で利用できる銀行カードローンと比べると利息額の負担は増えると考えられがちです。

しかし、大手消費者金融の無利息期間を利用し2年以内に完済できる人であれば、銀行カードローンよりも利息額を抑えられる可能性があります。

下記表は大手消費者金融5社と金利が年15.0%の銀行カードローンで10万円を借り入れした場合に発生する利息額と、完済までの返済回数を毎月の返済額別に比較してみました。

| カードローン名 | アイフル | プロミス | アコム | レイク | SMBCモビット | 銀行カードローン |

|---|---|---|---|---|---|---|

| 実質年率/金利 | 年18.0% | 年17.8% | 年18.0% | 年18.0% | 年18.0% | 年15.0% |

| 無利息期間の有無 | ○ (30日間) | ○ (30日間) | ○ (30日間) | ○ (60日間*) | × | × |

| 返済回数 | 21回 | 21回 | 21回 | 20回 | 21回 | 21回 |

| 利息総額 | 15,804円 (無利息利用時) | 15,584円 (無利息利用時) | 15,804円 (無利息利用時) | 13,820円 (無利息利用時) | 17,940円 | 14,408円 |

毎月6,000円返済すれば2年以内に完済できますが、大手消費者金融のカードローンは30日間の無利息期間が適用されても、銀行カードローンよりも利息総額が高くなります。

しかし、60日間の無利息期間があるレイクを利用すると、銀行カードローンよりも利息総額を588円抑えることが可能です。

| カードローン名 | アイフル | プロミス | アコム | レイク | SMBCモビット | 銀行カードローン |

|---|---|---|---|---|---|---|

| 実質年率/金利 | 年18.0% | 年17.8% | 年18.0% | 年18.0% | 年18.0% | 年15.0% |

| 無利息期間の有無 | ○(30日間) | ○(30日間) | ○(30日間) | ○(60日間*) | × | × |

| 返済回数 | 13回 | 13回 | 13回 | 13回 | 13回 | 13回 |

| 利息総額 | 8,977円(無利息利用時) | 8,868円(無利息利用時) | 8,977円(無利息利用時) | 7,243円(無利息利用時) | 10,935円 | 8,927円 |

毎月1万円返済した場合、60日間の無利息期間があるレイクを利用すれば、銀行カードローンよりも利息総額を1,684円も抑えられます。

| カードローン名 | アイフル | プロミス | アコム | レイク | SMBCモビット | 銀行カードローン |

|---|---|---|---|---|---|---|

| 実質年率/金利 | 年18.0% | 年17.8% | 年18.0% | 年18.0% | 年18.0% | 年15.0% |

| 無利息期間の有無 | ○(30日間) | ○(30日間) | ○(30日間) | ○(60日間*) | × | × |

| 返済回数 | 11回 | 11回 | 11回 | 11回 | 11回 | 11回 |

| 利息総額 | 7,418円(無利息利用時) | 7,326円(無利息利用時) | 7,418円(無利息利用時) | 5,729円(無利息利用時) | 9,352円 | 7,659円 |

毎月12,000円の返済が可能で1年以内に完済できる人は、銀行カードローンよりも30日間の無利息期間がある大手消費者金融のカードローンのほうが支払う利息総額を抑えることが可能です。

そのため、大手消費者金融のカードローンは急ぎでお金を借りたい人だけではなく、1年〜2年以内に完済できる人にも利息総額を抑えられることがわかります。

アイフルは最短20分でお金を借りられる!1分でも早く借り入れしたい人に最適

アイフルは最短20分で借り入れできるため、今すぐお金を借りたい人に最適です。

下記表はアイフルと他社消費者金融カードローンの申し込みから、お金を借りるまでの最短時間を比較したものです。

| 消費者金融 | お金を借りるまでの時間 |

|---|---|

| アイフル | 最短20分*1〜1時間程度 |

| プロミス | 最短3分*2〜1時間程度 |

| アコム | 最短20分〜*2 |

| レイク | 最短1時間〜2時間程度 |

| SMBCモビット | 約1〜2時間 |

※2 お申込時間や審査によりご希望に添えない場合がございます。

アイフルは申し込みから審査、契約まで円滑に進めば大手消費者金融の中でも最速でお金を借りられることがわかります。

ただし、審査状況や申し込みの混雑状況によっては、お金を借りるまで1時間程度かかる場合もあります。

他にも50万円以上の借り入れや、他社の借り入れと合わせて100万円以上のお金を借りる人は、収入証明書類の提出が必要となり書類のやり取りに時間がかかるためです。

アイフルへの申し込みは公式サイトや自動契約機でおこなえますが、最短でお金を借りたい人はWebまたはスマホアプリから申し込みしましょう。

アイフルから即日融資でお金を借りたい人は、下記書類1点を準備し9時〜21時以内に契約を完了させる必要があります。

- 運転免許証

- 個人番号カード

- 住民基本台帳カード

- 特別永住者証明書

- 在留カード

借入希望額が50万円以上の人や他社からの借入総額が100万円を超える人は、下記の収入証明書類のうち1点も併せて準備しましょう。

- 源泉徴収票

- 給与明細書

- 確定申告書

- 住民税決定通知書・納税通知書

- 所得証明書

- 年金証書・年金通知書

アイフルで申し込みから借り入れまで、最短20分でお金を借りるための手順は下記のとおりです。

- アイフルの公式サイトまたはスマホアプリから申し込む

- メールや電話で申込内容を確認する

- 本人確認書類を提出する

- メールで審査結果が通知される

- 届いたメールに記載されているURLから契約を進める

- 銀行口座への振り込み、またはスマホATMでお金を借りる

最短時間でお金を借りるには、アイフルと契約が完了後に銀行口座へ振込融資を利用するか、スマホATMを利用します。

スマホATMはスマートフォンアプリを使いコンビニATMから借り入れや返済ができるサービスであり、カードを使わずにお金を借りることが可能です。

スマホATMは原則24時間365日いつでも利用できますが、1万円以下の借り入れには110円(税込)、1万円以上の借入には220円(税込)の手数料がかかります。

振込融資は全国約1,200の金融機関が対応しており、入金まで時間もかかりません。

アイフルで24時間365日いつでも振り込みが反映する、主な金融機関は以下となります。

- 三井住友銀行

- 三菱UFJ銀行

- みずほ銀行

- ゆうちょ銀行

- PayPay銀行など

通常は審査の過程でカードローン会社から勤務先に在籍確認の電話がかかってきますが、アイフルは原則として電話連絡がありません。

ただし、審査担当者が電話による在籍確認が必要だと判断した場合は、勤務先にアイフルから在籍確認の電話がかかってきます。

アイフルでは、原則として電話による在籍確認はおこないません。審査を進めていく上で電話による確認が必要だとアイフルが判断した場合のみ、申込者の勤務先に電話をかけて在籍確認を実施します。

引用元:アイフル公式サイト – カードローンの在籍確認はどのように実施される?

勤務先へ電話がかかってくる場合は、アイフルと名乗らずオペレーターの個人名で電話がかかってくるので、会社の人に申し込みしたことがバレる可能性は低くなります。

勤務先へ電話連絡をどうしても回避したい人は、申し込み完了して後すぐに0120-201-810に電話をかけて、書類で在籍確認をおこなってもらえるようオペレーターに相談しましょう。

社会保険証や給与明細書など、アイフルが指定する在籍を証明できる書類を提出すれば、勤務先への電話連絡を回避できる場合があります。

アイフルは原則として勤務先への電話による在籍確認を実施しない上に、オペレーターにも相談できるため、周囲の人にお金を借りていることがバレたくない人に最適です。

| 審査時間 | 最短20分* |

| 融資時間 | 最短20分* |

| 審査対応時間 | 9:00~21:00(土日祝日も含む) |

| 実質年率 | 年3.0〜18.0% |

| 借入限度額 | 1〜800万円 |

| 申込対象者 | 20〜69歳までの安定した収入がある人 |

| 借入方法 | ・銀行口座への振り込み ・スマホATM(セブン銀行、ローソン銀行) ・提携ATM |

| 無利息期間 | ○(契約日の翌日から最大30日間) |

| 最低返済額 | 4,000円〜 |

| 勤務先への電話連絡なし | ○(原則なし) |

| 郵送物なし | ○(Webから申し込み、来店申し込みに限る) |

公式 アイフルの詳細はこちら

プロミスはWeb申込なら最短20分でお金を借りられる!上限金利は年17.8%と他社よりも低い

プロミスは申し込みから最短20分〜1時間程度であるため、すぐにお金を借りられます。

土日祝日も営業をしており、9時〜21時に契約が完了すれば申し込みした日中にお金を借りられます。

プロミスの申し込みは公式サイトや自動契約機などで行えますが、最短でお金を借りられるのはWebから申し込みする方法です。

最短でお金を借りたい人は、以下いずれかの書類を1点準備した上で申し込みしましょう。

- 運転免許証

- パスポート

- 健康保険証

- マイナンバーカード(通知カードは不可)

- 在留カード

- 特別永住者証明書

借入希望額が50万円を超える人、もしくは他社借入額の合計が100万円を超える人は、以下の収入証明書類のうち1点も併せて提出する必要があります。

- 源泉徴収票

- 確定申告書

- 税額通知書、所得(課税)証明書

- 給与明細書

1分でも早くお金を借りたければ、以下の手順で申し込みすることです。

- Webもしくはアプリから申込手続きをする

- メールもしくは電話で審査結果が通知される

- 本人確認書類を提出する

- 契約内容が書かれたメールが届く

- 契約内容を確認し同意する

- 銀行口座へお金が振り込まれる

申し込みが完了したあとは、スマホアプリを使ってセブン銀行ATMでお金を借りるか、銀行口座へ振り込みしてもらいましょう。

銀行口座への振り込みは多くの銀行で対応しており、三井住友銀行や三菱UFJ銀行など一部の金融機関では24時間365日、即時振り込みに対応しています。

ただし、以下の時間に受付をおこなった場合は振込予約となり、翌日以降の融資となる可能性があります。

| 曜日 | 受付時間 | 振込実施時間 |

|---|---|---|

| 毎週土曜日 | 23:30~24:00 | 翌日8:45~9:30頃 |

| 毎週日曜日 | 0:00~4:00 | 当日8:45~9:30頃 |

| 毎週日曜日 | 18:50~24:00 | 翌日8:45~9:30頃 |

| 毎週月曜日 | 7:00~8:00 | 当日8:45~9:30頃 |

即日で融資をしてもらいたい人は、上記の時間帯を把握し利用しましょう。

他社よりも0.2%上限金利が低いプロミスは、少しでも利息額を抑えたい人に最適です。

以下表で、大手消費者金融の適用金利をまとめました。

| カードローン名 | 適用金利 |

|---|---|

| プロミス | 年4.5〜17.8% |

| アイフル | 年3.0〜18.0% |

| アコム | 年3.0〜18.0% |

| レイク | 年4.5〜18.0% |

| SMBCモビット | 年3.0〜18.0% |

プロミスは下限金利が年4.5%と他社よりも高めであるため、一見すると利息額を抑えられないと感じるでしょう。

しかし初回借入時には、一般的に上限金利が適用されることがほとんどです。

プロミスの上限金利は年17.8%と他社よりも0.2%低いため、利息の負担軽減につながります。

では利息額と完済までの返済額の違いを、プロミスと他社で30万円を借りて毎月1万円を返済したと仮定し比較してみます。

| カードローン名 | 実質年率 | 返済額/月 | 返済回数 | 利息総額 |

|---|---|---|---|---|

| プロミス | 年17.8% | 1万円 | 43回 | 107,935円 |

| アイフル、アコムなど | 年18.0% | 1万円 | 43回 | 109,780円 |

返済回数は同じですが、プロミスを利用することで1,845円利息額を抑えられます。

少しでも支払う利息額を抑えたい人は、プロミスを利用しましょう。

プロミスは原則在籍確認の電話連絡を実施しておらず、申し込みをした直後にオペレーターへ相談も不要です。

さらに申込時に勤務先を証明する書類を提出する必要もなく、運転免許証など本人確認書類のみで審査が進みます。

審査結果によっては勤務先へ在籍確認の電話連絡が入る場合もありますが、オペレーターは個人名で電話をかけてくれるため、勤務先の人に申し込みしたことがバレる可能性も低くなります

プロミスは急ぎで借り入れしたい人だけでなく、在籍確認を回避したい人にも最適です。

| 審査時間 | 最短20分 |

| 融資時間 | 最短20分 |

| 審査対応時間 | 9:00~21:00(土日祝日も含む) |

| 実質年率 | 年4.5〜17.8% |

| 借入限度額 | 1〜500万円 |

| 申込対象者 | 18〜74歳の安定した収入のある人* |

| 借入方法 | ・銀行口座への振り込み ・スマホATM(セブン銀行のみ) ・提携ATM |

| 無利息期間 | ○(初回利用日の翌日から30日間) |

| 最低返済額 | 1,000円〜 |

| 勤務先への電話連絡なし | ○(原則なし) |

| 郵送物なし | ○(Webから申し込み、来店申し込みに限る) |

アコムはWeb申込なら最短20分でお金を借りられる!

アコムは9時〜21時に契約が完了すれば、申し込みから最短20分*でお金を借りられます。

※お申込時間や審査によりご希望に添えない場合がございます。

申し込みはアコムの公式サイトや最寄りの自動契約機であるむじんくんでもおこなえますが、もっとも早くお金を借りられるのがWeb申込です。

以下いずれかの書類を1点準備した上で、パソコンやスマートフォンで申し込みしましょう。

- 運転免許証

- パスポート

- マイナンバーカード

- (交付を受けていない人は)健康保険証

※借入総額により収入証明書(源泉徴収票等)が必要

他に50万円以上の借り入れや他社からの借り入れの合計額が100万円を超える人は以下、いずれかの収入証明書類を1点の提出が必要となります。

- 源泉徴収票

- 納税通知書

- 所得証明書

- 確定申告書

- 給与明細書

Web申込で最短でお金を借りる手順は、以下のとおりです。

- アコムの公式サイトから申込手続きをする

- メールや電話で申込内容の確認をする

- 本人確認書類を提出する

- メールにて審査結果が通知される

- 審査結果が記載されいてるメールから契約を進める

- 会員ログインから振込手続きからお金を借りる

お金を借りる場合は、銀行口座への振り込みでおこないます。

アコムは以下の時間内に振込融資の手続きをすると、当日中にお金が振り込まれます。

| 銀行名 | 曜日および受付時間 | 振込実施時間 |

|---|---|---|

| 楽天銀行 | 終日:0:10~23:49 | 受付完了から10秒程度 |

| 三菱UFJ銀行 ゆうちょ銀行 三井住友銀行 みずほ銀行 | ・月曜:9:00~23:49 ・火〜金曜:0:10 ~ 23:49 ・土日祝日:9:00~19:59 | ・月曜(受付時間 0:10~8:59):当日9:30頃 月曜(受付時間 9:00~23:49):受付完了から1分程度 ・火〜金曜:受付完了から1分程度 ・土日祝日(受付時間 0:10~8:59):当日9:30頃 土日祝日(受付時間 9:00~19:59):受付完了から1分程度 |

| 振込実施時間拡大 (モアタイム)金融機関* | 月〜金曜:9:00~17:29 | ・受付時間 0:10~8:59:当日9:30頃 ・受付時間 9:00~17:59:受付完了から1分程度 |

| その他金融機関 (コアタイム) | 月〜金曜:9:00~14:29 | ・受付時間 0:10~8:59:当日9:30頃 ・受付時間 9:00~14:59:受付完了から1分程度 |

引用元:アコム公式サイト – 振込によるお借入

上記時間帯以外は翌営業日に振り込まれるため、お金を振り込みしてもらう金融機関でも間に合うよう手続きしましょう。

手続きには最低でも20分程度かかる場合があるため、早めに申し込みを済ませておくことが大切です。

アコムへWebから申し込みした場合、契約完了から約1週間後にローンカードが自宅に届きます。

Q.カードを郵送で受け取る場合、到着までにどれぐらいかかりますか?

引用元:アコム公式サイト-よくあるご質問

A.ご契約完了後、約1週間でお客さまのご自宅へお届けします。

契約後以外に届く郵送物はありませんが自宅に届くことによって、家族にアコムを利用したことがバレる可能性もあります。

自宅に届く郵送物を回避したい場合はWeb申込を済ませた後、最寄りの自動契約機でローンカードを発行しましょう。

| 審査時間 | 最短20分*1 |

| 融資時間 | 最短20分*1 自動契約機の場合:約45分〜1時間 銀行振込の場合:約1時間(利用する銀行口座によって異なる) |

| 審査対応時間 | 9:00~21:00(土日祝日も含む) |

| 実質年率 | 年3.0〜18.0% |

| 借入限度額 | 1〜800万円 |

| 申込対象者 | 20〜72歳の安定した収入と返済能力を有する人でアコムの基準を満たす人 |

| 借入方法 | ・銀行口座への振り込み ・提携ATM |

| 無利息期間 | ○(契約日の翌日から最大30日間) |

| 最低返済額 | 1,000円〜 |

| 勤務先への電話連絡なし | 原則、在籍確認なし*2 |

| 郵送物(原則なし) | 原則なし |

※2 電話での確認はせずに書面やご申告内容での確認を実施

公式 アコムの詳細はこちら

レイクはWeb申込なら最短1時間でお金を借りられる!無利息期間は最長180日間

レイクは、申し込みから最短1時間〜2時間程度でお金を借りられます。

土日祝日も営業をしており、平日および土曜日は9時〜21時、日曜日は9時〜18時までに契約が完了すれば申し込みした日中に借り入れできます。

申し込みはレイクの公式サイトや自動契約機、電話でもおこなえますが、最短時間でお金を借りられる方法はWeb申込です。

以下いずれかの書類を1点準備し、パソコンやスマートフォンから申し込みが可能です。

- 運転免許証

- 健康保険証

- パスポート

- マイナンバーカード(個人番号カード)

- 在留カード

- 特別永住者証明書

50万円以上の借り入れを希望する人や、他社と合わせ借入額の合計が100万円を超える人は、以下いずれかの収入証明書類1点も併せて準備しましょう。

- 源泉徴収票

- 住民税決定通知書・納税通知書

- 所得(課税)証明書

- 給与明細書

Web申込で最短でお金を借りる手順は、以下の通りです。

- レイクの公式サイトから申込手続きをする

- 画面にて仮審査結果を確認する

- 本審査結果が通知される

- 契約方法(スマート本人確認と銀行口座登録、郵送あり)を選ぶ

- 本人確認書類を提出する

- 契約完了後、会員ページにて借り入れの手続きをする

- 銀行口座へお金が振り込まれる

- 7〜10日後ローンカードが自宅に届く

銀行口座へ振り込みを希望する場合は契約が完了後、会員ページから手続きをすることでお金を借りられます。

多くの銀行で24時間365日即時振り込みに対応しているため、手続き後すぐに入金が確認できます。

以下、即時振り込みに対応している金融機関の一例です。

- みずほ銀行

- 三菱UFJ銀行

- 三井住友銀行

- りそな銀行

- PayPay銀行など

一方で大和ネクスト銀行やスルガ銀行など、一部の金融機関は土日祝日に入金が確認できません。

つまり登録する銀行口座によっては、即日中にお金を借りられない場合もあるということです。

ローンカードが自宅に届いた後は、コンビニATMなどで原則24時間365日いつでもお金を借りられます。

無利息期間を活用し返済負担を減らしたい人は、他社よりも無利息期間が長いレイクを利用しましょう。

以下表は、レイクと他社の無利息期間を比較したものです。

| カードローン名 | 無利息期間 |

|---|---|

| レイク | ・初回契約の翌日から借入額5万円まで最長180日間 *1 ・初回契約の翌日から60日間 *2 ・初回契約の翌日から30日間 *3 |

| アコム | 初回契約の翌日から30日間 |

| アイフル | 初回契約の翌日から30日間 |

| プロミス | 初回借入の翌日から30日間 |

| SMBCモビット | × |

※2 Web申込限定、借入額200万円まで

※3 契約額が1〜500万円の人でWeb以外から申し込みした場合に適用

レイクで5万円を借り入れした場合、半年程度で完済できれば利息0円でお金を借りられます。

Web申込であれば200万円まで借り入れした場合は、2ヶ月後の返済日までに完済させることで、実質無利息でお金を借りることも可能です。

一方で自動契約機や電話で申し込みをした場合は、60日間の無利息期間は利用できないため、Webから申し込みしましょう。

レイクはWebから申し込むことで以下、いずれかの無利息期間を選択できます。

- 60日間の無利息期間

- 180日間の無利息期間

上記2つの無利息期間は借入額200万円までであり、併用はできません。

支払う利息を最大限に減らしたければ、借入額と返済期間から無利息期間を選ぶ必要があり、レイクの公式サイトにあるお借入れ診断から確認できます。

例えば10万円を借りた場合は完済までの返済回数によって、利息を含む返済総額を減らせる無利息期間が異なります。

| 返済回数 | 利息を含む 総返済額を減らせる 無利息期間 | 60日間の無利息期間 利用時の総返済額 | 180日間の無利息期間 利用時の総返済額 |

|---|---|---|---|

| 1回 | 60日間の無利息期間 | 100,000円 | 100,739円 |

| 3回 | 60日間の無利息期間 | 100,473円 | 100,986円 |

| 6回 | 180日間の無利息期間 | 102,256円 | 101,500円 |

| 12回 | 180日間の無利息期間 | 104,998円 | 106,228円 |

| 24回 | 180日間の無利息期間 | 115,418円 | 114,340円 |

ご覧のとおり、無利息期間は返済回数だけでなく、借入額によっても大きく異なります。

毎月の返済計画をしっかり立てた上でお借入れ診断を利用し、支払う利息を軽減できる無利息期間を選択しましょう。

| 審査時間 | 最短30分 |

| 融資時間 | 最短60分 |

| 審査対応時間 | 平日・土曜:9:00~21:00 日曜:9:00~18:00 |

| 実質年率 | 年4.5〜18.0% |

| 借入限度額 | 1〜500万円 |

| 申込対象者 | 20〜70歳の安定した収入のある人 |

| 借入方法 | ・銀行口座への振り込み ・提携ATM |

| 無利息期間 | ○(契約日の翌日から最大60日間) |

| 最低返済額 | 4,000円〜 |

| 勤務先への電話連絡なし | ○(Web申込後、オペレーターへ要相談) |

| 郵送物なし | ○(Webから申し込み、来店申し込みに限る) |

SMBCモビットはWEB完結申込で周囲の人にバレずに1時間程度でお金を借りられる

SMBCモビットの申し込みはWebや電話、三井住友銀行内のローン契約機でおこなえますが、もっとも早くお金を借りられるのはWEB完結申込です。

WEB完結申込とはWeb上ですべての手続きが完了する申込方法のことであり、土日祝日も含めて9時〜21時の契約が完了すれば、申し込みから約1〜2時間程度でお金を借りられます。

ただしWEB完結申込ができる人は、社会保険証または組合保険証を所有している人で、以下の銀行口座を開設している人に限られます。

- 三井住友銀行

- 三菱UFJ銀行

- みずほ銀行

- ゆうちょ銀行

利用できる人は限られますがWEB完結申込であれば、来店も不要でスマートフォンやパソコンのみで手続きが完了します。

申し込みした後、すぐにモビットコールセンター 0120-03-5000に電話をかけて急ぎの旨を伝えることで優先審査をしてくれるため、1分でも早くお金を借りたい人はオペレーターに相談しましょう。

WEB完結申込を希望する人は、以下いずれかの書類を1点準備した上で申し込みしましょう。

- 運転免許証

- 健康保険証

- パスポートなど

借入希望額が50万円を超える場合や、他社からの借入額との合計が100万円を超える場合は、以下いずれかの収入証明書類1点も併せて提出する必要があります*。

※SMBCモビットは収入証明を提出していただく場合があります。

- 源泉徴収票

- 税額通知書

- 所得証明書

- 確定申告書

- 給与明細書

WEB完結申込でお金を借りる手順は、以下のとおりです。

- SMBCモビットの公式サイトから申し込み手続きを進める

- モビットコールセンター 0120-03-5000へ急ぎの旨を伝える

- メールにて審査結果が通知される

- 契約手続きを進める

- 銀行口座への振り込み、またはスマホATM取引でお金を借りる

契約完了後は銀行口座へ振り込み、もしくはスマホATM取引でお金を借りられます。

スマホATM取引であれば、SMBCモビットのスマホアプリをダウンロードした上で、手続きすると以下の銀行ATMにて簡単にお金を借りられます。

- ローソン銀行ATM

- セブン銀行ATM

銀行口座へ振り込む場合は、以下の金融機関を筆頭に多くの銀行で平日や土曜日の夜遅くまで入金が可能です。

- 三井住友銀行

- 三菱UFJ銀行

- みずほ銀行

- ゆうちょ銀行

- 楽天銀行など

しかし、日曜日の18:50以降に手続きをした場合は、翌日以降にならなければ入金が確認できません。

参照元:SMBCモビット-銀行振込時間

契約の完了が日曜日の18:50以降になった場合は、原則24時間365日いつでも利用できるスマホATMでお金を借りましょう。

SMBCモビットにWEB完結申込で申し込みした場合は、原則在籍確認の電話連絡はありません。

勤務先へ電話連絡が入らないだけでなく、給与明細書や社会保険証など在籍を証明する書類を提出する必要もないのです。

さらにWEB完結申込の場合は自宅に届く郵送物も一切ないため、家族に内緒でカードローンを利用することも可能です。

一方、WEB完結申込以外の方法で申し込みをした場合は、勤務先へ在籍確認の電話連絡が入る他、ローンカードも自宅に届きます。

つまり、会社の人や家族にカードローンに申し込みしたことがバレる可能性があるということです。

家族や勤務先の人に内緒でお金を借りたい人は、WEB完結申込をしましょう。

| 審査時間 | 最短30分* |

| 融資時間 | 約60分* |

| 審査対応時間 | 9:00~21:00(土日祝日含む) |

| 実質年率 | 年3.0〜18.0% |

| 借入限度額 | 1〜800万円 |

| 申込対象者 | 20〜74歳の安定した収入のある人 |

| 借入方法 | ・銀行口座への振り込み ・スマホATM取引(セブン銀行、ローソン銀行) ・提携ATM |

| 無利息期間 | × |

| 勤務先への電話連絡なし | ○(原則なし) |

| 郵送物なし | ○(WEB完結申込、来店申し込みに限る) |

信販会社のカードローンやスマホローンは最短即日中に借りられる

信販会社のカードローンやスマホローンも、最短即日中にお金を借りられます。

申し込みした日中にお金を借りられる信販会社のカードローンやスマホローンは、以下の通りです。

- JCBのカードローン「FAITH」

- オリックスマネー

信販会社のカードローンやスマホローンの利点は、上限金利が年15.0%程度と銀行カードローン並みの金利で借り入れできることです。

| カードローン名 | 適用金利 |

|---|---|

| JCBのカードローン「FAITH」 | 年4.4〜12.5% |

| オリックスマネー | 年2.9〜17.8% |

いずれも最短即日中にお金を借りられますが、申し込みする日時によってはお金を借りるまで数日かかる場合もあります。

信販会社のカードローン、およびスマホローンは早ければ申し込みした日中にお金を借りられますが、借り入れまで1週間ほど時間がかかる場合もあります。

例えばJCBのカードローン FAITHの場合、土日祝日に申し込みしても即日中にお金を借りられません。

他にも申し込みが殺到して審査が混雑している場合や審査結果、申込日時によっては即日中にお金を借りられない場合もあります。

では、各信販会社のカードローンの特徴や即日中にお金を借りる方法を解説します。

JCBのカードローン FAITHは年12.5%でお金を借りられる!平日なら即日に借り入れも可能

JCBのカードローン FAITHは平日に申し込みした場合に限り、即日にお金を借りられます。

ただし借入希望額が多いなど審査に時間がかかる場合は、借り入れまでに時間がかかります。

JCBのカードローン FAITHで即日中にお金を借りたい場合は、申込時に借入予約サービスの申し込みが必要です。

申込時に借入予約サービスを申し込みしていない場合は、ローンカードが届くまで*お金を借りられません。

※ローンカードは審査結果の通知から最短3営業日後に自宅に届きます

即日中にお金を借りたい人は、必ず申込時に借入予約サービスの申し込みも併せてしておきましょう。

JCBカードローン FAITHの申し込みは、JCBの公式サイトからおこないます。

申込時には以下、いずれかの本人確認書類2点と収入を証明する書類1点が必要です。

| 本人確認書類 右記書類から2点 | ・運転免許証または運転経歴証明書 ・マイナンバー(個人番号)カード ・住民票の写し ・健康保険証 |

| 収入証明書類 右記書類から1点 | ・源泉徴収票 ・確定申告書 ・課税証明書 ・納税通知書 ・給与明細書 |

申し込みはパソコンやスマートフォンから可能であり、以下の手順でお金が借りられます。

- JCBの公式サイトから申込手続きをする*

- 銀行口座を登録する

- 収入証明書類を提出する

- 審査結果が通知される

- 事前交付書面を受け取る

- 指定銀行口座にお金が振り込まれる

※申込時に借入予約サービスの申し込みをしておくこと。

申し込みしておけば、契約完了後に指定銀行口座へお金が振り込まれます。

しかし、14時30分以降に契約が完了した場合は、翌営業日の入金となります。

契約完了時刻が14時30分以降になった場合は、即日中にお金を借りられない可能性があります。

即日中にお金を借りたい人は、14時30分までに契約が完了できるよう遅くても13時までに申し込みしておきましょう。

JCBのカードローンFAITHは上限金利が年12.5%と他社よりも低いため、支払う利息額を抑えることができます。

例えば、10万円を上限金利で借り入れした場合で、JCBのカードローン FAITHと他社の信販会社で比較してみます。

JCBのカードローン FAITHの最低返済額である5,000円を毎月返済した場合、発生する利息額と完済までの返済回数は以下表の通りです。

| カードローン名 | 上限金利 | 返済額/月 | 返済回数 | 利息総額 |

|---|---|---|---|---|

| JCBのカードローン FAITH | 年12.5% | 5,000円 | 20回 | 11,591円 |

| オリックスマネー | 年17.8% | 5,000円 | 26回 | 21,604円 |

毎月5,000円を返済する場合*、JCBのカードローン FAITHを利用することで、オリックスマネーよりも10,013円の利息額を抑えられます。

※JCBのカードローン「FAITH」は、毎月5,000円+利息額を返済する必要があります

| 審査時間 | 最短即日 |

| 融資時間 | 最短即日 |

| 審査対応時間 | 9:00~17:00(平日のみ) |

| 実質年率 | 年4.4〜12.5% |

| 借入限度額 | 〜500万円 |

| 申込対象者 | 20〜58歳の安定した収入のある人 |

| 借入方法 | ・銀行口座への振り込み ・コンビニATM(セブン銀行など) ・提携ATM(ゆうちょ銀行、りそな銀行など) |

| 無利息期間 | × |

| 勤務先への電話連絡なし | × |

| 郵送物なし | × |

オリックスマネーは申し込みや借り入れから返済までスマホで完結

オリックスマネーは即日融資が可能であり、申し込みから借り入れまでスマホだけで完結します。

さらに審査をおこなうオリックス・クレジットの営業時間が土日祝日を含む9時〜17時であるため、平日はもちろん、土日祝日の申し込みでも早ければ即日中にお金を借りられます。

オリックスマネーはスマートフォン1つで申し込みや借り入れ、返済まですべて手続きできるため、周囲の人に利用していることがバレにくい利点があります。

例えばお金の借り入れや利用明細などは、すべてスマホアプリ上で確認できるため、ローンカードや利用明細などが自宅に届くことはありません。

さらに在籍確認としておこなわれる勤務先への電話連絡も、申込手続きのあとすぐにオペレーターに相談することで回避できる場合があります*。

※在籍証明書を別途作成し、提出する必要があります

在籍確認を書類でおこなうことができれば、家族や会社の人に内緒でお金が借りられます。

オリックスマネーに申し込みする際は、以下いずれかの書類を2点準備しましょう。

- 運転免許証

- マイナンバーカード

- 健康保険証

- パスポート

- 住民票

- 在留カード

- 特別永住者証明書

借入希望額が50万円以上の人や他社の借入額を併せ合計で100万円を超える人は、以下の収入証明書類のうち、いずれか1点を併せて提出する必要があります。

- 源泉徴収票

- 給与明細書・賞与明細書

- 課税証明書・特別徴収税額の決定通知書

- 確定申告書

申し込みに必要な書類を準備した上で、オリックスマネーの公式サイトから以下の手続きをおこないましょう。

- パソコンやスマホから申込手続きをする*

- メールで審査結果が通知される

- メール記載のURLから本人確認書類を提出する

- 契約を完了させる

- 公式アプリをダウンロードしお金を借りる

※在籍確認を書類でお願いしたい場合はオペレーターに相談する

契約完了後はオリックスマネーの専用アプリを使ったスマホATM取引、もしくは銀行口座へ振り込みしてもらうことでお金を借りられます。

スマホATM取引はセブン銀行ATMであれば、原則24時間365日いつでも利用可能です。

銀行口座への振り込みは、以下の銀行以外でも即時振込に対応しています。

- ゆうちょ銀行

- みずほ銀行

- 三菱UFJ銀行

- 三井住友銀行

- りそな銀行

- 楽天銀行

- PayPay銀行など

参照元:オリックス・クレジット公式サイト – 即日振込サービス

ただしオリックス銀行やシティバンク、エヌ・エイなど一部の金融機関は、土日祝日の即時振込に対応していません。

オリックスマネーと契約することで、以下のオリックスグループの優待サービスを受けられます。

- オリックスレンタカーを優待価格で利用できる

- オリックスカーシェアの入会で割引サービスを受けられる

- 個人向けカーリースの成約で2,000円分のAmazonギフト券がもらえる

上記の優待サービスを受ける方法は、レンタカー利用時にオリックスマネーのアプリを提示するだけです。

レンタカーをよく利用する人であれば、お金を借りる以外にも利点があるカードローンといえます。

| 審査時間 | 最短60分 |

| 融資時間 | 最短即日 |

| 審査対応時間 | 9:00〜17:00(土日祝日含む) |

| 実質年率 | 年2.9〜17.8% |

| 借入限度額 | 10〜800万円 |

| 申込対象者 | 20〜69歳の安定した収入のある人 |

| 借入方法 | ・銀行口座への振り込み ・スマホATM(セブン銀行) |

| 無利息期間 | × |

| 勤務先への電話連絡なし | ○(在籍証明書の提出で回避できる) |

| 郵送物なし | ○ |

少額を借りたい人は即日発行できるクレジットカードを利用しよう

10万円以下の少額借り入れを希望する人は、即日発行が可能なクレジットカードに申し込みしましょう。

- セゾンデジタルカード

- ACマスターカード

- エポスカード

上記のクレジットカードに申し込む時には、キャッシング枠の申請を併せておこないましょう。

クレジットカード発行後は、コンビニなどに設置されている提携ATMにカードを挿入するだけで簡単にお金を借りられます。

では、各クレジットカードの特徴と即日中にお金を借りる方法を解説します。

セゾンカードDigitalは最短5分でデジタルカードを発行したあとすぐにお金を借りられる

クレディセゾンが取り扱うセゾンDigitalカードは、最短5分でお金を借りられます。

セゾンDigitalカードは早朝や深夜、土日祝日に申し込みしても、最短5分でデジタルカードを発行が可能です。

デジタルカード発行後は、ONLINEキャッシングでお金を借りられます。

ONLINEキャッシングとは、セゾンカードの引き落とし口座へお金を振り込みするサービスのことです。

ONLINEキャッシングの手続きは、Netアンサーで新規会員登録を済ませた後におこなえます。

Netアンサーで新規会員登録を済ませたあとは、借入希望額を入力すると最短数十秒で指定した銀行口座にお金が振り込まれます。

ただし平日の14時30分以降や土日祝日に振り込みの手続きをした場合は、翌営業日の9時以降でなければ入金されません。

セゾンカードDigitalの発行を希望する人は、セゾンカードの公式サイトから申し込みしましょう。

申し込みはパソコンやスマホでおこなえますが、以下の口座を所有していない人はパソコンから手続きができません。

- みずほ銀行

- 三井住友銀行

- 三菱UFJ銀行

- ゆうちょ銀行

- りそな銀行/埼玉りそな銀行

- 地方銀行

- ネット銀行

- 信用金庫など

参照元:セゾンカードDigital – セゾンカード公式サイト

上記金融機関の口座を持っている場合は、インターネット上で入力画面に進むことが可能です。

対象の口座を持っていない場合は、本人確認書類の有無を選択した後、スマートフォンから手続きを進めます*。

※本人確認書類がない場合は、申し込み不可能と表示されます。

セゾンカードDigitalを即日発行する手順は、以下の通りです。

- セゾンカード公式サイトからセゾンカードDigitalの申し込みをする

- 審査結果が通知される

- デジタルカードが発行される

セゾンカードDigitalを発行した後にONLINEキャッシングでお金を借りた場合、利用明細書が自宅に届きます。

自宅に利用明細書が届くことで、キャッシングしたことが家族にバレる可能性があります。

家族に内緒でお金を借りたい人は、申し込みから約1週間後に届くプラスチックカードの到着を待ちましょう。

プラスチックカードは、コンビニなどに設置されている提携ATMにてお金を借りられるだけでなく、利用明細書はその場で発行されるため郵送物が自宅に届くことはありません。

| 審査時間 | 最短即日 |

| 融資時間 | 最短即日 |

| 審査対応時間 | 24時間 |

| 実質年率 | 年12.0〜18.0% |

| 借入限度額 | 審査によって決まる |

| 申込対象者 | 20歳以上の安定した収入のある人 |

| 借入方法 | 銀行口座への振り込み |

| 無利息期間 | × |

| 勤務先への電話連絡なし | ×(在籍確認がおこなわれない場合もある) |

| 郵送物なし | ONLINEキャッシング:×提携ATM:○ |

ACマスターカードは自動契約機へ来店すると土日祝日でも即日発行可能

消費者金融のアコムが取り扱っているACマスターカードは、自動契約機のむじんくんへ来店することで即日発行してくれます。

審査の対応時間は9時〜21時であり、土日祝日に申し込みをした場合でも即日発行が可能です。

ACマスターカードの即日発行を希望する人は、以下いずれかの本人確認書類を1点持参した上で、自動契約機へ出向きましょう。

- 運転免許証

- マイナンバーカード

- パスポート

- 保険証

自動契約機でACマスターカードを即日発行する手順は、以下のとおりです。

- インターネットでACマスターカードの申込手続きをする

- 審査結果が通知される*

- 本人確認書類を提出する

- 契約を完了させる

- 自動契約機であるむじんくんでACマスターカードを発行する

※お申込時間や審査によりご希望に添えない場合がございます。

自動契約機に来店できない場合は、Webから申し込みしましょう。

しかしWebから申し込みした場合は、約1週間でカードが自宅に届きます。

カードが届かない限りお金は借りられないため、Webから申し込みをした場合は即日中にお金を借りられません。

いますぐお金を借りたい場合は自動契約機に出向き、カードを発行しましょう。

ACマスターカードを受け取ったあとは、近くのコンビニや銀行ATM*にてお金を借りられます。

※セブン銀行ATM、ローソン銀行ATM、E-net、三菱UFJ銀行ATMなど

参照元:アコム公式サイト– 利用できるコンビニ・金融機関ATM(提携ATM)

ACマスターカードは、ショッピングの利用金額の0.25%が毎月自動でキャッシュバックされます*。

※キャッシングの利用は対象外です

例えば10万円をACマスターカードで決済した場合、翌月の請求額はキャッシュバック分の250円を差し引いた99,750円となります。

ACマスターカードは、他社のクレジットカードのようにポイントは貯まりません。

ただし、ポイント交換の手間が省ける他、ポイントの失効がない点はACマスターカードの利点だといえます。

| 審査時間 | 最短即日*1 |

| 融資時間 | 最短即日*1 |

| 審査対応時間 | 9:00~21:00(土日祝日も含む) |

| 実質年率 | 年3.0〜18.0%*2 |

| 借入限度額 | 1〜800万円*3 |

| 借入方法 | 提携ATM |

| 無利息期間 | × |

| 勤務先への電話連絡なし | 電話による在籍確認なし |

| 郵送物なし | ○(むじんくんに来店した場合に限る) |

※2 キャッシング枠利用時

※3 800万円はショッピング枠とキャッシング枠合計の上限金額です。

公式 ACマスターカードの3秒診断はこちら

エポスカードは全国のマルイやモディにて即日発行可能!海外旅行傷害保険が自動付帯

エポスカードは、全国のマルイやモディなどに設置されているエポスカウンターに出向くことで、即日中にカードを受け取れます。

- 千歳アウトレットモール・レラ

- 上野マルイ

- 北千住マルイ

- 渋谷マルイ

- 渋谷モディ

- 新宿マルイ本館

- 町田モディ

- マルイシティ横浜

- 柏マルイ

- 大宮マルイ

- 静岡マルイ

- モレラ岐阜

- 神戸マルイ

- なんばマルイ

- おのだサンパーク

- アミュプラザ小倉

- 博多マルイなど

参照元:エポスカードセンター一覧

エポスカードの即日発行を希望する場合は、運転免許証やパスポートなど顔写真付きの身分証明書と、金融機関の口座番号が確認できる通帳などを持参しエポスカウンターに出向きましょう。

カードを受け取ったあとは、以下の提携ATMにエポスカードを挿入するだけで簡単にお金を借りられます。

- セブン銀行ATM

- イオン銀行ATM

- E-net

- ローソン銀行ATM

- 三井住友銀行ATM

- ゆうちょ銀行ATM

- 三菱UFJ銀行ATMなど

参照元:EPOS Net – キャッシングのご利用場所について

ただし借入限度額は50万円までであるため、大き案融資を希望する人には不向きです。

50万円以上のお金を借りる必要がある人は、消費者金融や銀行のカードローンを利用しましょう。

エポスカードは、最高2,000万円の補償を受けられる海外旅行傷害保険が自動付帯します。

年会費無料のクレジットカードでありながら、エポスカードはカードを持っているだけで以下の補償を受けられます。

| 保証内容 | エポスカード | 保険会社の保険(一例) | 補償額 |

|---|---|---|---|

| 傷害死亡・後遺障害 | 500万円 | 5,000万円 | 5,000万円* |

| 疾病治療費用 | 270万円 | 300万円 | 570万円 |

| 賠償責任(免責なし) | 2000万円 | 1億円 | 1億2,000万円 |

| 携行品損害(免責金額1事故3,000円) | 20万円 | 120万円 | 140万円 |

例えば明日、海外旅行に出発する場合でも直接店頭に出向くことで即日発行が可能であるため、急ぎで海外旅行傷害保険が付帯するクレジットカードがほしい場合に最適です。

さらに死亡や後遺障害を除けば、他の保険会社で補償される金額と合算できるため、海外旅行を検討している人で補償を厚くしたいと考えている人にもおすすめできます。

| 審査時間 | 最短即日 |

| 融資時間 | 最短即日 |

| 審査対応時間 | エポスカウンターの営業時間内 |

| 実質年率 | 年18.0% |

| 借入限度額 | 〜50万円 |

| 申込対象者 | 20歳以上の安定した収入がある人 |

| 借入方法 | ・銀行口座への振り込み ・提携ATM |

| 無利息期間 | × |

| 勤務先への電話連絡なし | ×(在籍確認が行われない場合もある) |

| 郵送物なし | ○* |

専業主婦(主夫)がお金を借りる方法2選

収入がまったくない専業主婦(主夫)や無職の人は、一般的にはお金を借りられません。

お金を貸す側の金融機関にとって、借り入れした人が返済できず貸し倒れは避けたいものです。

ただし以下のカードローンであれば、配偶者に収入が認められる場合は専業主婦(主夫)の人でも申し込みが可能です。

- 配偶者に収入で申し込みできる銀行カードローン

- 配偶者貸付に対応している金融機関のカードローン

配偶者の収入があれば利用できる銀行カードローンも上限金利は14%程度であり、支払う利息額を抑えられます。

配偶者貸付に対応している金融機関のカードローンの中には、無利息期間が適用される上に即日中にお金を借りられるローンもあります。

では、専業主婦(主夫)がお金を借りる方法について詳しく解説します。

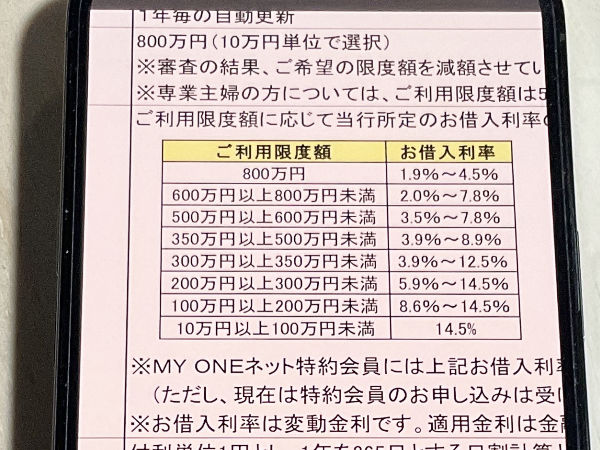

配偶者の収入で利用できる銀行カードローンの金利は年14.0%程度と利息の軽減が可能

利息額を抑えたい専業主婦(主夫)の人でも、配偶者の収入で利用できる銀行カードローンを利用することで、年14.0%程度でお金を借りられます。

金利も年14.0%で利用できるため、毎月の返済額を調整することで支払う利息の軽減も可能です。

以下2つの銀行カードローンは、配偶者に安定した収入があると認められれば専業主婦(主夫)の人も申し込みができます。

| カードローン名 | 適用金利 |

|---|---|

| イオン銀行カードローン | 年3.8〜13.8% |

| PayPay銀行カードローン | 年1.59〜18.0% |

上記の銀行カードローンはいずれもネット銀行のため、申し込みや借り入れ、返済までのすべての手続きをインターネット上でおこなえます。

利用明細書もインターネット上で確認できるため、郵送物が自宅に届くこともありません。

審査の過程で配偶者の勤務先に在籍確認の電話連絡も入らない上に、配偶者の同意書や収入証明書類の提出も不要であるため、配偶者に内緒でお金を借りることも可能です。

銀行カードローンは2018年1月から警察庁のデータベースへ情報の照会をおこなっているため、すぐにお金が借りられません。

来年(2018年)1月から警察庁のデータベース(DB)への照会で審査に時間をかけ、即日の融資を停止する。

引用元:日本経済新聞-銀行、個人向け即日融資停止へカードローン縮小

銀行カードローンでお金を借りられるまでは、最短で2日〜1週間程度かかります。

急ぎで借り入れを希望しない、支払う利息を少しでも抑えたい人は、以下で紹介する銀行カードローンを検討しましょう。

イオン銀行カードローンの上限金利は年13.8%!口座がなくてもお金を借りられる

イオン銀行カードローンであれば、専業主婦(主夫)であっても年13.8%で借りられるため、他行と比べても支払う利息を軽減できます。

例えば、イオン銀行とPayPay銀行のカードローン10万円を上限金利で借りて、最低返済額で完済した時の利息総額を見てみましょう。

| カードローン名 | 上限金利 | 返済額/月 | 返済回数 | 利息総額 |

|---|---|---|---|---|

| イオン銀行カードローン | 年13.8% | 3,000円 | 44回 | 28,658円 |

| PayPay銀行カードローン | 年18.0% | 3,000円 | 49回 | 42,652円 |

イオン銀行カードローンであれば、完済まで5ヶ月も早く完済が可能であり、利息額が13,994円も抑えられます。

イオン銀行カードローンは、イオン銀行の普通預金口座を開設しなくても申し込みが可能です。

審査結果の通知からローンカードが自宅に届くまで、最短でも5日はかかります。

ただし、イオン銀行の普通預金口座を持っていない人は、ローンカードが届くまでお金は借りられません。

すでにイオン銀行の普通預金口座を持っている人は、ローンカードが届く前でも一度だけ振り込みでお金を借りられます。

ただし、契約が完了するのは申し込みしてから最短でも5日後であるため、すでにイオン銀行の口座を開設している人でもすぐにお金を借りられません。

イオン銀行カードローンは融資まで時間がかかってもよければ、専業主婦(主夫)でも低金利で借り入れできる銀行カードローンです。

イオン銀行カードローンへ申し込む時は、以下の本人確認書類のうちいずれか2点を提出する必要があります。

- 運転免許証

- 個人番号カード(通知カード除く)

- パスポート

- 健康保険証

イオン銀行カードローンの申し込みは、イオン銀行の公式サイトから以下の手順でおこないます。

- イオン銀行の公式サイトから申込手続きをする

- 本人確認書類をアップロードする

- イオン銀行普通預金口座を持っている場合は振込融資手続きをする

- ローンカードが自宅に届く

- ローンカードを使って提携ATMにてお金を借りる

ローンカードが届く前に振り込みで借り入れを希望する場合、イオン銀行から本人確認のため自分の電話番号に連絡が入ります。

電話で本人確認ができない限りお金は振り込まれないため、必ず出るようにしましょう。

| 最短審査時間 | 最短5日 |

| 融資時間 | 最短5日 |

| 金利 | 年3.8〜13.8% |

| 借入限度額 | 10〜800万円 |

| 申込対象者 | 20〜64歳の安定した収入のある人 |

| 借入方法 | ・銀行口座への振り込み(イオン銀行口座への振り込みに限る) ・提携ATM(イオン銀行ATM、ローソン銀行ATM、E-netなど) |

| 無利息期間 | × |

| 勤務先への電話連絡なし | ○ |

| 郵送物なし | △(ローンカードのみ自宅に届く) |

PayPay銀行カードローンは最短翌日にお金を借りられる!30日間の無利息期間も適用される

PayPay銀行カードローンは、最短で申し込みをした翌日にお金を借りられるだけでなく、30日間は無利息で利用できます。

申し込みでは以下、いずれかの本人確認書類を1点が必要となります。

- 運転免許証

- 個人番号(マイナンバー)カード

- 健康保険証

- パスポート

- 在留カードなど

借入希望額が50万円以上の人や、他社と併せ借入金額が100万円を超える人は、以下の収入証明書類のうち1点を併せて提出が必要です。

- 源泉徴収票

- 給与支払明細書

- 特別徴収税額の通知書

- 所得証明書

- 確定申告書

PayPay銀行カードローンに申し込みをする際は、口座開設が必須です。

PayPay銀行の口座を開設していない人は、以下の手順でカードローンの申し込みと同時に口座も開設しましょう。

- PayPay銀行の公式サイトから口座開設とカードローンの申込手続きをする

- 勤務先に電話連絡が入る

- 本人確認書類を提出する

- 審査結果がメールで通知される

借り入れは審査の結果が通知された後、PayPay銀行のローンアプリ、または公式サイトから手続きします。

いずれの場合も手続き完了後、すぐにPayPay銀行口座にお金が振り込まれるため、今すぐお金を借りたい人にも最適です。

PayPay銀行の口座に振り込まれたお金は、アプリから手続きすることで提携ATMから出金できますが、出金する際には以下の手数料が発生します。

| 提携ATM | 利用金額3万円以上 | 利用金額3万円未満 |

|---|---|---|

| セブン銀行ATM | 0円 | 165円 |

| イオン銀行 | 0円 | 165円 |

| ローソン銀行ATM | 0円 | 165円 |

| E-net | 0円 | 165円 |

| 三井住友銀行 | 0円 | 165円 |

| ゆうちょ銀行 | 0円 | 330円 |

手数料なしでお金を借りたい場合は契約後、5〜7日程度で自宅に届けられるキャッシュカードを使い、以下の提携ATMでお金を借りましょう。

- セブン銀行ATM

- ローソン銀行ATM

- イオン銀行

PayPay銀行カードローンは、30日間の無利息期間が適用されます。

上限金利は年18.0%と銀行カードローンとしては、高い金利が設定されています。

ただし毎月の返済額を増やせば、他の銀行カードローンよりも利息額を抑えられます。

例えば、PayPay銀行とイオン銀行から上限金利で10万円を借りたとしましょう。

毎月16,000円以上の返済ができるのであれば、PayPay銀行カードローンのほうが支払う利息を軽減できます。

| カードローン名 | 上限金利 | 無利息期間 | 返済額/月 | 返済回数 | 利息総額 |

|---|---|---|---|---|---|

| PayPay銀行カードローン | 年18.0% | 30日間 | 16,000円 | 9回 | 5,550円 |

| イオン銀行カードローン | 年13.8% | × | 16,000円 | 9回 | 5,635円 |

上記の条件で利用した場合であれば、PayPay銀行カードローンは85円、支払う利息総額を抑えられます。

PayPay銀行カードローン利用時に適用される30日間の無利息期間は、初回借入日から適用されます。

つまり契約だけをしておき、必要なときにお金を借りた場合でも無利息期間を最大限に活かせるということです。

PayPay銀行カードローンは、借り入れまで申し込みから早くて翌日から3日程度かかる場合もあります。

急にお金が必要な時でもすぐにお金は借りられないため、万が一に備えて契約だけしておくことのも一つの手段です。

| 最短審査時間 | 最短翌日 |

| 融資時間 | 最短翌日 |

| 金利 | 年1.59〜18.0% |

| 借入限度額 | 10〜1,000万円 |

| 申込対象者 | 20〜69歳の安定した収入のある人 |

| 借入方法 | ・銀行口座への振り込み* ・提携ATM |

| 無利息期間 | ○(初回借入日から30日間) |

| 勤務先への電話連絡なし | ○ |

| 郵送物なし | ○ |

配偶者貸付に対応している金融機関のカードローンを利用する

無利息期間を活用したい人や即日中にお金を借りたい専業主婦(主夫)の人は、配偶者貸付に対応している金融機関のカードローンを利用しましょう。

配偶者貸付をおこなっている金融機関は、消費者金融や信販会社のカードローンです。

配偶者貸付では、本人と配偶者の合算した年収の3分の1まで借り入れが認められています。

例えば配偶者の年収が450万円の場合、収入が0円の専業主婦(主夫)の人も150万円までは借り入れできる可能性があります。

ただし、配偶者貸付を利用するには配偶者の同意や婚姻関係を証明する書類が必要な他、審査過程で配偶者の勤務先へ在籍確認の電話連絡が入る場合があります。

配偶者に内緒でお金を借りられないため、配偶者貸付を利用する場合は配偶者と相談した上で申し込みしましょう。

配偶者貸付に対応している消費者金融や信販会社は以下、3つが挙げられます。

- ベルーナノーティス

- レディースキャッシングエレガンス

- セディナ

では、上記3社における配偶者貸付を利用した借り入れ方法について、詳しく解説します。

ベルーナノーティスなら最短即日中にお金を借りられる!14日間の無利息期間は何度も適用が可能

ベルーナノーティスは申し込みから最短30分で審査が完了、円滑に手続きが進み契約ができれば、申し込みした日中にお金を借りられます。

平日のみならず土日祝日も営業しているため、休日に申し込みしても借り入れが可能です。

審査に通り次第、すぐに申込時に登録した口座にお金が振り込まれるため、ローンカードの到着を待つことなくお金を借りられます。

審査結果の連絡があった時に、急ぎで融資をしてほしい旨を伝えることで、優先して融資してくれるため、すぐにお金を借りたい専業主婦(主夫)の人に最適です。

ベルーナノーティスはWebや電話、郵送やFAXでも申し込みできますが、すぐにお金を借りられるのはWeb申込です。

以下の必要書類を準備した上で、申し込みの手続きをしましょう。

| 本人確認書類(配偶者と申込人それぞれ1点ずつ) | ・運転免許証 ・マイナンバーカード ・パスポート ・健康保険証など |

| 住民票 | 夫婦の氏名、続柄が記載されているもの |

| 配偶者の収入証明書類1点 | ・源泉徴収票 ・給与明細書など |

ベルーナノーティスの配偶者貸付に申し込みする手順は、以下のとおりです。

- ベルーナノーティスの公式サイトから申込手続きをする

- 一次審査結果がメールで通知される

- 本人確認書類および収入証明書類、住民票をメールで提出する

- 在籍確認として勤務先へ電話連絡が入る

- 電話またはメールで二次審査結果が通知され契約を完了させる

- 銀行口座への振り込みでお金を借りる

- 配偶者の同意書を準備して送付する

- ローンカードが自宅に届く

二次審査の結果が通知された後、ローンカードが最短即日中に発行され翌日以降に自宅へ届きます。

ローンカードが届いたあとは、以下の提携ATMにて24時間365日いつでもお金を借りられます。

- セブン銀行ATM

- ローソン銀行ATM

- E-net

- 三菱UFJ銀行ATMなど

配偶者貸付を利用する場合、契約完了後に配偶者の同意書を郵送しなければなりません。

配偶者の同意書は二次審査の結果が通知された時、URLがメールに記載されているため、飛び先のページを印刷した上で記入します。

同意書を郵送する前でも、銀行口座へ振り込みでお金を借りられます。

ただし書類を送付しない限り、その後の借り入れができない他、契約破棄となる可能性もあるため同意書は早めに返送しましょう。

ベルーナノーティスは初めてお金を借りる場合のみならず、何度も14日間の無利息期間が適用されることです。

無利息期間は初回借り入れから3ヶ月以降であれば、再び14日間無利息でお金を借りられます。

つまり、1年間で最大4回の無利息期間を活用できるということです。

ただし再度、無利息が適用されるには、借り入れしている分の完済が条件となります。

例えば、4月1日にベルーナノーティスで契約をし、その日のうちに10万円を借りたとしましょう。

初回の借り入れから3ヶ月後である7月1日に再度5万円を借りる場合、4月1日に借りた10万円を完済していれば、再度14日間の無利息期間が適用されます。

借り入れから2週間程度で完済できる人や、無利息期間を複数回活用したい人は、ベルーナノーティスに申し込みしましょう。

| 審査時間 | 最短30分 |

| 融資時間 | 最短即日 |

| 審査対応時間 | 平日:9時〜20時 土日祝日:9時〜17時 |

| 実質年率 | 年4.5〜18.0% |

| 借入限度額 | 1〜300万円 |

| 申込対象者 | 18〜80歳の安定した収入がある人 |

| 借入方法 | ・銀行口座への振り込み ・提携ATM |

| 無利息期間 | ○(何度でも14日間無利息) |

| 勤務先への電話連絡なし | × |

| 郵送物なし | × |

レディースキャッシングエレガンスは平日14時頃までの申し込みで即日中にお金を借りられる

レディースキャッシングエレガンスは、平日14時頃までの申し込みで即日中にお金を借りられます。

申し込みは24時間対応していないため、営業時間である平日9時〜18時に電話もしくはWebで申し込みをしましょう。

レディースキャッシングエレガンスに申し込みする際は、以下の書類が必要です。

- 運転免許証またはマイナンバーカード

- 配偶者の源泉徴収票または直近2ヶ月分の給与明細

書類の準備ができたら、電話またはWebから以下の手順で申し込みしましょう。

- 電話もしくはWebで申し込み手続きをする

- メールまたは電話で仮審査結果が通知される

- 必要書類を写真で撮ってメールで送信する

- メールまたは電話で本審査結果が通知される

- 指定銀行口座へお金が振り込まれる

- 契約書類や配偶者の同意書などが自宅に届く

- 契約書類や配偶者の同意書に必要事項を記入して返送する

本審査の結果が通知された後は指定銀行口座にお金が振り込まれますが、銀行営業時間外である15時以降は当日中の入金が確認できない場合があります。

レディースキャッシングエレガンスの審査時間は、1時間程度です。

即日中にお金を借りたい人は金融機関の営業時間を考慮し、14時半頃までに手続きを完了させるよう13時前に余裕を持って申し込みしましょう。

レディースキャッシングエレガンスは、お金を借りたい女性の悩みに寄り添ったサービスを展開しています。

電話対応も女性スタッフがおこなっており、専業主婦や女性の立場に立った丁寧な対応をしてもらえます。

例えば、来年進学する子どものために買い揃えたくても、お金が足りない場合に借り入れできた専業主婦の人もいました。

レディースキャッシングエレガンスは低金利でもなく無利息期間もありませんが、男性スタッフだと相談しづらい女性の人に最適な金融機関だといえるでしょう。

レディースキャッシングエレガンスは、契約書に記載された金額が一度だけ貸付されます。

つまり一度、審査に通れば限度額内で何度もお金を借りられるカードローンとは異なるということです。

追加でお金を借りたい場合は、再度申し込みをして審査に通る必要があるため、何度もお金を借りたい人にレディースキャッシングエレガンスの配偶者貸付は向きません。

何度もお金を借りたい専業主婦(主夫)の人は、ベルーナノーティスやセディナを利用しましょう。

| 審査時間 | 最短即日 |

| 融資時間 | 最短即日 |

| 審査対応時間 | 9時〜18時(平日のみ) |

| 実質年率 | 年10.0〜18.0% |

| 借入限度額 | 1〜50万円 |

| 申込対象者 | 18〜70歳の安定した収入がある人 |

| 借入方法 | 銀行口座への振り込み |

| 無利息期間 | × |

| 勤務先への電話連絡なし | × |

| 郵送物なし | × |

セディナのカードを持っている人なら配偶者貸付で2〜3週間後にお金が借りられる

セディナのクレジットカードを所有している専業主婦(主夫)の人は、配偶者貸付の利用が可能です。

ただし配偶者貸付の申し込みから実際にお金を借りるまで、2〜3週間ほどかかります。

セディナのクレジットカードを持っていない人は、カードを作った上で配偶者貸付の申し込みが必要であるため、お金を借りるまで1ヶ月以上かかります。

すぐにお金が必要な専業主婦(主夫)の人は、即日中にお金を借りられるベルーナノーティスやレディースキャッシングエレガンスの利用を検討しましょう。

セディナのクレジットカードを所有していない場合は、まずクレジットカードを発行する必要があります。

クレジットカード発行後、以下の書類を準備した上でセディナの配偶者貸付へ申し込みしましょう。

- 源泉徴収票や給与明細書などの収入を証明する書類

- 住民票の写し

セディナの配偶者貸付の申し込みは、以下の手順でおこないます。

- 電話もしくはセディナビで必要書類を取り寄せる

- 必要書類を準備し、必要事項を記入して返送する

- 2〜3週間後に審査結果が通知され契約が完了する

契約が完了したあとは発行済みのクレジットカードを利用し、借入限度額内であれば、以下の提携ATMから何度でもお金を借りられます。

- 三井住友銀行

- 三菱UFJ銀行

- みずほ銀行

- セブン銀行

- りそな銀行

- 東京スター銀行

- イオン銀行

- ゆうちょ銀行

- ローソン銀行など

参照元:SMBCファイナンスサービス公式サイト – 国内でのご利用│キャッシング

ただし、お金を借りる際には以下の手数料がかかります。

| 利用金額 | 手数料 |

|---|---|

| 1万円以下 | 110円(税込) |

| 1万円超え | 220円(税込) |

手数料は、翌月の支払日に返済額分とあわせて支払います。

セディナのクレジットカードを申し込む際は、キャッシング機能も併せて申し込みしましょう。

なぜならクレジットカードに申し込み、配偶者貸付を利用する場合、実際にお金を借りるまで1ヶ月以上かかるからです。

全く収入のない専業主婦の人はキャッシング機能をつけることはできませんが、月に1万円程度でも収入がある人であれば、キャッシング機能をつけられる可能性があります。

クレジットカードにキャッシング機能をつければ約2週間で借り入れできるため、配偶者貸付よりも早くお金を借りられます。

専業主婦(主夫)本人の場合、配偶者名義でクレジットカードを発行するのも1つの手です。

| 審査時間 | カード発行済みの場合:2〜3週間 カード未発行の場合:1ヶ月〜2ヶ月 |

| 融資時間 | カード発行済みの場合:2〜3週間 カード未発行の場合:1ヶ月〜2ヶ月 |

| 実質年率 | 年18.0% |

| 借入限度額 | 1〜200万円 |

| 申込対象者 | 20〜75歳の安定した収入がある人 |

| 借入方法 | 提携ATM |

| 無利息期間 | × |

| 勤務先への電話連絡なし | × |

| 郵送物なし | × |

他社借入がある人向けお金を借りる方法2選

他社からの借り入れがある人は返済能力がなく、契約後に貸し倒れとなる可能性を疑われることから、審査に通りにくい傾向があります。

しかし、以下の方法であれば他社借入がある人でもお金を借りられる可能性があります。

- おまとめローンで他社借入をまとめて返済する

- 勤務先の従業員貸付制度を利用する

他社借入がある人でも、お金が借りられる2つの方法を紹介しましょう。

おまとめローンで他社借入を一本化し利息や返済額の負担を軽減する

銀行や消費者金融のおまとめローンは、他社借入が数件ある人でも申し込みが可能です。

おまとめローンは総量規制の例外貸付に該当するため、他社からの借入総額が年収の3分の1を超える場合でも利用できます。

複数の借入れを一本化する、いわゆる「おまとめローン」は、法令が規定する一定の条件を満たせば、「顧客に一方的有利となる借換え」として総量規制の「例外貸付け」に該当し、貸金業者から年収の3分の1を超えて利用できる場合があります。

引用元:日本貸金業協会公式サイト- 総量規制が適用されない場合について

おまとめローンであれば、複数の会社から借り入れているローンを1社にまとめることができるため、毎月の返済額や利息額の負担を軽減できる利点があります。

例えば、以下表のように他社から借り入れが3件あったとしましょう。

| 借入金額 | 適用金利/実質年率 | 毎月の返済額 | |

|---|---|---|---|

| A社 | 20万円 | 年18.0% | 8,000円 |

| B社 | 40万円 | 年18.0% | 11,000円 |

| C社 | 40万円 | 年18.0% | 11,000円 |

| 総額 | 100万円 | – | 31,000円 |

上記の場合であれば、借入金額の総額は100万円で毎月31,000円を返済が必要です。

しかしおまとめローンを利用すると、以下表のように適用金利が下がり、毎月の返済額が5,000円も抑えられます。

| 借入金額 | 適用金利 | 毎月の返済額 | |

|---|---|---|---|

| おまとめローン | 100万円 | 年15.0% | 26,000円 |

審査に不安がある人は大手消費者金融のおまとめローンを利用しよう

他社の借入件数が多い人や、返済の遅延があって審査に通るか不安な人は、大手消費者金融のおまとめローンを検討しましょう。

おまとめローンは銀行でも取り扱っていますが、審査は消費者金融よりも厳正におこなわており、利用できない可能性が高いからです。

実は2017年3月に銀行カードローンによって多重債務者が増えている問題を解決すべく、全国銀行協会がカードローン審査の厳格化に向けた申し合わせを公表しています。

全国銀行協会は3月にもカードローン審査の厳格化に向けた対応策を打ち出す。自主的に利用者の年収や他社からの借り入れ状況をより正確に把握するよう促す。

引用元:日本経済新聞-銀行カードローン、厳格審査へ自主規制 全銀協 多重債務防止

審査に通る可能性がある、以下の大手消費者金融のおまとめローンに申し込みしましょう。

| 消費者金融名 | おまとめローン商品名 | 借入限度額 | 実質年率 |

|---|---|---|---|

| アイフル | アイフル利用者:おまとめMAX アイフル未利用者:かりかえMAX | 1〜800万円 | 年3.0~17.5% |

| レイク | アルサdeおまとめ | 1〜500万円 | 年6.0~17.5% |

| プロミス | おまとめローン | 〜300万円 | 年6.3~17.8% |

| SMBCモビット | おまとめローン | 〜500万円 | 年3.0~18.0% |

例えば、3社から合計100万円を借りているとします。

消費者金融のおまとめローンを利用すると、借り入れしている他社へ一括返済をおこなってくれます。

おまとめローンを利用したあとは、おまとめローンを利用した消費者金融へ100万円と利息分を返済していくことになります。

大手消費者金融のおまとめローンは返済専用であるため追加融資は不可能

大手消費者金融のおまとめローンは、返済専用であるため新たな借り入れはできません。

おまとめローンを利用しつつ新たな借り入れを希望する人は、利用するおまとめローンの消費者金融以外の金融機関に新たに申し込みしましょう。

ただし貸金業者での借り入れは総量規制の対象であるため、おまとめローンで一本化した借入総額が年収の3分の1を超える場合は新たにお金を借りられません。

審査通過は難しくなりますが、総量規制に抵触しない銀行カードローンを利用するか、先におまとめローンの返済を進め借入残高を減らしましょう。

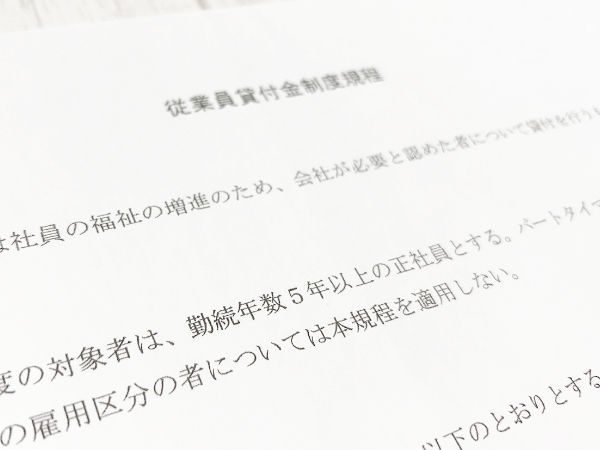

従業員貸付制度なら審査過程で個人信用情報機関への照会が行われない

会社勤めをしている正社員の人であれば、従業員貸付制度が利用できる場合があります。

従業員貸付制度とは住居費や入院費などが必要であるにもかかわらず、どこからもお金を借りられないなど、やむを得ない事情*でお金が必要となった従業員を助ける融資制度のことです。

※管理人が2年前まで勤めていた会社の元同僚である外国人が、住宅を購入する時に金融機関の住宅ローンにまったく通らなかったため、会社の貸付制度を利用した例もあります。

すべての企業で用意されているわけではなく、大手企業などでは福利厚生の一貫として用意されています。

自分が勤める会社に従業員貸付制度が導入されているのかを確認したい場合は、人事や労務の担当者に相談してみましょう。

審査過程で個人信用情報機関への照会はおこなわれない

従業員貸付制度の融資可否は、主に出勤日数や勤務態度などから判断されます。

審査過程で個人信用情報機関への問い合わせは行わないため、他社借入があっても利用できる可能性があるのです。

ただし従業員貸付制度は一定の期間働いている正社員でないと利用できない他、連帯保証人を用意できなければ利用できない場合があります。

申込条件は会社ごとに異なるため、詳細は人事や労務の担当者に確認しましょう。

借入限度額は会社の業績によって異なる

従業員貸付制度の借入限度額は、会社の業績によって大きく異なります。

会社の業績によっては必要な金額分のお金を借りられない可能性もあるため、従業員貸付制度を利用する場合はいくら借りられるのか事前に確認しておきましょう。

適用される金利は営利目的ではないため低金利

適用金利は消費者金融や銀行、信販会社のカードローンよりも低く設定されており*、貸金業者や金融機関を利用するよりも返済の負担を軽減できます。

※金利は年1〜2%程度で貸付された事例もありますが、会社によって異なります

低金利でお金を借りられる理由は、従業員貸付制度が営利目的ではないためです。

ただし融資金の使途は決まっているため、やむを得ない事情がない人は利用できません。

従業員貸付制度の申込方法と融資までの流れ

従業員貸付制度の利用を希望する人は、以下の手順で申し込みしましょう。

- 上司に相談する

- 総務部または経理部から申込用紙を受け取る

- 申込用紙と必要書類を会社に提出する

- 社内審査を受ける

- 審査通過後、金銭貸借契約書を提出する

- 指定口座にお金が振り込まれる

返済は会社が指定する方法でおこないますが、基本的には銀行口座へ振り込みされます。

退職時に残債が残っている場合は一括返済を命じられる

従業員貸付制度は福利厚生の一貫であるため、利用している間は退職できません。

会社を退職する際には、一括返済を命じられます。

ただし毎月の返済は、返済額分が給与から天引きされることはありません。

なぜなら給料からの前借りは、法律で禁止されているためです。

第十七条 使用者は、前借金その他労働することを条件とする前貸の債権と賃金を相殺してはならない。

引用元:e-Gov法令検索-労働基準法 第十七条

従業員貸付制度はやむを得ない事情がない人は利用できない他、一度利用すると今後退職できなくなるため、利用を希望する人は慎重に検討した上で申し込みしましょう。

収入のない人も利用できる審査なしで即日お金を借りる方法5選

審査なしで即日中にお金を借りたい人は、以下いずれかの方法を利用しましょう。

- クレジットカードにキャッシング枠がないか確認する

- 質屋にスマートフォンやカメラ、ゲーム機や釣り道具などを預ける

- ゆうちょ銀行の自動貸付を利用する

- 加入している生命保険の契約者貸付を利用する

- バンドルカードを発行して後払いのチャージをする

上記はすでに審査に通過している場合や、担保が認められる場合にお金を借りられる方法です。

他にも後払いが認められるプリペイドカードを利用することで、即日中にお金を工面することも可能です。

いずれも審査なしで即日中にお金を借りられるため、現在収入のない無職の人や他社借入がある人でも申し込みできます。

では、審査なしで即日お金を借りる5つの方法について詳しく解説します。

クレジットカードにキャッシング枠があればすぐにお金を借りられる

クレジットカードを所有している場合は、キャッシング枠が設定されていないか確認しましょう。

所有しているクレジットカードにキャッシング枠が設定されている場合は、審査なしですぐにお金を借りられます。

キャッシング枠の有無やキャッシング利用可能枠は、アプリやインターネット上の会員ページ、利用明細から確認が可能です。

信販会社の営業時間内である平日の日中に電話ができる場合は、コールセンターに問い合わせることでわかる場合もあります。

キャッシング枠が確認できた場合は、コンビニなどに設置されている提携ATMにカードを挿入するだけで簡単にお金を借りられます。

借入限度額は50万円程度、ショッピング枠と共通

クレジットカードのキャッシング枠は、50万円程度に設定されていることがほとんどです。

さらに通常クレジットカードのキャッシング枠は、ショッピング枠と共通となっています。

キャッシング枠が50万円あったとしても、すでにショッピングで30万円使っている場合は、お金を借りられるのは20万円です。

50万円以上のお金は借りられない可能性が高い上に、すでにショッピングで利用している場合は必要な金額分を借りられない可能性があります。

質屋にスマートフォンやカメラ・ゲーム機などを質入れしお金を借りる

質屋にブランドバッグや宝石、スマートフォンなどを質入れし、お金を借りる方法もあります。

お客様のお品物を担保としてお預かりし、お金をお貸しするシステムです。

引用元:質屋さんドットコム

急にお金が必要になった場合でも、お品物を担保として預かるので即時の現金引渡しが可能です。

質入れできる物は以下、様々な物があります。

- 高級腕時計

- ブランド物のアクセサリー

- 宝石付きのアクセサリー

- 金やプラチナなどの貴金属

- ブランドバックや財布、小物

- 記念硬貨

- 外国のコイン

- カメラ、レンズ、デジタルカメラ

- パソコン

- スマートフォンやタブレット

- 旧札などの現金

- ウィスキー、ブランデー、焼酎などのお酒

- ブランド食器

- インパクトドライバーなどの電動工具

- 釣り道具など

参照元:須賀質店公式サイト、質屋かんてい局公式サイト、名古屋の質屋タカハシライフ公式サイト、高山質店公式サイト

質入れできる物がある場合は、以下いずれかの本人確認書類を持参した上で、質屋の営業時間内に来店しましょう。

- 運転免許証

- 健康保険証

- パスポート

- 住民票

- 個人番号カード(マイナンバーカード)

- 外国人登録証/在留カード

- 障害者手帳

- 印鑑証明書

- 戸籍謄本、抄本

- 住民基本台帳カード(顔写真付き)

- 共済組合証

質屋から融資してもらえる金額は預ける物、いわゆる質草の査定額に対し7〜8割程度です。

例えば、「質屋のかんてい局」での実際の融資額は以下のとおりです。

| 預けるもの | 種類 | 融資額 |

|---|---|---|

| ルイ13世(700ml) | お酒 | 85,000円 |

| ドンペリニヨン白(750ml) | お酒 | 5,000円 |

| エンジェルブリュットブラック(750ml) | お酒 | 10,000円 |

| マキタのインパクトドライバー | 電動工具 | 4,000円 |

| ティファニー小皿4枚セット | 食器 | 4,000円 |

他にも融資額は、預ける物の保存状態などによっても大きく異なります。

少しでも多くのお金を借りたい人は、なるべく保存状態がよい物を複数個、持参することでお金になる可能性があります。

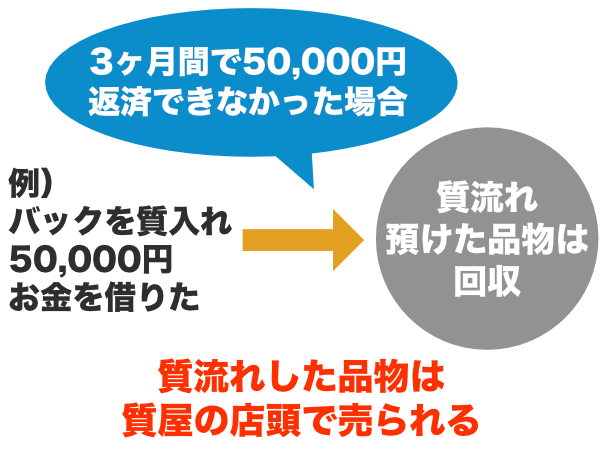

3ヶ月の間に完済できないと質入れしていた物品は質流れになる

質屋に預けた物は、お金を借り入れた日から3ヶ月後に質流れとなり、預けていた物品は質屋で販売されます。

質流れとなると預けた物の所有権が質屋に移り、質屋は預かっている物を他に売ることで利用者が返済できなかった分を回収します。

したがって、預けた物を絶対に返してほしい場合は、必ず3ヶ月以内に完済させましょう。

ただし質屋によっては3ヶ月分の利息額を支払うと、質入れしていた物品の預かり期間を再度3ヶ月延長してもらえる質屋もあります。

参照元:須賀質店公式サイト

質草が大切な物しかない上に3ヶ月で返済できる見込みがない人は、利息のみの支払いで預かり期間の延長ができる質屋を利用しましょう。

利息の支払いのみで預かり期間の延長ができる代表的な質屋は、以下のとおりです。

- 質屋の大黒屋

- 質屋かんてい局

- 須賀質店

- 質屋・買取りのマルヨ

- 質屋の楠本商店

預かり期間が過ぎてしまうと質流れとなるため、返済期限はカレンダーにメモするなど忘れないようにしましょう。

ゆうちょ銀行の貯金担保自動貸付けで定期預金を担保にお金を借りる

ゆうちょ銀行で定額貯金または定期貯金をしている人は、貯金担保自動貸付けを利用できます。

ゆうちょ銀行の貯金担保自動貸付けとは、ゆうちょ銀行の総合口座で管理する担保定額貯金や担保定期貯金を担保とする貸付のこと。

引用元:ゆうちょ銀行公式サイト-貯金担保自動貸付け

通常貯金*の残高を超える払戻しの請求があったときに、その不足分が自動的に貸し付けられます。

銀行の普通預金と同じ機能を持つ貯金のことであり、お金の預け入れや払い戻しが自由にできる他、公共料金の自動払込などにも利用できます。

ゆうちょ銀行の定額貯金または定期貯金をしている人であれば、誰でも審査なしで利用が可能です。

借入限度額は300万円までで、定期貯金または定額貯金の預入金額の90%以内であれば、通常貯金の残高を超える分について借り入れられます。

例えば100万円を定期貯金、もしくは定額貯金で預け入れている場合は、90万円までお金を借りることが可能です。

ただしゆうちょ銀行の自動貸付は、定額貯金または定期貯金が担保となるよう、事前に契約している人だけが利用できます。

ゆうちょ銀行の自動貸付を利用できる契約は、通帳の表紙を開き貯金担保自動貸付に◯がついている場合のみです。

貯金担保自動貸付に◯がついていない場合は、平日9時〜16時に以下の必要書類を持って郵便局の貯金窓口に出向きましょう。

- 総合口座の通帳

- 届出印

- 本人確認書類

ゆうちょ銀行の自動貸付でお金を借りる方法

ゆうちょ銀行の自動貸付でお金を借りたい人は通帳とキャッシュカードを持って、普段どおりゆうちょ銀行の窓口やATMでお金を引き出しましょう。

通常貯金の残高がない状態でも、引き出した分が自動的に貸付となります。

通常貯金の残高がなくなった状態でお金を引き出した場合、借り入れした分は通帳にマイナスで金額が記載されます。

例えば残高が0円の状態で5万円を引き出した場合、通帳には「−50,000」と記載されます。

ゆうちょ銀行の自動貸付の貸付金利は低い

ゆうちょ銀行の自動貸付は、以下の通り低い金利が設定されています。

| 貯金の種類 | 貸付金利 |

|---|---|

| 担保定額貯金 | 返済時の約定金利(%)+0.25% |

| 担保定期貯金 | 預入時の約定金利(%)+0.5% |

2023年5月時点の定額貯金、および定期貯金の約定金利は0.002%です。

つまり定額貯金を担保にお金を借りる場合は0.252%、定期貯金を担保にお金を借りる場合は0.502%の低金利で利用できるということです。

したがって、ゆうちょ銀行の自動貸付は、支払う利息を抑えたい人にも最適です。

返済は通常通りお金を預け入れるだけで完了する

ゆうちょ銀行の自動貸付の返済は、通常通り通帳にお金を預け入れるだけで完了します。

返済期間はお金を借り入れた日から2年間ですが、担保とする貯金が借入日から2年以内に満期を迎える場合は、満期日までに完済させる必要があります。

借入日から2年以内または満期日までに完済できない場合は、担保となっている定額貯金や定期貯金から、残債務および利息の支払いがおこなわれます。

ただし借入日から2年後、または満期日に残債務および利息額が、定額貯金や定期貯金の預入金額を上回ることはありません。

例えば100万円の定期貯金を担保に、0.502%の金利で90万円*を借りるとしましょう。

※100万円×90%

借入期間を2年間とした場合、2年間に1円も返済しなかったとしても、支払う利息は9,036*円にとどまります。

※90万円×0.502%

元金と利息を足しても909,036円となり、定期貯金の預入金額である100万円を上回ることはありません。

生命保険の契約者貸付は保証そのまま解約返戻金の一部を借りられる

解約返戻金のある終身保険や養老保険などの生命保険に加入している人は、解約返戻金の一定範囲内でお金を借りられる契約者貸付の利用が可能です。

生命保険の契約者貸付を利用できるのは、生命保険の契約者本人に限ります。

保険金の受け取りや被保険者は自分でも、契約者が他人である場合は利用できないため、他の方法でお金を借りましょう。

生命保険の契約者貸付の借入限度額は保険会社や保険の種類によっても異なりますが、一般的には解約返戻金の6〜8割程度のお金を借りられます。

解約返戻金とは主に終身保険や養老保険の契約を解約する場合に、契約者に払い戻されるお金のことです。

金額は契約の種類や年齢、経過年数や保険料払込月数などによって異なりますが、ほとんどが払い込みした保険料の合計よりも少なくなります。

借りられるのはあくまで解約返戻金の範囲内であるため、生命保険に加入して間もない人は大きな金額を借りられません。

自分自身がいくらまで借りられるのかは、生命保険会社の公式サイトや会員ページ、電話で確認できます。

生命保険の契約者貸付の利用を希望する人は、インターネットや電話から申し込みが可能です。

早ければ申し込みをした日中にお金が振り込まれますが、以下表のように保険会社によってはお金を借りるまで数日かかる場合もあります。

| 生命保険会社名 | お金を借りるまでの最短日数 |

|---|---|

| 日本生命 | 当日または翌営業日 |

| 大同生命 | 当日または翌営業日 |

| 大樹生命 | 当日または翌営業日 |

| 明治安田生命 | 当日または翌営業日 |

| 三井住友海上あいおい生命 | 1〜4営業日後 |

| メットライフ | 3営業日後 |

| ライフネット生命 | 3営業日後 |

| アクサ生命 | 5営業日以内 |

お金が必要となる期日から逆算し、間に合うよう申し込み手続きをおこないましょう。

返済日の指定はなく契約中に返済すればよい

生命保険の契約者貸付の返済日は特に定まっておらず、契約中であればいつでも返済が可能です。

Q.貸付を受けているが、返済期限はありますか?

引用元:アクサ生命 よくあるご質問

A.返済期限はありません(貸付金に対し、会社所定の利率で利息がかかります)。いつでも貸付金は返済可能です(全額返済または一部返済の取扱があります)。

返済額も自由であるため、お金に余裕があるときに返済を進めることもできます。

返済方法は保険会社によって異なりますが、ほとんどが指定口座へ振り込みでおこなえます。

返済状況や利息額などは、加入している生命保険のコールセンターへの問い合わせや窓口への来店で確認できるため、こまめに確認しましょう。

なぜなら、利息額が膨らむと保証を受けられなくなる可能性があるためです。

借入金と利息の合計が解約返戻金額を上回る場合は保証を受けられない

生命保険の契約者貸付を利用している間も、保証は継続されます。

しかし借入金と利息の合計が解約返戻金額を上回る場合はオーバーローン失効となり、保証を受けられなくなる可能性があります*。

※オーバーローン失効となる前に一括返済または一部返済することで、保証は継続されます

参照元:アクサ生命公式サイト-よくあるご質問

中でも生命保険の契約者貸付の利息は複利計算であるため、利息額が膨らみやすくなります。

複利計算とは、1年分の利息を元金と合計して新たな元金とする計算方法のことです。

例えば三井住友海上あいおい生命の終身保険に加入している人が契約者貸付で10万円を借りる場合、以下表のとおり、利息額が毎年増えます。

| 借入日からの年数 | 適用利率 | 1年間の利息額 |

|---|---|---|

| 1年目 | 1.5% | 1,500円=10万円×1.5% |

| 2年目 | 1.5% | 1,523円=10万1,500円×1.5% |

| 3年目 | 1.5% | 1,545円=10万3,023円×1.5% |

| 4年目 | 1.5% | 1,569円=10万4,568円×1.5% |

| 5年目 | 1.5% | 1,592円=10万6,137円×1.5% |

年数が経てば経つほど利息額が膨らむことから、元金と利息の合計額が簡単に解約返戻金を上回る可能性が高くなります。

生命保険の契約者貸付を利用する場合は、なるべく早く完済できるよう返済を進めましょう。

バンドルカードを発行すれば5万円まで前借りできる

5万円までの少額融資を希望する人であれば、審査なしで発行できるバンドルカードを検討しましょう。

バンドルカードはプリペイドカードであり、通常は先にお金をチャージして利用しますが、ポチッとチャージといった機能を使えば後払いで5万円までチャージができます。

つまりポチッとチャージを利用することで、5万円まで前借りができるということです。

後払いでチャージしたお金は、手数料と一緒に翌月末までにコンビニなどで支払えば、その後も何度でも利用できます。

ただしポチッとチャージでチャージしたお金は、Amazonやメルカリなどのオンライン決済対応のVisa加盟店でなければ使えません。

参照元:バンドルカード公式サイト – バンドルカードが使えるお店はどこ?

チャージしたお金は現金化できないため、必要な金額分だけチャージしましょう。

利用するには専用アプリをダウンロードしチャージする

バンドルカードの発行を希望する人は、専用のアプリをダウンロードしましょう。

アプリをダウンロードしたあとは、以下の手順でポチッとチャージができます。

- バンドルカードアプリのメイン画面からチャージを選択する

- ポチッとチャージを選択する

- 申込みを選択したあと、画面下部の「ポチっとチャージ 申込みへ」をタップする

- 氏名、電話番号など必要情報を入力し利用規約に同意する

- SMS認証後に認証番号を入力する

- チャージしたい金額を入力する

- 残高に反映される

参照元:バンドルカード公式サイト – バンドルカードのチャージ方法ポチっとチャージ編

ただしポチッとチャージを利用する際には、以下の手数料がかかります。

| チャージ金額 | 手数料 |

|---|---|

| 3,000円〜1万円 | 510円 |

| 11,000円〜2万円 | 815円 |

| 21,000円〜3万円 | 1,170円 |

| 31,000円〜4万円 | 1,525円 |

| 41,000円〜5万円 | 1,830円 |

手数料はやや割高なため、利用する予定金額が分かっている場合は大きめの金額でチャージすることをおすすめします。

支払いは翌月末までに手数料合わせて返済する

ポチッとチャージを利用したあとは、翌月末までにチャージした金額と手数料を合わせて支払わなければなりません。

バンドルカードのアプリから支払い手続きをおこない、以下いずれかの方法で支払いましょう。

- セブン銀行ATM

- コンビニ

- ネット銀行

- 銀行ATM(ペイジー)

翌月末までに支払いができない場合は、以下のような処置がとられます。

- 年率14.0%の遅延損害金が発生する

- ポチッとチャージの上限額が制限される

- カードが利用停止になる

- ほかの会社に債権が譲渡され信用情報機関に事故歴として登録される

参照元:バンドルカード公式サイト – ポチっとチャージの支払い期限を過ぎてしまった

ほかの会社に債権が譲渡された場合は、信用情報機関にも返済遅延の情報が事故歴として登録されます。

返済遅延の情報が信用情報機関に事故情報として登録されると、5年間はカードローンやクレジットカードの審査に通りません。

ポチッとチャージを利用した際は、必ず翌月末までに支払うようにしましょう。

収入がない人も利用できる国や行政からお金を借りる方法3選

収入がない無職の人や他社借入が多くて生活に困っている人は、国や行政からお金を借りることも検討しましょう。

国や行政からお金を借りる方法として、以下の3つがあげられます。

| 種類 | 利用できる人 |

|---|---|

| 全国社会福祉協議会の生活福祉資金 | ・低所得世帯 ・障害者世帯 ・高齢者世帯 |

| 求職者支援資金融資 | ハローワークで求職中の人 |

| 母子父子寡婦福祉資金貸付金 | 母子または父子家庭のひとり親 |

生活の立て直しや介護、教育資金などが必要な場合、低金利でお金を借りられます。

ただし実際にお金を借りられるまで、長い場合は1ヶ月程度かかります。

では、国や行政からお金を借りる方法と資金の使途について、詳しく説明します。

生活福祉資金なら生活に必要なお金や介護・教育資金でお金を借りられる

全国社会福祉協議会の生活福祉資金は、生活の立て直しや介護、教育資金が必要な場合にお金を借りられる制度です。

収入が少ない人や無職の人も利用可能で、以下に該当する世帯を救済するために設けられています。

| 対象者 | 内容 |

|---|---|

| 低所得世帯 | 必要な資金を他から借りることが困難な世帯(市町村民税非課税程度) |

| 障害者世帯 | 身体障害者手帳、療育手帳、精神障害者保健福祉手帳の交付を受けた者の属する世帯 |

| 高齢者世帯 | 療養、介護を要する65歳以上の高齢者が属する世帯 |

連帯保証人を立てられる場合は無利子でお金を借りられ、連帯保証人を立てられない場合でも年1.5%程度の金利でお金を借りられます。

ただし資金の使途は細かく定められており、娯楽費などには利用できません。

全国社会福祉協議会の生活福祉資金は、資金の使途に合わせて以下の4つが準備されています。

| 種類 | 融資金の使途 | 貸付限度額 | 据置期間 | 返済期限 | 利息 |

|---|---|---|---|---|---|

| 総合福祉資金 | ・失業者の生活再建までの間に必要な生活費用 ・失業者の敷金、礼金等住宅の賃貸契約を結ぶために必要な費用 ・滞納している公共料金等の立て替え費用 ・債務整理をするために必要な経費など | 40〜60万円 | 最長6ヶ月間 | 据置期間経過後10年以内 | 連帯保証人あり:無利子 連帯保証人なし:年1.5% |

| 福祉資金 | ・福祉用具等の購入に必要な経費 ・障害者用の自動車の購入に必要な経費 ・冠婚葬祭に必要な経費など | 50万円以内 | 最長6ヶ月間 | 据置期間経過後20年以内 | 連帯保証人あり:無利子 連帯保証人なし:年1.5% |

| 教育支援資金 | 高等学校、大学又は高等専門学校に就学および入学するのに必要な経費 | 学費:月3.5〜6.5万円以内 入学資金:50万円以内 | 最長卒業後6ヶ月間 | 卒業後6ヶ月の据置期間経過後20年以内 | 無利子 |

| 不動産担保型生活資金 | 低所得および要保護の高齢者世帯の生活資金 | 月30万円以内* ※土地の評価額の70%程度 | 最長契約の終了後3ヶ月間 | 据置期間終了時 | 年3%または長期プライムレートのいずれか低い利率 |

上記表から、いずれの資金にも据置期間が設けられていることがわかります。

据置期間とは、元金の返済はせずに利息のみを支払う期間のことです。

例えば総合福祉資金の据置期間は、6ヶ月間はお金を借りても利息のみの支払いで済みます。

不動産担保型生活資金を除く3つの資金は、連帯保証人を立てた場合無利子でお金を借りられるため、据置期間に返済義務は生じません。

据置期間は最長6ヶ月、7ヶ月以上に変更はできない

全国社会福祉協議会の生活福祉資金の据置期間は最長6ヶ月であり、据置期間を7ヶ月以上に変更することはできません。

ただし、据置期間を6ヶ月未満に設定することはできます。

申請時には据置期間および償還期間を自分自身で設定できますが、その後に延長の変更はできないため、償還計画は慎重に検討した上で設定しましょう。

生活福祉資金は市区町村の社会福祉協議会で申し込む

生活福祉資金の利用を希望する人は、市区町村の社会福祉協議会に直接出向くか、電話をかけてお金を借りたい旨の相談をしましょう。

状況などを詳しく聞かれた後、融資が必要だと判断された場合には申請の手続きを進めてもらえます。

申請手続きをする際には、以下3つの書類が必要です。

- 本人確認書類

- 口座番号がわかる通帳やキャッシュカード

- 住民票

申請完了後は審査がおこなわれ、審査に通過した場合は銀行口座にお金が振り込まれます。

お金の振り込みは約1ヶ月後と時間がかかる

全国社会福祉協議会の生活福祉資金は、申し込みから実際にお金を借りるまで約1ヶ月かかります。

例えば鹿児島市社会福祉協議会の生活福祉資金の場合は、必要書類をすべて提出してから3〜4週間後にお金が振り込まれます。

市社会福祉協議会が必要書類をすべて受理してから、ご入金まで3〜4週間を目安としています。

引用元:鹿児島市社会福祉協議会 – 生活福祉資金(総合支援資金)貸付のご案内

必要書類の準備に時間がかかった場合は、お金を借りるまで1ヶ月以上かかる場合もあるため、入金されるまでに生活が困窮する可能性があります。

失業し住むところを失った人など、今日明日の生活すらままならない状態であれば、全国社会福祉協議会の臨時特例つなぎ資金貸付制度も検討してみましょう。

臨時特例つなぎ資金貸付はお金を借りるまでの生活が苦しい場合に利用可能

国や行政からお金を借りるまでの生活が苦しい人は、全国社会福祉協議会の臨時特例つなぎ資金貸付制度を利用しましょう。

臨時特例つなぎ資金貸付制度であれば、申請から約1週間〜2週間後にお金を借りられます。

ただし利用できる人は住居のない離職者で、以下のすべてに該当する人に限ります。

- 失業等給付や住宅手当などの公的給付制度、または就職安定資金融資など公的貸付制度の申請をしており、給付までの生活に困窮している人

- 金融機関の口座を所有している人

実際に借りられる金額は10万円までで、連帯保証人を立てることなく無利子でお金を借りることが可能です。

返済は申請している公的給付制度、または公的貸付制度のお金が振り込まれたときに、一括でおこないます。

臨時特例つなぎ資金貸付を利用する場合は、市区町村の社会福祉協議会に直接出向くか電話で相談してみましょう。

求職者支援資金融資は職業訓練中に生活が苦しい人なら利用できる

ハローワークで求職中の人で生活に困っている人は、求職者支援資金融資が利用できます。

求職者支援資金融資とは、雇用保険を受給できない求職者が職業訓練受講給付金*を受け取っても生活が苦しい場合に利用できる融資制度のことです。

雇用保険を受給できない求職者が公的職業訓練を受講する間、給付を受けられる求職者支援制度のことであり、職業訓練受講手当として月額10万円と訓練機関までの交通費の給付を受けられます。

求職者支援資金融資は以下表の金額を上限に、職業訓練が終了する月まで毎月お金を借りられます。

| 融資額の上限 | 利用できる人 |

|---|---|

| 月額10万円× 受講予定訓練月数* | 配偶者、子供、父母のいずれかと生活している人 |

| 月額5万円× 受講予定訓練月数* | 上記以外の人 |

職業訓練を受けている期間は収入がないため貯蓄がなければ、配偶者や家族がいる人は毎月10万円、独身の人は5万円を借りて生活をすることになります。

居住する地域や家族構成、賃貸か持ち家かなどによっても異なりますが、決して余裕のある生活ができるとはいえません。

求職者支援資金融資を受けながら、なるべく早く就職できるよう努めることも大切です。

求職者支援資金融資はハローワークで申し込みする

求職者支援資金融資の利用を希望する人は、以下の手順で申し込みしましょう。

- ハローワークにて貸付要件の確認などの手続きをおこなってもらう

- 貸付条件を満たしていると判断された場合、求職者支援資金融資要件確認書が交付される

- ハローワークが指定する金融機関(労働金庫)で貸付の手続き、および口座開設をおこなう

- 審査に通り次第お金が振り込まれる

借り入れおよび返済はすべて労働金庫の口座を介しておこなわれますが、労働金庫の口座はハローワーク指定の支店となります。

すでに労働金庫の口座を開設している人も、ハローワークが指定する支店の銀行口座を所有していない場合は、新たに口座を開設する必要があります。

労働金庫の口座開設の有無にかかわらず、まずはハローワークにて求職者支援資金融資要件確認書の交付を受けた上で、ハローワークが指定する労働金庫に出向きましょう。

求職者支援金融資の貸付条件と返済方法について

求職者支援金融資は、担保や保証人なしで利用できます。

貸付利率は年3.0%と、消費者金融や銀行のカードローンよりも低金利です。

返済日は毎月末日で、貸付日の属する月の翌月以降から返済を開始します*。

※訓練終了月から3ヶ月後までは据置期間、返済期限は融資金総額が50万円未満の場合は5年、50万円以上の場合は10年です

返済は労働金庫の口座から自動で引き落とされるため、返済のための手続きをする必要はありません。

途中で訓練をやめる場合は1か月以内に契約変更の手続きが必要

職業訓練受講中に就職先が決まるなど途中で職業訓練の受講をやめる場合は、その旨を1ヶ月以内にハローワークに届け出たあと、労働金庫で契約変更の手続きをする必要があります。

1ヶ月以内に契約変更の手続きをしなかった場合は一括返済を求められるため、途中で訓練をやめる場合は必ず契約変更の手続きをしましょう。

母子父子寡婦福祉資金はひとり親家庭を支援してくれる融資制度

ひとり親世帯や寡婦の人は、母子父子寡婦福祉資金の貸付制度を利用できます。

以下に該当する人であれば、教育費や生活費、医療費や結婚資金などを低金利で借りられます。

- 20歳未満の子どもを扶養する母子家庭の母親

- 20歳未満の子どもを扶養する父子家庭の父親

- 寡婦および40歳以上の配偶者のいない女性*で子を扶養している人

- 寡婦および40歳以上の配偶者のいない女性*で年収が2,036,000円以下の人

※婚姻をしたことのない独身の人を除く

原則無利子でお金を借りたい場合は、連帯保証人を立てなければなりません。

連帯保証人を立てられない場合は、年1.0%の利息が適用されます。

母子父子寡婦福祉資金は、融資金の使途に合わせて12種類の資金が準備されています。

以下の表は、12種類の資金の中でも代表的なものを示したものです。

| 種類 | 融資金の使途 | 融資金額上限 | 据置期間 | 返済期限 |

|---|---|---|---|---|

| 修学資金 | 高等学校、高等専門学校、短期大学、大学、大学院 又は専修学校に就学させるための授業料、書籍代、交通費等に必要な資金 | 月額51,000円〜183,000円 | 学校卒業後6ヶ月 | 20年以内 |

| 修業資金 | 事業の開始、または会社に就職するために必要な知識技能を習得するために必要な資金 | 一般:月額68,000円 特別:46万円 | 知識技能習得後1年 | 20年以内 |

| 就職支度資金 | 就職するために直接必要な被服、履物等及び通勤用自動車等を購入する資金 | 10万円 | 1年 | 6年以内 |

| 医療介護資金 | 医療または介護を受けるために必要な資金 | 医療:34万円 介護:50万円 | 医療または介護終了後6ヶ月 | 5年以内 |

| 生活資金 | 知識技能を習得している間、医療や介護を受けている間、母子家庭または父子 家庭になって7年未満の者、失業者の生活を安定・継続するのに必要な生活補給資金 | 一般:月額105,000円 技能:月額 141,000円 | 知識技能習得後、医療もしくは介護:終了後6ヶ月 生活安定期間の貸付もしくは失業中の貸付:期間満了後6ヶ月 | 技能習得:20年以内 医療または介護:5年以内 生活安定貸付:8年以内 失業:5年以内 |

| 住宅資金 | 住宅の建設や購入し、補修や保全、改築または増築するのに必要な資金 | 150万円 | 6ヶ月 | 6年以内 |

| 就学支度資金 | 就学、修業するために必要な被服等の購入に必要な資金 | 〜59万円 | 当該学校卒業後 6ヶ月 | 就学:20年以内修業:5年以内 |

| 結婚資金 | 対象家庭の20歳以上の子の婚姻に際し必要な資金 | 30万円 | 6ヶ月 | 5年以内 |

12種類の母子父子寡婦福祉資金のうち、以下4つの資金は対象家庭の親のみならず、母子家庭の母または父子家庭の父が扶養する子も申し込みが可能です。

- 就学支度資金

- 修学資金

- 就職支度資金

- 修業資金

上記4つの資金は原則無利子で利用できますが、親がお金を借りる場合は子どもが連帯借受人*、子がお金を借りる場合は親が連帯保証人となります。

※連帯保証人は不要です。

母子父子寡婦福祉資金の貸付制度は福祉事務所、町役場福祉担当に相談する

母子父子寡婦福祉資金の貸付制度を利用する場合は、必要書類を準備した上で以下の手順で申し込みしましょう。

- 市役所・区役所の福祉事務所、町役場福祉担当に相談する

- 面談日を予約する

- 母子・父子自立支援員と面談する

- 審査が開始される

- 審査結果通知後、貸付申請をおこなう

審査結果が通知された後は、以下の書類を提出します。

- 貸付申請書

- 申請者、申請者と生計をともにしている者、連帯保証人の給与証明書

- 連帯保証人の印鑑登録証明書

- 連帯保証人及び連帯借主の誓約書

- 貸付申請者調書

- 申請者、連帯借主および連帯保証人の住民票謄本

- 資金に応じ必要な書類(在学証明書、経営診断書など)

- 本人確認書類(マイナンバーカードなど)

指定銀行口座へお金が振り込まれるのは、すべての書類を提出した日から約1ヶ月後であるため、時間に余裕を持って申し込みしましょう。

生活サポート基金ならどこからもお金を借りられない人も借入可能

どこからもお金を借りられない人は、生活サポート基金の生活再生ローンまたは不動産担保ローンの利用を検討してみましょう。

首都圏在住の人でないと申し込みができませんが、生活サポート基金では多重債務や債務整理、債務相談などの生活再生を目的にする人向けにお金を貸し出しています。

どこからもお金を借りられない場合や以下のような理由でも、生活を立て直すために必要な資金を借りられます。

- 消費者金融からの債務を整理するための資金

- 諸事情により税金、公共料金、家賃などの滞納した場合に整理するための資金

- 個人信用情報などにより金融機関などから借り入れできない場合の生活資金

- 債務整理後、生活再建をはたせるように自立支援のための資金

- 一時的な生活資金

- 不動産の競売や給与の差し押さえをされている場合の生活再建費など

参照元:生活サポート基金公式サイト – 生活再生ローンのご案内

ただし、生活再生ローンおよび不動産担保ローンを利用できる人は以下の人に限られています。

- 生活の再生に向かう意思のある人

- 一定の収入が認められる人

- 連帯保証人が立てられる人*

- 東京都・神奈川県・埼玉県・千葉県に住所がある人

※場合によっては不動産などが担保となります

首都圏外に住んでいる人など、生活再生ローンや不動産担保ローンを利用できない人は、国や行政からお金を借りられないか相談してみましょう。

生活再生ローンの利息は年12.5%以内だが総量規制の対象となる

生活再生ローンの利息は年12.5%以内と、消費者金融や銀行のカードローンより低金利です。

しかし、国や行政の融資制度のように無利子ではお金を借りられません。

他にも生活サポート基金の生活再生ローンは貸金業法が適用されるため、総量規制の対象となります。

つまり、年収の3分の1以上の借り入れはできないということです。

収入がまったくない人や他社借入の合計額が年収の3分の1を超える人は利用できないため、総量規制の対象外である不動産担保ローンの利用を検討しましょう。

不動産担保ローンは所有している不動産を担保にお金を借りられる

生活サポート基金の不動産担保ローンは、所有している不動産を担保にお金を借りられます。

不動産担保ローンは総量規制の対象外であるため、年収の3分の1以上の借り入れも可能です。

融資利率は年利6.0〜9.5%で、最長1年間の期限一括返済*をおこないます。

毎月の返済は利息分のみで、元金は借入期間の最終期限日に一括返済する方法のことです

所有している不動産が担保となりますが基本として不動産を売却することになるため、持ち家を担保にお金を借りる場合は、賃貸など新しい住まいを探す必要があります。

生活再生ローン、および不動産担保ローンの利用を希望する人は、以下の手順で申し込みしましょう。

- 電話で相談をした上で面談の予約を取る

- 相談員と面談する

- ローン申込書を提出後、審査が実施される

- 審査に通り次第、内容の確認をおこなう

- お金が銀行口座に振り込まれる

生活再生ローン、および不動産担保ローンはお金を借りて終了するのではなく、借り入れした後も家計の見直しなどの支援が受けられます。

すでに借金があってどこからもお金を借りられない人は、生活再生ローンまたは不動産担保ローンを利用して、お金と支援の両方から生活の立て直しを図りましょう。

収入が少ない人や他社借入がある人向け審査に通るためのコツ4つ

収入が少ない人や他社からの借り入れがある人は、お金を借りる際に実施される審査に通りにくい傾向があります。

そのため、審査通過に不安がある人は以下4つの審査に通るためのコツを実践しましょう。

- 借入希望額は5〜10万円程度の少額にする

- 他社借入がある場合は返済を進める

- 収入を増やし安定させる

- 虚偽申告はしない

では、上記に該当する人が審査に通るために必要な4つのコツを詳しく解説します。

借入希望額は5〜10万円程度の少額にして申し込みする

お金を借りる際の審査に通るためには、申込時に入力する借入希望額を少なくしておくことが大切です。

お金を貸し出す金融機関では、主に個人の信用をもとにお金を貸し出しています。

はじめて利用する際は信用がない状態であるため、収入が少ない人や他社借入がある人が50万円や100万円以上の融資を希望すると返済能力が認められない、貸し倒れとなる危険性を疑われます。

他にも借入希望額が50万円以上の人や他社から借り入れしている金額の合計が100万円を超える人は、収入証明書類の提出を求められるため、審査に多くの時間を要します。

一方、借入希望額を5〜10万円程度に設定した場合は、収入証明書類を提出する必要がありません。

融資額が少額であれば、月に数万円の収入しかない人でも返済できると認められる可能性があることから、審査に通りやすくなります。

したがって、審査に通るためにはまず5〜10万円ほどの借り入れを希望し、審査通過後に利用可能額の増額申請をするなど工夫しましょう。

年収の3分の1以上の借り入れがある人は他社借入の返済を先に進める

他社から借り入れがある人は、少しでも返済を進めた上でお金を借りる申し込みをしましょう。

消費者金融や信販会社*など貸金業法を遵守する金融機関では、総量規制により年収の3分の1以上の借り入れができません。

※クレジットカードのキャッシング枠を利用した借り入れも貸金業法が適用されます

新たな借り入れによって他社借入との合計金額が年収の3分の1を上回る場合は、審査に落ちてしまいます。

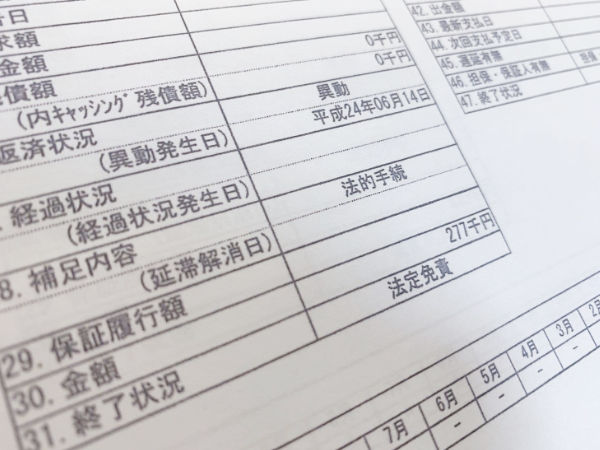

返済の遅延がある場合も審査に通らない

他社からすでに借り入れをしており、返済が遅れている場合も審査に通らない可能性が高くなります。

貸付する金融機関では、以下3つの信用情報機関で管理される信用情報を照会した上で、融資の可否を判断しています。

- 全国銀行個人信用情報センター(KSC)

- 株式会社日本信用情報機構(JICC)

- 株式会社シー・アイ・シー(CIC)

上記3つの信用情報機関では、過去5年間の返済状況や残債額、過去10年以内の破産情報などが事故情報として登録されます。

つまり、返済の遅延や延滞など過去5年間の金融事故*歴は、審査過程でバレるということです。

銀行や消費者金融等でお金を借りて、返済の大幅な遅れや返済が不可能な状態になった場合に、その情報が信用情報機関に登録されることを指します。

返済の遅れなど金融事故を起こしている人は、今後の返済ができないと判断されることから審査に落ちる可能性が高くなります。

もし信用情報に金融事故として情報が登録されている場合は、事故情報が消えてからお金を借りる手続きをしましょう。

必要な金額を借りられるよう収入を増やし安定させる

収入が少ない人は必要とする金額分を借りられない可能性があるため、収入を増やしつつ安定させられるよう努力しましょう。

消費者金融を代表とする貸金業者は総量規制の対象となるため、年収の3分の1以上のお金を借りられません。

扶養内で働くパートやアルバイト、学生の人も申し込みができますが、収入が低いほど借りられる金額も少なくなります。

例えば月収1万円の人の年収は12万円であるため、その3分の1である4万円までしか借りられません。

30万円の月収がある人でも収入が0円となる月があれば、収入が安定していないと判断され、審査に通らない可能性もあります。

つまり収入が少なく安定していない場合は、必要な金額を借りられないということです。

収入を増やす方法はアルバイトやパートの人であれば、現在のよりも多めにシフトを入れて働く、空き時間に副業をするなど多岐にわたります。

少しでも現状から収入を増やすことが、お金を借りるために必要な行動となります。

審査に落ちたくないからといって虚偽申告はしない

年収が低い人や他社から借り入れがある人で審査に落ちたくないからといって、申込時に虚偽申告をしてはいけません。

なぜなら虚偽申告は最悪の場合、詐欺罪などに問われる可能性があるためです。

虚偽申告は、私文書偽造等及び行使の罪に該当するほか、所得税法または地方税法に基づき処罰されることがあります。

引用元:札幌市公式サイト-虚偽申告は犯罪です!

また、偽造した源泉徴収票や虚偽申告により取得した所得証明書などにより金融機関から融資を受けた場合は、詐欺罪に該当します。

審査時には書類で本人確認をする他、個人信用情報機関に信用情報を照会します。

そのため申込人が年収や職業、他社借入状況などを偽ったとしても、虚偽申告であることがバレてしまうのです。

虚偽申告が発覚した場合は、新たに書類の提出を求められることがあります。

年収を疑われた場合は、源泉徴収票など収入を証明する書類の提出を求められます。

他にも収入証明書類に記載されている年収と、申込時に申告した年収が大きく異なる場合も審査に落ちます。

審査落ちした後に時間が経ってから再度申し込みしても、虚偽申告をおこなった金融機関では審査に通らない可能性があります。

今すぐお金を借りるなら消費者金融のカードローンが最適

今すぐお金を借りたい人であれば、最短20分でお金を借りられるアイフルなど大手消費者金融のカードローンが最適です。

アイフルやプロミスであれば、審査で実施される勤務先の電話確認もなく、借り入れできます。

クレジットカードを利用している人であれば、キャッシング枠が設定されていないかも確認しましょう。

キャッシング枠が設定されていれば、カードを使ってコンビニATMからすぐにお金を借りることも可能です。

カードローンやキャッシング枠が利用できない人は、手持ちの物を質入れするのも一つの手段です。

入金されるまで時間がかかってもよい場合であれば、お金を借りる方法は選べます。

いつまでにお金が必要かを考え、自分にあった借り入れを選びましょう。