オリックス銀行カードローンとは、オリックス銀行から2012年より提供開始されたカードローンです。

銀行で取り扱われるフリーローンや住宅ローンなどとは異なり、1度の契約で設定された限度額まで何度も借り入れできます。

さらにオリックス銀行カードローンは、カードローンとガン保険が一体化したプランがあるのも大きな特長です。

本記事では、そのようなオリックス銀行カードローンの特徴や審査事情、実際の利用方法などを詳しく解説します。

- オリックス銀行カードローンの特徴 | 最短4営業日で借入可能

- オリックス銀行カードローンのメリット | 幅広い使い道に対応

- オリックス銀行カードローンのデメリット | 融資のスピード感にはやや欠ける

- オリックス銀行カードローンの審査 | 仮審査と本審査がある

- 保険と一体化したプラン「Bright」 | ガンと診断されたら借入残高が0円になる

- オリックス銀行カードローンの返済方法と返済シミュレーション

- オリックス銀行カードローンの申込手順 | Webから24時間申込可能

- 借入前の準備 | メンバーズナビへログイン ・口座登録

- オリックス銀行カードローンの借入方法 | 2種類から選択可能

- オリックス銀行カードローンの返済方法 | 3種類から選択可能

- オリックス銀行カードローンの問い合わせ窓口

- オリックス銀行カードローンで計画的に借り入れしよう

オリックス銀行カードローンの特徴 | 最短4営業日で借入可能

オリックス銀行カードローンの特徴は、主に以下のとおりです。

- アルバイトやパートでも申し込める

- オリックス銀行の口座を持っていなくても申し込める

- 申し込みはWebからのみ

- 保証会社が2社あるため、審査に通るチャンスが2回ある

- 申込から審査完了までに4営業日ほどかかる

- 1円から最大800万円まで借り入れできる*

- 金利は年1.7%~17.8%

- 借入方法は2種類

※利用可能枠が800万円未満になる場合もあります。

- 返済方法は3種類

- アプリや会員サイトからいつでも返済状況を確認できる

- 2つの返済日から好きな日程を選べる

- ガン保険つきのプランが選べる

オリックス銀行カードローンはWebで申し込みができ、アルバイトやパート、年金受給者でも申し込めます。

ただし審査結果が出るには最低でも2営業日が必要であり、即日借入はできないといった銀行カードローンならではのデメリットもあります。

| 商品名 | オリックス銀行カードローン |

| 入会条件 (右記条件を満たす人) | ・申込時の年齢が満20歳以上69歳未満の人 ・原則、毎月安定した収入のある人 ・日本国内に在住の人(外国籍の人は、永住者または特別永住者) |

| 契約期間 | 1年(自動更新) |

| 審査時間 | 2~3営業日 |

| 利用限度額 | 1,000円~800万円 |

| 利用限度額の設定可能単位 | 1,000円以上・1,000円単位 |

| 借り入れできるまでの時間 | 申し込みから約1週間 |

| 借入方法 | ・口座振込による借り入れ ・ATMからの借り入れ |

| 借入可能時間 | 原則24時間365日 |

| 貸付利率 | 年1.7%~17.8%(実質年率) |

| 遅延損害利率(実質年率) | 実質年率に準じる |

| 返済方式 | 残高スライドリボルビング方式 |

| 返済方法 | ・口座振替 ・ATMからの返済 ・指定口座への振り込み |

| 返済期日 | 毎月10日と月末日のどちらかから選択可能 |

| 繰り上げ返済 | 可能 |

| 返済回数・期間 | 借入額により異なる |

| 保証会社 | ・オリックス・クレジット株式会社 ・新生フィナンシャル株式会社 |

| 担保・保証人の有無 | 不要 |

オリックス銀行カードローンとオリックスマネーの違い

オリックス銀行カードローンとオリックスマネーの違いを表にまとめました。

| 商品名 | オリックス銀行カードローン | オリックスマネー |

|---|---|---|

| カードローンの種類 | 銀行カードローン | 消費者金融カードローン |

| 審査時間 | 2~3営業日 | 最短60分 |

| 借り入れできるまでの時間 | 申し込みから約1週間 | 最短即日 |

| 借入方法 | ・口座振込による借り入れ ・ATMからの借り入れ | 指定銀行への振り込み(手数料無料) |

| 貸付利率(実質年率) | 年1.7%~17.8% | 年2.9%~17.8% |

| 返済方法 | ・口座振替 ・ATMからの返済 ・指定口座への振り込み | ・口座振替 ・インターネット返済 ・指定口座への振り込み |

| 返済期日 | 毎月10日と月末日のどちらかから選択可能 | 毎月10日・20日・末日から選択可能 |

| 保証会社 | ・オリックス・クレジット株式会社 ・新生フィナンシャル株式会社 | なし |

| アプリ | なし* | あり |

| 自宅への郵送物 | あり | なし |

| ガン保険つきプラン | あり | なし |

上記表にない申込条件や利用限度額などは条件は変わりません。

参照元:カードローン | オリックス銀行、ORIX MONEY

オリックス銀行カードローンは、オリックスマネーよりも下限金利が低く設定されています。

そのうえ借り入れや返済には、全国に10万台以上ある提携ATMが利用できます。

ネットバンキングよりも直接現金でお金を受け取りたい人は、オリックス銀行カードローンのほうが便利です。

さらに1円単位から借り入れられるため、少額の借り入れを希望する人にもおすすめです。

オリックスマネーは最短即日の融資が可能で、返済にはインターネットバンキングが利用できます。

さらに自宅への郵送物がなく、完全にオンラインで手続きを完結できる点も特長です。

アプリがあるため、借り入れや申し込みの際もスマホから手軽に操作できますので、オリックスマネーは使い勝手の良さが魅力です。

オリックス銀行カードローンのメリット | 幅広い使い道に対応

オリックス銀行カードローンのメリットは以下のとおりです。

オリックス銀行カードローンはいつでも申し込みや借り入れ、返済できるほか利用限度額が幅広く設定できます。

さらに借入方法や返済方法もそれぞれ3種類あり、自分にとって便利な使いかたを見つけやすいローン商品といえます。

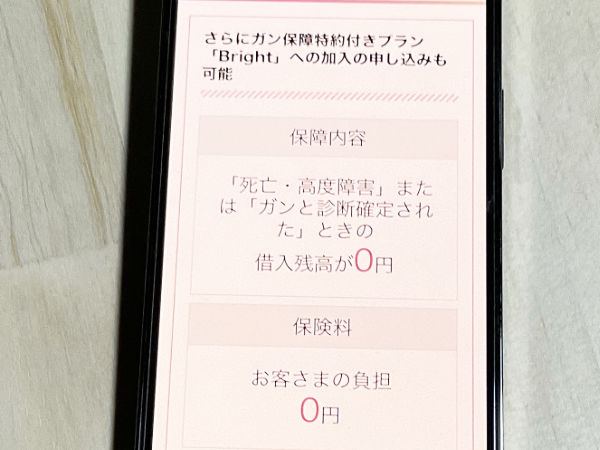

保険と一体化したプラン「Bright」がある

オリックス銀行カードローンには、ガン保険のサービスが付いたプラン「Bright」があります。

このプランについてはのちほど詳しく解説しますが、簡単に説明すると契約者が以下の状態になった場合、保険金が借入残高の返済に充当されるプランです。

月々の保険料はオリックス銀行が支払うため、自己負担金はかかりません。

保険金が発生する条件は以下のとおりです。

- 契約者の死亡

- 契約者の高度障害

- 契約者がガンであると診断を受けた

保険金の額は最大1,000万円で、借入残高の額が支払われる保険金額となります。

万が一のときも債務を保険金で帳消しにできるため、家族に迷惑をかけたくない人や将来の備えをしておきたい人は、Brightに申し込みましょう。

通常のオリックス銀行カードローンとBrightで、保険の有無以外の違いはありません。

参照元:ガン保障特約付きプラン「Bright」、被保険者のしおり

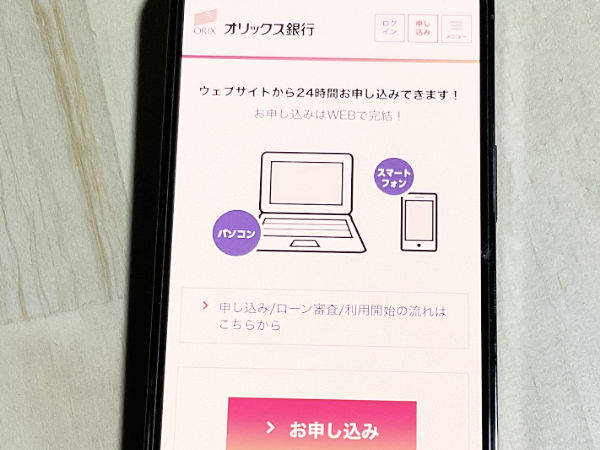

申し込みはWebから24時間365日いつでも可能

オリックス銀行カードローンの申し込みは、Webサイトから24時間365日いつでも可能です。

そのため通勤途中や夜寝る前など、ちょっとした時間で気軽に申し込めます。

ただし申込後の審査が行われるのは、保証会社とオリックス銀行が営業している平日9時から18時までです。

審査の結果が出るまでには最短でも2営業日ほどかかります。

つまり夜に申し込んだからといって、翌朝審査結果が出るわけではありません。

たとえば金曜日に申し込んだ場合、週が明けてから審査結果が出ます。

申し込める人の幅が広い

オリックス銀行カードローンは、申し込める人の幅が広く設定されています。

申し込める年齢は、満20歳以上69歳未満まで。

以下のとおり、ほかの銀行カードローンは申込年齢の上限を66歳未満と設定している場合が多くあります。

| 銀行名 | オリックス銀行カードローン | みずほ銀行カードローン | りそな銀行カードローン |

| 申込可能な年齢 | 満20歳以上69歳未満 | 満20歳以上満66歳未満 | 満20歳以上満66歳未満 |

このようにオリックス銀行カードローンは年齢の上限が高く設定されているため、65歳を過ぎてからの借り入れも可能です。

医療費の補てんや、年金では足りない生活費をまかないたい場合などにも利用できます。

オリックス銀行カードローンは、一定の収入があればアルバイトやパートで収入を得ている人でも申込が可能です。

そのためオリックス銀行カードローンは、フリーターでも一定収入があれば問題ありません。

さらに不動産収入といった不労所得のみで生活している人でも申込が可能です。

ただし本人が収入を得ていることが申込条件となるため、専業主婦や無職で収入がない人、収入が年金のみの人は申し込めません。

オリックス銀行カードローンは保証会社を設けているため、担保や保証人は不要です。

保証会社とは、返済が滞った場合に銀行に対して代わりにお金を返済し、契約者に対して督促といった手続きを行う機関を指します。

今ではこうしたローン商品は一般的ですが、保証人になってくれる人が周囲にいない場合や担保にできる土地や財産がない場合も問題なく利用できます。

参照元:カードローン | オリックス銀行

オリックス銀行以外の口座も利用可能

オリックス銀行カードローンでは、オリックス銀行以外の銀行口座も利用可能です。

契約者本人の名義であれば、地方銀行や労働金庫、信用金庫などの口座も利用できます。

オリックス銀行の口座を開設する必要がなく、普段からクレジットカードの引き落としや生活費の貯金に使っている口座を利用できて便利です。

借入金が振り込まれてからお金を動かしたり、返済の際にわざわざほかの口座からお金を移動させたりする必要もありません。

参照元:カードローン | オリックス銀行

口座を2つ登録できる

オリックス銀行カードローンでは以下のとおり、口座を2つ登録できます。

| 口座の種類 | 用途 |

|---|---|

| 登録口座 | 借入と返済どちらにも利用できる口座 |

| 振込専用口座 | 借入金の振込にのみ利用できる口座 |

振込専用口座の登録は任意ですが、銀行口座を2つ持っている人は登録しておきましょう。

借入の都度、どちらの口座にお金を振り込むか選択できて便利です。

たとえば、「いつもは給与用の口座で借り入れしているけれど、今回はクレジットカードの支払いに充てたいから、カードの引き落とし用口座に振り込んでもらおうかな」といった使いかたができます。

口座を2つ登録できる機能は、メガバンクにはないオリックス銀行ならではのメリットです。

参照元:借入方法

全国10万ヶ所以上のATMが利用可能

借り入れや返済には、全国10万ヶ所以上のATMが利用できます。

オリックス銀行の提携ATMは以下のとおりです。

| コンビニ | ・セブン銀行ATM・コンビニATM e-net・ローソン銀行ATM・イオン銀行ATM |

| 都市銀行・地方銀行 | ・三菱UFJ銀行ATM・三井住友銀行ATM・西日本シティ銀行ATM |

| その他 | ・ゆうちょ銀行ATM |

このようにオリックス銀行は提携している金融機関やコンビニが多く、近場で使えるATMを見つけやすいのが特長です。

普段から上記の銀行ATMを利用している人にとっては、特に使い勝手が良く便利です。

オリックス銀行カードローンは、提携ATM手数料が一切かかりません。

どのATMを利用しても借り入れ、返済ともに手数料がかからないため、安心して近場のATMを利用できます。

口座振込であれば1円から借入可能

オリックス銀行カードローンは口座振込を利用した場合、借り入れは1円から可能です。

本当に必要な分だけ借り入れることで、少しでも利息を抑えられます。

たとえば、カードの引き落とし額ちょうどの金額を借り入れたい場合に便利です。

このようにオリックス銀行カードローンは少しだけ借り入れしたい場合にも、気軽に利用できるカードローンです。

口座振込も、借入額に関わらず手数料は一切かかりません。

ATMから借入する場合、硬貨を取り扱えないATMが多いという性質上、最少額は1,000円からとなります。

提携ATMであれば、どこでも1,000円から借り入れ可能です。

オリックス銀行カードローンの利用限度額は10万円から設定できるため、「利用限度額が高く設定されると借り過ぎてしまいそうで不安」といった人にも適しています。

自分の必要な分だけ利用限度額を設定して、必要な分だけ借り入れできて便利です。

ただし利用限度額が少ないと、その分金利(実質年率)は高くなることも把握しておきましょう。

金利を抑えたい場合は、できるだけ大きい利用限度額で申し込むのも1つの方法です*。

※審査の結果、申し込んだ利用限度額が通らない可能性もあります。

参照元:借入方法

PayPay銀行を振込口座に指定すれば即時振り込みが可能

オリックス銀行カードローンは、PayPay銀行を振込口座に指定すれば即時振り込みが可能です。

通常、口座振込で借り入れする場合は最短でも申し込んだ当日中の振り込みとなっており、借り入れを申し込んですぐにお金は振り込まれません。

しかし振込口座がPayPay銀行の場合に限り、申し込んですぐに振り込みが実行されます。

申し込みの受付時間は以下のとおりです。

| 曜日 | 受付時間 |

|---|---|

| 平日・土日祝日 | 0:15~23:50 |

上記のとおり、1日のうちほとんどの時間は即時振り込みに対応しています。

PayPay銀行の口座を利用している人は、振込先の口座として登録しましょう。

23時50分から0時15分の間に申し込むと、翌日振り込みとして処理されます。

参照元:借入方法

返済額は月々3,000円から

オリックス銀行カードローンの返済額は、借入額が3,000円以上10万円以下の場合、月々3,000円からです*。

※借入額が3,000円未満の場合は、この限りではありません。

少額を借り入れして無理なく返済していきたい人にとって、利用しやすいカードローンといえます。

毎月の最低返済額は、借入額によって変動します。

借入額に応じた毎月の返済額は、以下のとおりです。

| 借入額 | 毎月の返済額 |

|---|---|

| 3,000円以上10万円以下 | 3,000円 |

| 10万円超30万円以下 | 6,000円 |

| 30万円超50万円以下 | 9,000円 |

| 50万円超100万円以下 | 1万5,000円 |

| 100万円超150万円以下 | 2万円 |

| 150万円超200万円以下 | 2万5,000円 |

| 200万円超250万円以下 | 3万円 |

| 250万円超300万円以下 | 3万5,000円 |

| 300万円超400万円以下 | 4万円 |

| 400万円超500万円以下 | 5万円 |

| 500万円超600万円以下 | 6万円 |

| 600万円超 | 7万円 |

上記のとおり、借入額が大きくなるほど毎月の返済額も増えます。

ただし、基本的に上記の最低返済額よりも少ない額での返済はできません*。

※上記より多い金額の返済は可能です。

借り入れする前はオリックス銀行公式サイトの返済シミュレーションを利用して、毎月の返済が生活を圧迫しないか確認しましょう。

毎月の最低返済額は最低3,000円からとありますが、1回の返済で3,000円支払わなければいけないわけではありません。

たとえばATMで返済する場合は、1,000円から返済が可能です。

つまり1,000円を返済日の14日前午前3時から返済日の間(約半月)*で3回に分けて支払うといった返済方法もあります。

※ATMでの返済期間は返済日の14日前午前3時から返済日の間(約半月)です。それ以前の返済は、臨時返済と見なされ定期返済に含まれません。

さらに三菱UFJ銀行や三井住友銀行、西日本シティ銀行の窓口に併設されたATM(一部を除く)では、1円単位での返済も可能。

自分のお財布事情に合わせて返済を進められます。

LINEで契約内容が確認できる

オリックス銀行カードローンは会員サイト以外だけでなく、LINEからも契約内容を確認できます。

LINEで確認できるのは契約内容の他、借入残高や金利といった契約内容を手軽にチェックできます。

使いかたは、オリックス銀行LINE公式アカウントを友だち追加するだけと簡単、手順は以下のとおりです。

- LINEを開き、オリックス銀行LINE公式アカウントを検索

- 友だち追加

- 画面下部にある「ID連携してご契約内容を確認」を押してIDを連携する

毎日午前3時から4時10分のシステムメンテナンス時間以外は、いつでも利用できます。

参照元:「LINEで契約照会サービス」でよくあるご質問(Q&A)

LINEはあくまで現在の借入残高や金利が確認できるだけです。

LINEから借り入れや返済、各種設定の変更ができるわけではありません。

LINEで公式アカウントにメッセージを送っても、返事は来ないためあらかじめ把握しておきましょう。

問い合わせには専用のチャットや電話窓口が設けられており、のちほど詳しく解説します。

オリックス銀行カードローンは総量規制の対象外

オリックス銀行カードローンは、総量規制の対象外となります。

総量規制とは年収の3分の1を超える貸し付けを禁止する制度です。

消費者を債務超過から守ることを目的として、2010年より施行されました。

つまり申込者が年収240万円であれば、3分の1にあたる80万円以上の貸し付けはできません。

そのため年収240万円の人が80万円以上の利用限度額を設定することはもちろん、他社ですでに80万円近く借り入れしている場合は審査に通りません。

総量規制は消費者金融に対して施行されたものであるため、銀行には原則として関係がありません。

つまり理論上、オリックス銀行カードローンは、年収の3分の1を超える融資も受けられます。

とはいえ、銀行カードローンに申し込めば年収の3分の1以上が必ず借りられるとは限りません。

なぜなら銀行としては貸し倒れのリスクを低く抑えたいからです。

審査では申込者の情報を網羅的に調べ、「無理なく返済できる」と判断した人にのみ融資します。

そのため銀行だからといって、「消費者金融よりも借りやすい」「消費者金融よりも多く借りられる」わけではありません。

結果的に、こうした厳正な審査が消費者を債務超過のリスクから守ることにもつながっています。

参照元:貸金業法Q&A | 金融庁

オリックス銀行カードローンのデメリット | 融資のスピード感にはやや欠ける

オリックス銀行カードローンのデメリットは、主に以下のとおりです。

上記のデメリットはオリックス銀行カードローンに限らず、銀行カードローン全般にいえるものが多いです。

特に即日借り入れできない点や、郵送物が発生する点、アプリがないといった点については場合によって不便に感じられます。

上記のデメリットを見て「自分に合わない」と感じた場合は、消費者金融カードローンを検討しましょう。

金利は年1.7~17.8% | 消費者金融カードローンと近い上限金利

通常、銀行カードローンは消費者金融カードローンに比べて、金利が低いケースが多い傾向にあります。

しかしオリックス銀行カードローンは以下のとおり、消費者金融に近い金利が特徴。

| オリックス銀行カードローン | アイフル | レイクALSA | |

|---|---|---|---|

| 金利(実質年率)* | 年1.7~17.8% | 年3.0~18.0% | 年4.5~18.0% |

参照元:キャッシングのアイフル、レイクALSA

特に上限金利は、貸金業法で上限とされる年18.0%に近い設定となっています。

では、ほかの銀行カードローンと比較してみましょう。

| オリックス銀行カードローン | りそな銀行カードローン | みずほ銀行カードローン | |

|---|---|---|---|

| 金利(実質年率) | 年1.7~17.8% | 年3.5~13.5% | 年2.0~14.0% |

上記のとおり、上限金利は他社より年3.0%以上高い設定です。

基本的に金利は利用限度額が低く設定されているほど高くなる傾向にあるため、1,000円から借り入れできるオリックス銀行カードローンの性質上、このような設定になっていると考えられます。

反対に下限金利は低いため利用限度額を高く設定したい人にとっては、お得に利用できるカードローンともいえます。

オリックス銀行カードローンは、2016年12月に金利が一部引き下げられました。

この引き下げにより、現在の下限金利が実現しています。

| 利用限度額 | 従来の金利(実質年率) | 引き下げ後の金利(実質年率) |

|---|---|---|

| 700万円超800万円以下 | 年3.0~4.8% | 年1.7~4.8% |

| 500万円超700万円以下 | 年3.5~5.8% | 年3.5~5.8% |

| 300万円超500万円以下 | 年4.5~8.8% | 年4.5~8.8% |

| 150万円超300万円以下 | 年6.0~12.8% | 年5.0~12.8% |

| 100万円超150万円以下 | 年9.0~14.8% | 年6.0~14.8% |

| 100万円未満 | 年12.0~17.8% | 年12.0~17.8% |

特に利用限度額が100万円超150万円以下の場合は、下限金利が年3.0%引き下げられました。

オリックス銀行カードローンは以前よりも、よりお得に利用できるようになったといえます。

参照元:「オリックス銀行カードローン」金利引き下げのお知らせ

即日借入はできない | 借り入れできるのは申し込みから約1週間

オリックス銀行カードローンは、即日借入できません。

申し込みからカードが手元に届いて、借り入れできるようになるまで一般的に一週間、最短でも4営業日はかかります。

| 申し込みから借り入れまでのステップ | 必要日数 |

|---|---|

| 申し込みから仮審査完了 | 2~3営業日 |

| 在籍確認から本審査完了 | 1~3営業日 |

| ローンカードの郵送 | 1~2日 |

申込内容に不備があった場合や在籍確認が取れない場合などは、借り入れまで2週間以上かかる時もあるため、申し込みの際は時間に余裕を持ちましょう。

以下のポイントを押さえておけば、余計な時間がかからず手続きがスムーズに進みます。

- 申込内容は不備がないようによく確認する

- 仮審査が進んでいる間に、本人確認書類や収入証明書*を用意しておく

- 契約内容への同意が済み次第ローンカードが発行されるため、1~2日後には自宅で受け取れるように待機する

※必要な場合のみで問題ありません

在籍確認は必ず実施される

オリックス銀行カードローンに申し込むと、在籍確認は必ず実施されます。

在籍確認とはオリックス銀行が申込者の勤務先へ電話をかけ、申込者が在籍しているかどうか確認する作業です*。

※個人事業主や職場がない人は自宅の固定電話に電話がかかってきます。

電話でどのような確認をするかは、審査結果によって異なります。

たとえば申込者がその会社に勤めている事実が分かるだけで良い場合もあれば、申込者本人が直接電話に出るまで在籍確認が終わらない場合もあります。

電話はオリックス銀行ではなくスタッフの個人名でかかってくるため、カードローンに申し込んだことが職場に直接バレる心配はありません。

しかし職場に電話をかけられるのが嫌な人にとっては、オリックス銀行カードローンは不向きです。

在籍確認が不安な人は、在籍確認を省略できるカードローンを選びましょう。

たとえば三菱UFJ銀行の「バンクイック」は、仮審査が完了したあとに自分でコールセンターに連絡すれば、それが在籍確認の代わりとなります。

消費者金融の「アイフル」は、原則として電話での在籍確認を行いません。

こうしたカードローンを選べば職場にバレる心配も、在籍確認が取れず手続きが滞る心配もありません。

ローンカードと契約書類が必ず郵送で届く

オリックス銀行カードローンに申し込むと、ローンカードと契約書類が郵送で届きます。

ほかの手段でカードや書類を受け取る方法はありません。

郵便物の封筒にはオリックス銀行と記載されています。

「カードローン」とは記載されていないため、家族が受け取ったからといってすぐにカードローンの利用がバレる可能性は低いです。

ローンカードは仮審査の結果に同意した時点で、転送不要の簡易書留で郵送されます。

簡易書留は対面での受け渡しが必要となるため、契約者本人または同居の家族が受け取る必要があります。

不在の場合は郵便局員が持ち帰り、再配達となるため借り入れできるまでの期間が延びてしまいます。

できるだけ早く借り入れしたい人は、契約の同意から1~2日後をめやすに受け取れるようにしておきましょう。

契約書類は普通郵便で届くため、対面での受け取りは必要ありません。

郵送されるタイミングは本人確認書類を提出後の最終審査に通過し、正式な契約が結ばれた時点です。

契約完了のメールが来てから契約書類が発送されるため、メール受信から1~2日後が書類到着のめやすとなります。

振込返済の場合は手数料が自己負担

オリックス銀行カードローンの返済方法は、主に以下の3種類があります。

- 口座引落

- ATMによる返済

- 振り込みによる返済

上記のうち、「振り込みによる返済」は返済時の振込手数料が自己負担となります。

振り込みによる返済は、「ローンカードを使わず返済したい」「現金を直接振り込みしたい」場合、オリックス銀行の返済用口座に直接振り込む方法です。

返済時の手数料をかけたくない人は、口座引落やATM返済を利用しましょう。

口座引落やATM返済は手数料が無料です。

口座引き落としは、あらかじめ登録しておいた金融機関の口座から毎月の返済日になると自動で返済額が引き落とされる方法です。

口座に残高さえあれば自動的に返済が済むため、返済に手間をかけたくない人に最適です。

一方でATMでの返済はオリックス銀行や提携ATMにローンカードと現金を入れて返済する方法です。

上記の返済を利用すれば、振り込みによる返済を使わずに済みます。

返済方法は会員サイトやコールセンターへの電話で簡単に変更可能です。

アプリがない | 借り入れや返済は会員サイトから

オリックス銀行カードローンには、アプリがありません。

そのため借り入れや返済は、スマホやパソコンから会員サイト「メンバーズナビ」へログインしてからの手続きが必要です。

ただし借入残高や次回の返済日など、契約状況の確認だけであればLINEが利用できます。

LINEの契約状況照会システムを使うには、オリックス銀行カードローンの公式LINEアカウントを友達追加しましょう。

LINEの画面に従い会員サイトと同じようにログインしておくと、いつでも手軽に契約状況を確認できます。

どうしてもアプリを使いたい人は、オリックスマネーや三井住友銀行カードローンといったアプリで操作できるカードローンを検討しましょう。

メールアドレスと電話番号の両方がないと利用不可

オリックス銀行カードローンを利用するためには、メールアドレスと電話番号、両方が必要です。

なぜなら申込フォームには、電話番号とメールアドレスを入力する必須項目があるからです。

オリックス銀行カードローンでは申し込みの受付完了メールや審査結果、返済日のお知らせなどがメールで届きます。

ただし仮審査に通った場合の連絡など、電話で連絡が来る場合もあります。

スマホや携帯電話を持っていない場合や携帯になかなか出られない場合、固定電話の番号でも申し込めます。

ただし自宅の固定電話番号を入力して申し込むと、オリックス銀行からの電話を同居の家族が取る可能性もあります。

本人以外に契約内容が伝えられることはありませんが、家族にバレるリスクを少しでも減らしたい場合は携帯やスマホの電話番号を入力しましょう。

借り入れや返済の手続き、契約内容の確認は電話でも可能です。

しかしコールセンターは場合によってつながりにくいため、会員サイトを利用したほうが便利です。

無利息期間はない | 借り入れた翌日から利息が発生する

オリックス銀行カードローンに、無利息期間はありません。

借り入れした翌日から、個別に設定された金利(実質年率)に準じて利息が発生します。

ただし過去(2016年)には、一定期間の金利をキャッシュバックするキャンペーンが実施されていたため、今後こうしたキャンペーンが実施される可能性はあります。

銀行カードローンではたびたび、利息をキャッシュバックするキャンペーンが行われます。

たとえばみずほ銀行カードローンは、2022年4月1日から5月30日までの新規契約者に対して、30日間の利息を全額キャッシュバックするキャンペーンを実施しています。

りそな銀行カードローンは2022年4月25日から9月30日まで、一定の条件を満たした新規契約者の金利を割引するキャンペーンを実施。

そのため銀行カードローンに申し込む場合は、キャンペーンの実施期間を狙いましょう。

参照元:カードローンについて | みずほ銀行、埼玉りそな銀行のカードローン

消費者カードローンは、以下のとおり常に無利息キャンペーンを実施しているケースが多くあります。

無利息キャンペーンのある消費者金融カードローンを見てみましょう。

| レイクALSA | アコム | アイフル | プロミス | |

|---|---|---|---|---|

| 対象者 | 新規契約者 | 新規契約者 | 新規契約者 | 新規契約者 |

| キャンペーン期間 | 無期限 | 無期限 | 無期限 | 無期限 |

| キャンペーン内容 | 60日間無利息* または5万円まで180日間無利息 | 30日間無利息 | 30日間無利息 | 30日間無利息 |

参照元:レイクALSA、アコム、アイフル、プロミス

申し込もうと思ったときに銀行カードローンがキャンペーンを実施していない場合や、今すぐに借り入れしたい場合には消費者カードローンの利用を検討しましょう。

オリックス銀行カードローンに向いている人・向いていない人|利用者の事例

オリックス銀行カードローンは住宅ローンやマイカーローンと異なり、借入金の用途が自由です。

実際にオリックス銀行カードローンを利用した人の事例を見てみましょう。

転勤が決まり、通勤のためにバイクが必要になったので、この機会に思い切って購入することにしました。欲しいバイクの購入には予算が少し足りなかったため、オリックス銀行カードローンを利用して購入しました。気に入ったバイクを購入できて毎日の通勤が楽しみになりました。(45歳 男性 A様 名古屋市在住)

引用元:カードローン – 選ばれる理由

息子が私立中学を受験し、努力の甲斐あって合格。そのときは入学金や授業料の用意が学資保険では足りず、息子の頑張りを支えたくてオリックス銀行カードローンを利用しました。大学生になった息子は、今も将来の目標に向かって頑張っています。(44歳 男性 A様 福岡市在住)

キャリアアップのため、海外留学を決意。留学費用の為の貯蓄もあったのですが、定期預金等を崩して手元資金がなくなるのは不安に思い、オリックス銀行カードローンを利用しました。留学中は資金面の不安も無く勉強に集中することができ、帰国した今はやりがいのある仕事に就けて充実した毎日を送っています。(33歳 女性 K様 横浜市在住)

オリックス銀行カードローンは利用限度額を10万円から800万円まで設定できるため、色々な使い道に対応できます。

ただし即日融資はできないため、学費や留学資金など計画的な出費に適したローン商品といえます。

こうした特徴をふまえると、オリックス銀行カードローンは以下のような人におすすめできます。

- 欲しいものの値段が高く悩んでいる

- 大きな出費を予定しているが、手元の預金を減らしたくない

- 自分に投資して可能性を広げたい

- 直近でお金が必要なわけではない(融資を急がない)

- 消費者金融より銀行のほうが信頼できる

- 消費者金融カードローンの金利は高いと思う

- 状況に応じて何度も借り入れする可能性がある

- 1円単位で借り入れしたい

- 毎月無理のない額で返済したい

- 将来の備えもしておきたい(ガン保証つきプラン)など

反対に以下の条件に当てはまる人は、オリックス銀行カードローンが向いていないといえます。

- 今すぐ借り入れしたい

- 在籍確認はして欲しくない

- 郵便物は送らないでほしい

- アプリで借り入れから返済まで完結させたい など

上記に当てはまる人は、オリックスグループの消費者金融カードローン「オリックスマネー」や、ほかのカードローンを検討しましょう。

オリックス銀行カードローンの審査 | 仮審査と本審査がある

オリックス銀行カードローンの審査は以下のとおり、仮審査と本審査の2種類があります。

| 審査の種類 | 何をもとに審査するか | どこを見られるか |

| 仮審査 | 申込情報・信用情報 など | ・充分に返済能力があるか ・過去に滞納歴はないか など |

| 本審査 | 本人確認書類・収入証明書* など | ・申込時の個人情報に虚偽はないか ・反社会的勢力とのつながりはないか など |

審査の流れは以下のとおりです。

- 申し込みが完了後、仮審査が行われる

- 仮審査が完了すると在籍確認が行われる

- 本人へ仮審査完了の電話がかかる*

- 個別に決定された金利や利用限度額に同意する

- 本人確認書類を提出

- 提出した書類を元に、本審査が行われる

- メールと書面で本審査の結果が届く

- カードが自宅に届き、借り入れできるようになる

※仮審査に落ちた場合、連絡はメールで届きます。

仮審査にかかる時間は平均2~3営業日

仮審査にかかる時間は、一般的に2~3営業日です。

しかしこれはあくまで目安のため、実際には申し込みの翌日に審査結果が出ることや、1週間ほどかかるケースもあります。

はじめは保証会社の審査が行われる

仮審査ではまず、保証会社が審査を行います。

保証会社とは銀行に代わって審査を行うだけでなく、万が一契約者の返済が滞った場合に銀行へ代わりに延滞分を返済する役割を持っています。

オリックス銀行カードローンの保証会社は、「オリックス・クレジット株式会社」と「新生フィナンシャル株式会社」の2社あります。

通常保証会社は1つの金融商品につき1社ですが、オリックス銀行カードローンの場合は独特です。

はじめにオリックス・クレジット株式会社が審査を行い、落ちた場合は新生フィナンシャル株式会社の審査を受ける流れとなります。

つまり一度落ちてしまっても新生フィナンシャル株式会社の審査に通過できる可能性があるのです。

なおオリックス・クレジット株式会社と新生フィナンシャル株式会社のうち、審査に通った保証会社が、契約後の保証会社となります。

信用情報機関とは、個人のお金に関する情報を取りまとめている機関です。

たとえば申込者が過去にどういった金融商品を利用したか、他社ではいくら借り入れしているのか、延滞はなかったか、といった色々な情報です。

こうした情報を確認しながら、申込者に返済能力があるかどうか判断します。

ただし、他社で借り入れしていると必ず審査に落ちてしまうわけではありません。

実際に、オリックス銀行カードローンを借り換え目的で利用している人もいます。

過去に滞納があるにもかかわらず、審査に通るケースもあります。

色々なチェック項目を考慮して審査結果が出るため、まずは審査を受けてみましょう。

オリックス銀行カードローンに用いられる信用情報は、自分でも確認できます。

基本的に過去に返済や支払いを延滞したことや裁判を行ったことがある人は、その履歴が信用情報機関に残っている可能性があります。

審査が不安な人は、事前に自分の情報を確認しておきましょう。

個人の信用情報を確認するには、オリックス銀行が加盟している信用情報機関に問い合わせ、「情報開示の請求」をしましょう。

信用情報機関によって1回の請求に500~1,000円の手数料がかかります。

信用情報機関は主に3種類ありますが、オリックス銀行は以下すべての信用情報機関の情報を参考としています。

オリックス銀行が加盟している信用情報機関は以下となります。

- CIC(株式会社シーアイシー)

- JICC(日本信用情報機構)

- KSC(全国銀行個人信用情報センター)

参照元:個人情報の取扱いに関する規定

基本的にどの機関から取り寄せても、記載されている情報は大きく変わりません。

しいて言えばKSC(全国銀行個人信用情報センター)は、債務整理した履歴の残る期間がほかの信用情報機関よりも長い点が特徴です。

そのためKSC(全国銀行個人信用情報センター)から信用情報を取り寄せておけば、より長期にわたる自分の記録が閲覧できます。

仮審査に落ちないためのコツは、以下のとおりです。

- 収入のない専業主婦や無職の人は申し込みを控える

- 一度に複数のカードローンに申し込まない

- 申込内容には不備がないようによく確認する

- 他社からの借り入れはできるだけ返済しておく

- 他社への返済ですでに延滞している場合はすぐに返済する

自分で収入を得ていない人は申し込みの対象外となるため、ほかのカードローンを選びましょう。

信用情報ではいつどのような金融商品に申し込んだかが分かります。

つまり一度に複数のカードローンに申し込むと、その情報を見た銀行側は「こんなに何社からも借り入れをして返済できるのだろうか。」と慎重に審査を進めることになります。

カードローンは1社ずつ申し込み、落ちたらほかの商品に申し込むようにしましょう。

ほかにも、虚偽申告だと思われないように申込内容に不備がないかよく確認するのも大切です。

他社への借り入れや延滞がある場合は、できるだけ返済を進めておくことで返済能力の証明につながります。

このように、色々な形で自分の返済能力をPRしましょう。

本審査にかかる時間は最短即日

本審査は本人確認書類を提出してから、最短即日で完了します*。

※審査期間の混雑状況によっては数日かかる場合もあります。

本審査が行われる時点ではすでに在籍確認や契約内容の同意が済んでおり、ローンカードが発送されています。

しかし本審査で落ちることもあり得るため、完全に安心はできません。

本審査で落ちた場合、届いたローンカードは破棄しましょう。

保証会社による信用情報の審査は仮審査で完了しているため、ここでは銀行側の最終チェックや警視庁のデータベース照会が行われていると考えられます。

オリックス銀行カードローンでは保証会社と銀行による審査、そして警視庁のデータベースを用いた情報照会の3段階で行われます。

仮審査ではまず保証会社による審査が行われますが、その後どの審査で銀行と警視庁の情報照会が行われるのかは公表されていません。

審査に警視庁のデータベース照合が組み込まれているのは、銀行カードローンならではの特徴です。

警視庁のデータベース照合は、消費者金融のカードローンにはありません*。

※警視庁のデータベース照合が義務化されたのは平成30年1月のことです。

一般社団法人全国銀行協会は反社会的勢力との関係を断ち切るため、以下の対応を表明しました。

(1)警察庁の暴力団情報データベースへの接続は、預金保険機構を介して実施する。

(2)対象取引は、新規の個人向け融資等とする。

(3)対象者は、個人の融資申込者等とする

つまり銀行は新規にローンを申し込んだ人に対して、必ず暴力団関係者でないかどうかを審査する必要があるということです。

この対応は暴力団に資金が流れないことを目的としていますので、暴力団とのつながりがない人であれば警視庁のデータベース照合審査は問題なく通過できます。

保険と一体化したプラン「Bright」 | ガンと診断されたら借入残高が0円になる

オリックス銀行カードローンは、申込時にガン保障特約付きプラン「Bright」を選択できます。

Brightは申込者が死亡または高度障害、ガンと診断された時点の借入金を保険料として借入残高に充当し、残高を清算できるプランです。

たとえばガンと診断された日に50万円の借入残高があった場合、保険金は50万円です。

死亡した日に50万円の借入残高があった場合も、保険金は50万円です。

保険金は借入残高と相殺されるため、返済負担がなくなります*。

※診断日から保険料の清算までに追加借入した場合、その分の返済は必要です。

万が一のときに借入金を帳消しにできるため、心強いサービスといえます。

申込者の保険料負担は0円

Brightはガン保障が付いていますが、保険料は一切かかりません。

つまり自己負担金0円で加入できる保険商品です。

保険料はオリックス銀行が保険会社に対して支払っており、保険金を請求した際はそこから支払われる仕組みです。

保険料のほか、手数料や年会費なども一切かかりません。

保険金が下りる条件 | ガン診断・高度障害・死亡

Brightの保険金が下りる条件は、主に以下のとおりです。

- 保険期間中に契約者が死亡したとき

- 保険期間中に所定の高度障害状態になったとき

- 契約開始から90日後以降、ガンの診断がおりたとき

ただし高度障害やガンといっても、色々な症状や病名があります。

保険金がおりるかどうかは状況により異なるため、保険の対象となる可能性がある場合はまずオリックス銀行へ問い合わせましょう。

Brightを利用している場合も、オリックス銀行が窓口となるため自ら保険会社とやり取りする必要はありません。

保険金は借入残高に準じる

保険金は算定基準日の借入残高に準じ、算定基準日は基本的に以下のとおりです。

| 状況 | 保険金算定基準日* |

|---|---|

| 契約者が死亡した場合 | 死亡日 |

| 契約者が高度障害状態になった場合 | 高度障害の診断日 |

| 契約者がガンの診断を受けた場合 | ガンの診断日 |

たとえば契約者が死亡した場合、保険金は契約者の死亡した日の借入残高となります。

死亡日時点で50万円の借入残高がある場合、保険金も50万円で返済に充当されます。

Brightの申込条件 | 4つの告知事項に該当する

Brightは、以下の告知事項すべてに該当することが申込条件となります。

- 現在、入院中ではない

- 生まれてから今まで、「悪性新生物(がん・肉腫・悪性リンパ腫・白血病を含む)」と診断されたことがない

- 告知日より過去1年以内に、病気またはケガで2週間以上にわたって、医師の診察・検査・治療・投薬を受けたことがない*。

- 告知日より過去1年以内に健康診断や人間ドックを受けて、①要再検査 ②要精密検査 ③要受診 ④要治療 ⑤要医療に該当する指摘をされたことはありません*。

※風邪・インフルエンザ・花粉症・アトピー性皮膚炎・虫歯の治療・予防接種の受診を除きます。

※再検査・精密検査や受診の結果「異常なし」と診断された場合、指摘されたことにはなりません。過去1年以内に健康診断や人間ドックを受けていない場合も同様です。

参照元:被保険者のしおり

上記すべての項目に該当する人であれば、Brightへ申し込めます。

告知事項に該当するかどうかは、すべて自己申告です。

別途証明書類の提出はなく、申込フォームで告知事項を確認し「すべてに該当します」という項目にチェックを入れればBrightへ申し込めます。

このようにBrightへの申し込みは簡単ですが、申込時点の告知事項の申告がうそだった場合保険金は支払われません。

保険会社は保険金を申請された際、申込者が保険金の受取対象となるか判断するため、個人情報を調べます。

この際、告知事項に虚偽の内容があった場合は、保険金は受け取れなくなります。

Brightの契約も解除となるため、告知事項に該当しない人は通常のオリックス銀行カードローンに申し込みましょう。

申込手順や審査時間は変わらない

brightを申し込む際は通常プランの入力事項に加え、告知事項に該当するかどうかをチェックする項目があります。

それ以外の申込手順や借り入れまでのステップは通常プランと同様で、審査時間も長くなるわけではありません。

保険金が下りたあとは借入停止となり解約

Brightでは保険金の請求をした時点で追加借入ができなくなり、保険金で残高が清算されて解約となります。

保険金の算定基準となる日*から保険金の請求までに追加借入した場合は、保険金と借入残高の差額を返済して解約となります。

※ガンの診断日や死亡日、高度障害状態の診断日など

Brightのデメリットは主に、保険金の請求後は借り入れできなくなる点のみです。

そのほかの条件は通常のオリックス銀行カードローンと変わりません。

自己負担額がないのはもちろん、金利や借入限度額も通常のプランと同様に利用できます。

むしろ万が一のときに借入残高を帳消しにできるため、メリットのほうが大きいといえます。

長期的な利用を計画している人は、将来の備えとしてBrightへ加入しておいて損はありません。

オリックス銀行カードローンの返済方法と返済シミュレーション

オリックス銀行に限らず、カードローンに申し込む際は無理なく返済できるか事前にチェックしましょう。

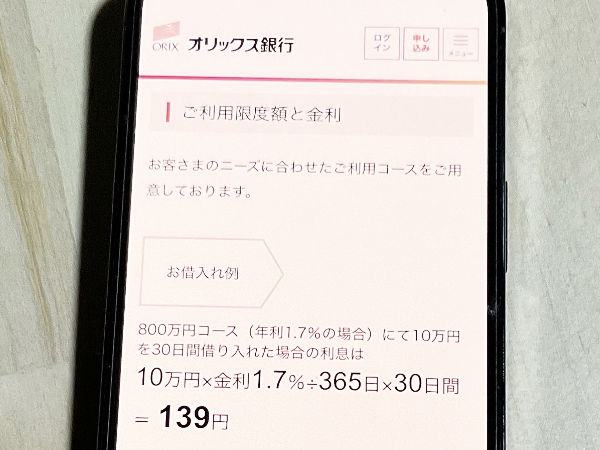

オリックス銀行カードローンの利用限度額と金利

オリックス銀行カードローンは、利用限度額に応じて金利が設定されています。

| コース | 利用限度額 | 引き下げ後の金利(実質年率) |

|---|---|---|

| 800万円コース | 700万円超800万円以下 | 年1.7~4.8% |

| 700万円コース | 600万円超700万円以下 | 年3.5~5.8% |

| 600万円コース | 500万円超700万円以下 | 年3.5~5.8% |

| 500万円コース | 400万円超500万円以下 | 年4.5~8.8% |

| 400万円コース | 300万円超400万円以下 | 年4.5~8.8% |

| 300万円コース | 200万円超300万円以下 | 年5.0~12.8% |

| 200万円コース | 150万円超200万円以下 | 年5.0~12.8% |

| 150万円コース | 100万円超150万円以下 | 年6.0~14.8% |

| 100万円コース | 100万円 | 年6.0~14.8% |

| 100万円未満コース | 10万円以上100万円未満 | 年12.0~17.8% |

このようにオリックス銀行カードローンにはコースが10種類あり、利用限度額に応じて金利が設定されています。

利用限度額が高くなるほど金利が低くなるため、利息を抑えたい人は申込時に利用限度額の高いコースを選びましょう。

たとえば同じ150万円を借り入れるにしても、200万円コースの場合下限金利が年5.0%で、150万円コースで借り入れると下限金利は年6.0%となります。

このように利用限度額(コース)によって適用される金利が異なるため、金利を抑えるには申込時に高めの利用限度額を設定しておきましょう。

利用限度額に余裕があれば冠婚葬祭や病気など、万が一急にお金が必要になったときも安心です。

ただし、利用限度額をあえて高く設定すると以下のデメリットもあります。

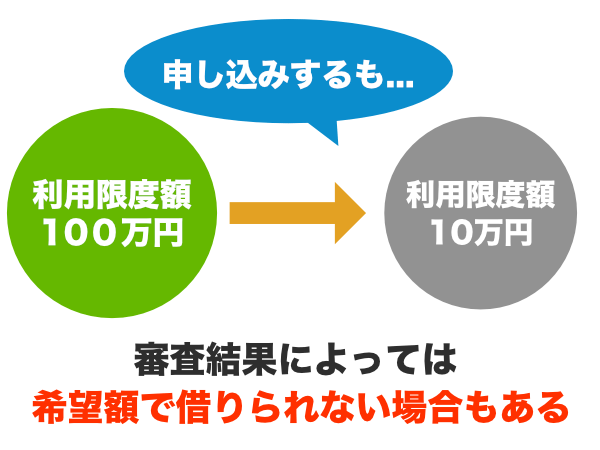

特に審査において、希望する利用限度額が通るとは限りません。

たとえば100万円コースで申し込んだにもかかわらず、10万円未満コースしか契約できない場合もあります。

この場合は、10万円未満コースの金利が適用されます。

オリックス銀行カードローンの最低返済額

オリックス銀行カードローンの最低返済額は、借入残高によって決まります。

| 借入残高 | 最低返済額 |

|---|---|

| 10万円以下 | 3,000円 |

| 10万円超30万円以下 | 6,000円 |

| 30万円超50万円以下 | 9,000円 |

| 50万円超100万円以下 | 1万5,000円 |

| 100万円超150万円以下 | 2万円 |

| 150万円超200万円以下 | 2万5,000円 |

| 200万円超250万円以下 | 3万円 |

| 250万円超300万円以下 | 3万5,000円 |

| 300万円超400万円以下 | 4万円 |

| 400万円超500万円以下 | 5万円 |

| 500万円超600万円以下 | 6万円 |

| 600万円超 | 7万円 |

たとえば借入残高が100万円だった場合、毎月の最低返済額は1万5,000円となります。

その後返済が進み、借入残高が50万円になった場合は最低返済額が9,000円に。

借入残高が30万円になった場合は最低返済額が6,000円へと減っていきます。

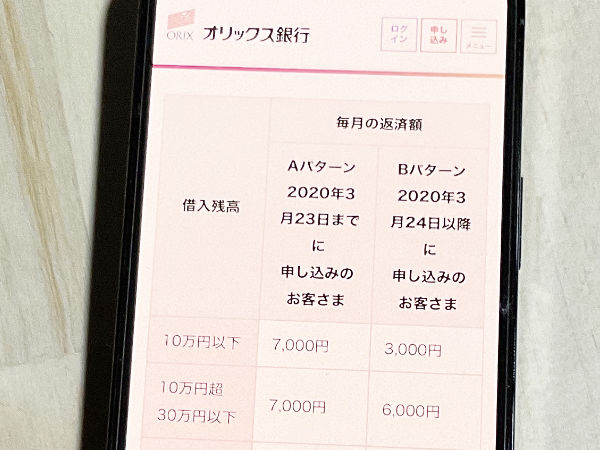

2020年3月25日以前に申し込んだ人については、先に紹介した金額よりも毎月返済する額が多く設定されています。

その分、返済が早く終わるメリットはありますが、毎月の負担を減らしたい人は会員専用サイト「メンバーズナビ」から返済パターンを「Bパターン」に変更しましょう。

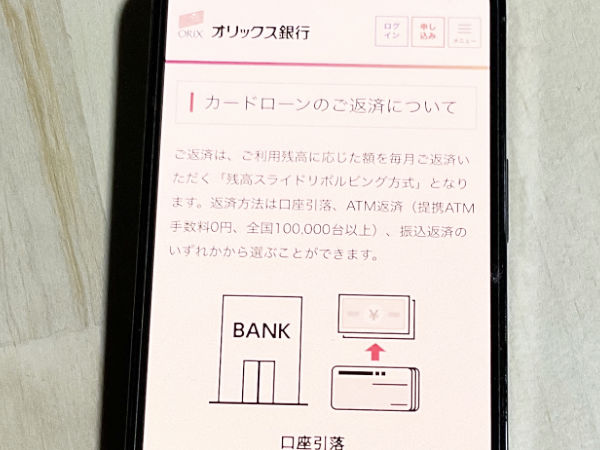

オリックス銀行カードローンの返済方式は「残高スライドリボルビング方式」

オリックス銀行カードローンの返済方式は、「残高スライドリボルビング方式」です。

残高スライドリボルビング方式とは、借り入れた直後の残高から毎月の返済額が算出される返済方法のこと。

返済額は追加借入しない限り毎月一定で、返済が進むにつれて最低返済額が減っていくため、計画的に無理なく返済できます。

参照元:借入時残高スライドリボルビング方式 | UFJニコス

借り入れする前にシミュレーションサイトを活用

オリックス銀行カードローンの公式サイトには、事前に返済計画をシミュレーションできる機能が備わっています。

金利と借入額を入力すると、利息の総額や返済総額が計算できる便利な機能です。

申込前にシミュレーションしても良し、仮審査が終わって金利を伝えられてからシミュレーションすればより詳細な借入条件が把握できます。

借入残高に対応した最低返済額をチェックする方法もありますが、シミュレーションサイトを使うことで利息を合計いくら払うのか把握できます。

返済に追われて生活が圧迫されないためにも、まずは下記の返済シミュレーションをお使いください。

申込前にシミュレーションする場合は、申し込みたい利用限度額の上限金利で計算しておくと安心です。

年12.0%の金利で50万円を借り入れした場合の返済計画

年12.0%の金利で50万円を借り入れした場合、返済計画がどうなるかシミュレーションしてみましょう。

オリックス銀行カードローンの返済シミュレーションを使うと、返済計画は以下のとおりです。

| 返済回数 | 133回(11年1ヶ月) |

| 返済総額 | 69万6,022円 |

| 利息総額 | 29万6,022円 |

50万円を借り入れた場合、当初の最低返済額は月9,000円です。

返済が進むにつれて6,000円、3,000円と減ってゆき、最終的には133回目の返済で完済となります*。

※繰上返済すればより早い段階で完済でき、利息総額も抑えられます。

年6.0%の金利で100万円を借り入れした場合の返済計画

年6.0%の金利で100万円を借り入れした場合、返済計画がどうなるかシミュレーションしてみましょう。

オリックス銀行カードローンの返済シミュレーションを使うと、返済計画は以下のとおりです。

| 返済回数 | 150回(12年6ヶ月) |

| 返済総額 | 127万8,942円 |

| 利息総額 | 27万8,942円 |

100万円を借り入れた場合、当初の最低返済額は月1万5,000円です。

返済が進むにつれて9,000円、6,000円と減って行き、最終的には150回目の返済で完済となります*。

※繰上返済すればより早い段階で完済でき、利息総額も抑えられます。

オリックス銀行カードローンの申込手順 | Webから24時間申込可能

オリックス銀行カードローンの申込手順は、以下のとおりです。

- Webから申し込み

- 仮審査開始

- 在籍確認・審査結果通知

- 必要書類の提出

- 最終審査

- ローンカードを受け取り、借入開始

申し込みから借り入れできるようになるまでは最短4営業日、長ければ2週間ほどかかります。

ではそれぞれのステップについて詳しく見ていきましょう。

参照元:申し込みの流れ

1.Webから申し込み | 電話や窓口からの申し込みは不可

オリックス銀行カードローンの申し込みは、Webからのみとなっています。

一時は銀行窓口のタブレットでも申し込みが可能でしたが、現在はWeb限定です。

Webからの申し込みは24時間365日いつでもできるため、都合の良い時間に申し込みましょう*。

※申込後の仮審査は平日9時から18時の間に行われます。

以下の流れで、申し込みを進めます。

- 各種規定や約款への同意・申込商品の選択

- 個人情報を入力

- 勤務先の情報を入力

- 申込内容を入力

- 入力内容を確認

- 申込完了

申込時には、以下の入力事項が求められます。

| 入力内容 | 記入事項 |

|---|---|

| 個人情報について | ・氏名(フリガナ)・生年月日・性別・家族構成 ・自宅郵便番号・自宅住所・電話番号(携帯または固定電話) ・メールアドレス(携帯またはパソコン)・現在の居住形態・家賃・住宅ローンの返済額 |

| 勤務先について | ・勤務先名*・所属部署・勤務先郵便番号・勤務先住所 ・勤務先電話番号*・資本金・業種・勤務先の種類・勤務先従業員数 ・職業・収入形態・役職・職種・税込年収・出向(派遣)の有無 |

| 申込内容について | ・希望する利用限度額・利用目的・利用中のローン* ・カード暗証番号・郵送物の送付先(自宅または勤務先)* ・希望連絡先(携帯・固定電話・勤務先)・登録する口座情報・返済方法 |

※固定電話のみ入力可能です。

※住宅ローン、オートローンは除きます。

※勤務先を選択した場合でもローンカードと契約書類の郵送は自宅となります。

一見、入力項目が多いように見えますが、選択式の項目が多いため10分ほどあれば申し込みは完了します。

選択肢に該当がない場合は、「その他」を選択しましょう。

申し込みが完了すると、受付完了のメールが届きます。

申し込みの受付完了メールが届かない場合、以下の原因が考えられます。

- 申込時のメールアドレスの入力が間違っている

- ドメイン指定受信の設定をしている

- メールが迷惑メールフォルダやごみ箱に振り分けられている など

まずはメールが迷惑メールフォルダやごみ箱に振り分けられていないか確認しましょう。

メールが見つからない場合は、以下のメールアドレスからのメールが受信できるか、設定を確認しましょう。

| ドメイン | bank.orix.jp |

| メールアドレス | card.desk_mail@bank.orix.jp |

特にドメイン指定受信が設定されていた場合は、コールセンターへ連絡のうえ受付完了メールを再送してもらいましょう。

迷惑メールフォルダにメールがなく、ドメイン指定受信の設定もしていない場合は申込時に入力したメールアドレスが間違っている可能性があります。

この場合も正しいメールアドレスへ変更する必要があるため、コールセンターへ電話しましょう。

| 電話番号 | 0120-890-693 |

| 受付時間 | 9:00~18:00 土日祝および12/31~1/3を除く |

2.仮審査開始 | 申込情報や信用情報機関のデータなどを参照

申し込みが完了すると、仮審査が行われます。

仮審査では申し込んだ内容や信用情報機関のデータなどから、申込者の返済能力が審査されます。

仮審査にかかる日数は2~3営業日ですが、土日を挟む場合や審査機関が混雑している場合は1週間ほどかかるケースもあります。

審査機関は平日9時から18時が営業時間となるため、それ以外の時間に審査が進むことはありません。

3.在籍確認は必須 | 在籍確認後に本人へ審査結果を連絡

オリックス銀行カードローンの在籍確認は必須です。

確実に、勤務先へ電話がかかってくることを把握しておきましょう。

ただし、在籍確認の電話でオリックス銀行を名乗ることはありません。

スタッフの個人名で電話がかかってくるため、在籍確認で会社にカードローンの利用がバレる可能性は低いと考えられます。

在籍確認の方法は、審査結果によって異なります。

たとえば申込者がその会社に勤めていることが分かるだけで良い場合もあれば、申込者本人が直接電話に出るまで在籍確認が終わらない場合もあります。

申込者本人の電話応答が必要で、なおかつ申込者が不在だった場合は基本的に本人が出るまで在籍確認の電話がかかってきます。

出社していない場合の在籍確認は審査結果によって、以下2パターンあります。

| 審査結果 | 在籍確認の方法 |

|---|---|

| 本人の電話応答は不要と判断された場合 | 申込者が会社に在籍している事実が確認できれば完了 |

| 本人の電話応答が必要と判断された場合 | 申込者の出社日に再度在籍確認を実施 |

もし本人の電話応答が不要であれば、会社に出社しているほかの人が出て「○○(申込者)は本日出社しておりません」といった対応をすれば、在籍確認は完了となります。

一方で本人の電話応答が必要だと判断された場合は、オリックス銀行側が申込者の勤務状況を聞き取ります*。

※聞き取りの際も、電話口でオリックス銀行を名乗ることはありません。

そして後日、出社日を狙って再度在籍確認の電話をかけます。

出社する日がない(フルリモートや長期休暇中など)場合は、審査部門内で協議のうえ、対応を決定します。

たとえば申込者の自宅や携帯に電話をかけて在籍確認を完了する場合もあれば、本人の電話応答ができない以上審査を進められないと判断される場合もあります。

以下の人は、自宅の固定電話に在籍確認の電話がかかってきます。

自宅の固定電話で、在籍確認が必要な人は以下となります。

- 自営業やフリーランスなど自宅が職場の人

- 収入が不労所得のみの人

- すでに会社を退職している人

この場合、固定電話がないと在籍確認ができず、契約もできません。

会社に勤めていない場合、携帯だけでは契約できないためあらかじめ把握しておきましょう。

在籍確認の電話は、不正ができないようあくまで抜き打ちで行われます。

基本的にはオリックス銀行の営業時間である平日9時から18時の間に電話がかかってきますが、それ以上の情報はありません*。

※審査結果が出てから在籍確認の日時について問い合わせても教えてもらえません。

そのため在籍確認の際に申込者が不在でも、「ではまた〇時頃電話します」とは言いません。

会社から申込者が電話を折り返しても在籍確認にはならないため、オリックス銀行側のタイミングで在籍確認が行われます。

在籍確認が完了すると、以下のとおり仮審査の結果が電話で通知されます*。

- 審査に通った事実

- 申込者に適用される金利・利用限度額

- オリックス銀行カードローンの利用規約

- 注意事項 など

上記の内容に同意すると、ローンカードが発行されます。

もし電話に出られなかった場合は、折り返し連絡しましょう。

時間を空けて、オリックス銀行から再度連絡が来る場合もあります。

審査に落ちた場合は、基本的にメールで通知が届きます。

電話の着信だけでなく、メールも随時チェックしておきましょう。

メールでは審査結果だけが通知され、なぜ落ちたのかといった理由については一切教えられません。

4.ローンカード発行 | 簡易書留で自宅へ郵送

仮審査結果の電話に同意したら、翌営業日にローンカードが自宅へ発送されます*。

※申込時に書類の送付先を「勤務先」としていても、ローンカードは自宅に届きます。

ローンカードは転送不要の簡易書留で届くため、対面での受け取りが必要です。

仮審査結果の電話から1~2日後には、郵便が来ると把握しておきましょう。

不在の場合は郵便局員が持ち帰り、再配達となります。

ローンカードは本人確認書類や本審査の前に発行されるため、本審査が完了する前に自宅に届く可能性もあります。

審査が完了し次第すぐに借り入れしたい人にとっては、便利なシステムです。

万が一本審査に落ちた場合、届いたローンカードは破棄しましょう。

5.必要書類の提出 | 運転免許証や健康保険証などの本人確認書類

ローンカードの到着を待つ間、必要書類の提出が求められます。

必要書類については仮審査の結果を連絡する電話で詳しく案内があります。

書類を提出するといってもメールに添付されたURLを開いて画像をアップロードするだけのため、書類のコピーを取ったり封筒を用意したりする必要はありません*。

※アップロードできない場合は郵送かFAXでの提出も可能です。

オリックス銀行カードローンの申し込みに必要な書類は、申込時に入力した氏名と住所、生年月日の3点が確認できる必要があります。

具体的に、利用できる本人確認書類は以下のとおりです。

| 本人確認書類 | 備考 |

|---|---|

| 運転免許証 | ・表面の提出は必須 ・変更事項(住所変更や氏名変更)の記載がある場合は、表裏の両面の提出が必要 ・有効期限・公安委員会名称・公安印も確認できるように提出する |

| 健康保険証 | ・氏名、住所、生年月日が記載されているすべての券面を提出する ・裏面に住所の記載がある場合は、表裏両面の提出が必要 ・通院歴の記載(家族分も含め)、保険者番号、被保険者等記号・番号は塗りつぶしたうえで提出する |

| 個人番号カード | ・表面のみ提出する ・マイナンバー(個人番号)が記載された裏面は提出不要 |

| パスポート | ・顔写真のページと所持人記入欄(住所の記載)のページは必ず提出する ・有効期限の切れているものは無効 |

| 在留カード | ・氏名、住所、生年月日が記載されているすべての券面を提出する ・裏面に住所の記載がある場合は、表裏両面を提出する |

| 特別永住者証明書 | ・氏名、住所、生年月日が記載されているすべての券面を提出する ・裏面に住所の記載がある場合は、表裏両面を提出する |

上記の備考を確認したうえで、いずれかの書類を提出しましょう。

参照元:お申込時に必要な書類

利用限度額が50万円以上の場合、所得証明書類が必要となります*。

※利用限度額が50万円未満でも審査結果によっては提出を求められる場合があります。

所得証明書類についても電話で案内がありますが、利用できる書類は以下のとおりです。

| 所得証明書類 | 備考 |

|---|---|

| 給与明細 | ・直近2ヶ月分 ・申込時に勤務先として入力した会社から発行されたもの |

| 源泉徴収票 | ・直近で発行されたもの※数年前のものは原則として不可 |

| 確定申告書 | ・税務署の受領印のあるもの ・e-tax利用の場合は申告書の写しと受信通知を提出する |

| 納税証明書 | ・税務署の受領印のあるもの |

上記の書類は勤務先や税務署から取得できます。

しかしどうしても用意できない場合は、住民税決定通知書や課税証明書などでも所得照明が可能です。

上記書類が手に入らない場合は、コールセンターへ連絡してどのような書類が必要か、問い合わせましょう。

| 電話番号 | 0120-890-693 |

| 受付時間 | 9:00~18:00 土日祝および12/31~1/3を除く |

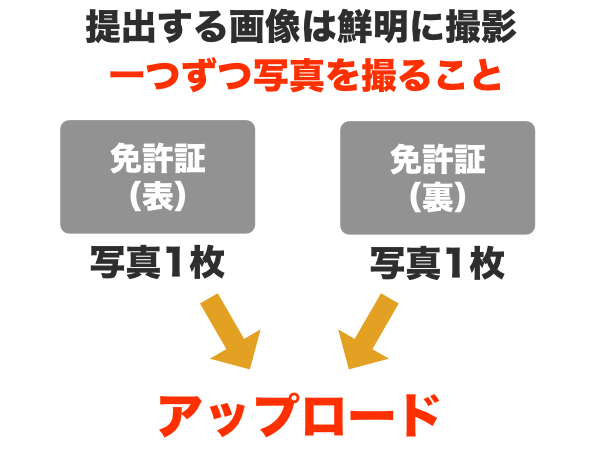

本人確認書類や所得証明書は基本的に画像ファイルとして、専用のサイトにアップロードして提出します。

データで提出する必要があるため、プリンターでスキャンするかスマホで写真を撮るかして、画像データを準備しましょう。

パソコンでスキャンする場合は、1つの書類で1つのファイルにまとめます。

たとえば運転免許証の裏表を提出する場合は、表面と裏面でそれぞれ1つの画像を用意しましょう。

スマホで写真を撮る場合は、書類の文字がくっきりと見えるようにピントを合わせて撮影します。

以下のような場合は本審査に使えず、再提出を求められる場合があります。

- ピントが合っておらず、情報が鮮明に見えない

- 情報が見切れている

- 画面に対して書類の写真が小さすぎる(カメラを引きすぎている)

- フラッシュや光の反射、手の影で情報が見えない など

できるだけ明るい所で、書類が画面いっぱいに映るよう工夫しましょう。

書類の準備ができたらメールのリンクを開いて、画像をアップロードしましょう。

アップロードの手順は以下のとおりです。

- オリックス銀行カードローンからのメールを開く

- メール本文に添付されたURLをタップし、アップロード専用のサイトを開く

- 画面中ほどにある「①画像選択」ボタンをタップし画像を選択する

- 表示された添付ファイル情報を確認のうえ、「②アップロード」ボタンをタップ

- 追加してファイルをアップロードする場合は、3~4の手順を繰り返す

- 添付画像を間違えた場合は、画像ファイル名の横にある「削除」をタップ

- すべてのファイルをアップロード後に「完了する」ボタンをタップ

アップロードできない場合は郵送かFAXでの提出も可能で、さらに書類を郵送か、FAXで提出する方法もあります。

下記コールセンターに連絡し、郵送先やFAXの送り先を問い合わせましょう。

| 電話番号 | 0120-890-693 |

| 受付時間 | 9:00~18:00 土日祝および12/31~1/3を除く |

6.本審査 | 結果はメールと書面で通知

本人確認書類や収入証明書の提出が済むと、提出書類を元に本審査が行われます。

すでに金利や利用限度額が決まっており、カードも発送されている段階ですが、本審査で落ちるケースも少なくありません。

本審査は、仮審査とはまったく別の審査です。

どういった審査が行われるかは公開されていないものの、本人確認書類と申込内容に相違がないかどうかもチェック項目に含まれています。

つまり仮に申込時点で虚偽の情報を入力した場合、本審査で落ちる可能性があります。

さらに銀行カードローンの審査では警視庁でのデータベース照会が義務付けられているため、本人確認書類から暴力団関係者であると判断された場合も本審査で落ちる可能性が高いです。

本人確認書類がアップロードされてから本審査は早ければ即日、長いと2営業日ほどで完了します。

本審査の結果は、メールと書面で届きます。

メールは「ご契約の通知」というタイトルで届くため、見逃さないようにしましょう。

契約書類は自宅に郵送で届き、中身はお手続き完了のご案内や口座利用仮パスワード、ご利用ガイドなど。

法律上、取引確認のために必要な郵便物のため受け取りは拒否できません。

郵送先の希望を勤務地にしていても契約書類は自宅に届くため、事前に把握しておきましょう。

契約書類は普通郵便で送られるため、対面で受け取る必要はありません。

参照元:〔カードローン〕送られてくる郵送物を教えてください。

借入前の準備 | メンバーズナビへログイン ・口座登録

オリックス銀行カードローンを利用するには、会員サイト「メンバーズナビ」へログインする必要があります。

メンバーズナビは借り入れや返済の手続き、各種設定の変更や残高照会などができるサイトです。

初回ログイン時はローンカードに記載の番号と、郵送で届く「お手続き完了のご案内」に記載のあるパスワードでログインしましょう。

ナンバーズナビに初回ログインすると、任意のログインIDとパスワードを設定できます。

一度IDとパスワードを設定しておけば、ログインのたびにカード番号や「お手続き完了のご案内」を確認する必要もありません。

それぞれの設定手順は、以下のとおりです。

- メンバーズナビにログイン

- メニューから「各種変更手続き」をタップ

- 「ログインID変更」をタップ

- 任意のログインIDを入力し、設定完了

ログインIDを設定してからも、カード番号によるログインは可能です。

IDが分からなくなった場合はカード番号を使ってメンバーズナビにログインし、上記の手順でIDを再設定しましょう。

参照元:〔カードローン〕メンバーズナビのログインIDを忘れたのですが、どうすればいいですか?

- メンバーズナビにログイン

- メニューから「パスワード」をタップ

- 「お手続き完了のご案内」に記載の初期パスワードを入力

- 新しい任意のパスワードを入力

- 入力内容を確認し、設定完了

登録したパスワードは忘れないようにしましょう。

ログイン時に複数回パスワードを間違えると、ロックがかかりログインできなくなります。

その際は「パスワード初期化依頼画面」にアクセスし、必要事項を入力のうえパスワード再設定メールを受信します。

届いたメールのURLにアクセスすると、パスワードの再設定が可能です。

再設定のメールが受信できない場合や、パスワード初期化について不明点がある場合は下記コールセンターへ問い合わせましょう。

| 電話番号 | 0120-890-693 |

| 受付時間 | 9:00~18:00 土日祝および12/31~1/3を除く |

申込時に口座情報を入力しておらず、借り入れや返済に銀行口座を用いる人は事前に口座を登録しておきましょう*。

※借り入れや返済にATMを利用する場合、口座登録は不要です。

オリックス銀行カードローンでは借り入れに限り、2つの口座を使い分けられます。

返済とは別で借入専用の口座を利用したい人も、事前にメンバーズナビから登録しておきましょう。

- 「メンバーズナビ」へログイン

- メニューから「各種変更手続き」をタップ

- 「登録口座情報変更」をタップ

- 「登録口座情報」画面で現在登録されている口座情報を確認

- 新規登録または変更する場合は「インターネット」もしくは「書類の送付」から希望の方法を選択

- 「インターネット」の場合は「口座振替WEB受付サービスはこちら」をタップ

- 「書類の送付」の場合は「登録口座変更届の送付先」をタップ

- それぞれの画面に従い、登録完了

自分が口座情報を登録したか忘れてしまった人や登録した口座を変更したい人も、上記の手順で確認と変更が可能です。

参照元:ご利用中のお客さま

- 「メンバーズナビ」へログイン

- メニューから「各種変更手続き」をタップ

- 「お振込専用口座情報登録・変更」をタップ

- 「お振込専用口座」を表示画面で現在登録されている口座情報を確認

- 新規登録または変更する場合は、変更したい内容を入力

- 入力内容を確認して登録

振込専用口座の設定は任意であり、必ず登録しなければいけないものではありません。

オリックス銀行カードローンの借入方法 | 2種類から選択可能

オリックス銀行カードローンの借入方法は2種類あります。

| 返済方法 | メリット | デメリット |

|---|---|---|

| 口座振込 | ・1円単位で借り入れできる ・ATMへ足を運ぶ必要がない ・預金として直接振り込まれるため、カードや公共料金の引き落としなどへの利用に最適 ・電話からでも申し込める ・2つの口座から振込先を選べる ・手数料無料 | ・申し込んでから振り込まれるまでにタイムラグがある* ・現金が必要なときは口座から引き出す手間がある |

| ATM | ・コンビニや銀行ATMで手軽に現金をおろせる ・申込作業が不要であるため、思い立ったらすぐに借り入れできる ・深夜も借り入れ可能 ・手数料無料 | ・コンビニや銀行へ足を運ぶ必要がある ・ローンカードが必要 |

上記の借入方法は併用できます。

たとえば現金でお金が必要なときはATM、借入金をカードの引き落としに充てたい場合は口座振込といったように、用途ごとに借り入れ方法を変えられます。

口座振込には事前の口座登録が必要ですが、それ以降は状況に応じて自由に借入方法を選べます。

借入方法を変えるときは、会員サイトで別途設定をする必要もありません。

オリックス銀行カードローンは、ローンカードと契約書類が届くまで借り入れできません。

なぜならローンカードと契約書類がないと、会員サイトにログインするのに必要なカード番号と初期パスワードが分からないからです。

仮に会員サイトからでなく電話で口座振込を依頼する場合も、少なくともローンカードの番号が必要となります。

カード番号なしで、本人確認する方法はありません。

そのため審査が終わったらすぐ借り入れできるのではなく、必要書類が届いてはじめて借り入れできると考えましょう。

申し込みから借り入れできるようになるまでは、土日を挟まず手続きがスムーズにいっても一般的に1週間ほどかかります。

最短4営業日ほどで借り入れできるようになるケースもありますが、1週間はかかると見積もっておきましょう。

土日を挟んだり書類に不備があったりすると、2週間以上かかる場合もあります。

口座振込による借り入れ | オリックス銀行以外の口座も利用可能

口座振込を利用したい場合は、事前に会員サイトから口座を登録して借り入れを申し込みましょう。

口座は申込時に登録しておくと便利です*。

※新規で口座登録する方法や、2つめの振込専用口座を登録する方法は「借入前の準備」の見出しをご覧ください。

- 会員サイト「メンバーズナビ」にログイン

- メニューから「振込融資」をタップ

- 「お借入希望額」を入力

- 「お振込口座」を選択

- 「入力内容確認」をタップ

- 「振込融資を申込む」をタップ

- 選択した振込口座に借入金が振り込まれる

借入金希望額は、1,000円から利用限度額まで設定できます。

参照元:ご利用中のお客さま

電話で口座振込の借り入れを申し込む場合、下記のコールセンターに電話しましょう。

| 電話番号 | 0120-890-699 |

| 受付時間 | 9:00~18:00 土日祝および12/31~1/3を除く |

オペレーターへ氏名やカード番号といった情報を伝え、本人確認が取れたら借入希望額を伝えます。

なんらかの事情でメンバーズナビから申し込めない人や電話で急ぎ連絡したい人などは、電話での借り入れをご活用ください。

PayPay銀行の口座へ振り込む場合は、申し込んですぐに借入金が振り込まれる「即時振り込みサービス」を利用でき、PayPay銀行宛ての振込時間は以下となります。

| 曜日 | 受付時間 | 振込時間 |

|---|---|---|

| 平日 | 0:15~23:50 | 即時 |

| 土・日・祝日 | 0:15~23:50 | 即時 |

毎日23時50分から0時15分まではメンテナンス時間となるものの、それ以外の時間は申し込んでからすぐに借入金が振り込まれます。

参照元:借入方法

PayPay銀行以外の銀行への振込は、最短でも振り込み依頼した当日中です。

PayPay銀行のように「即時」振り込まれるサービスはありません*。

※メンバーズナビだけでなく電話で申し込んだ場合も同様です。

振込の申込受付時間と振込時間は以下のとおりです。

| 曜日 | 受付時間 | 振込時間 |

|---|---|---|

| 平日 | 0:15~8:40 | 即日9:00~10:00 |

| 平日 | 8:40~15:00 | 即日 |

| 平日 | 15:00~23:50 | 翌営業日9:00~10:00 |

| 土・日・祝日 | 0:15~23:50 | 翌営業日9:00~10:00 |

申し込んだその日のうちに借入金が振り込まれるのは、平日8時40分から15時の間となります。

上記の期間内に申し込めば、振込先の金融機関が営業している時間内に借入金が振り込まれます。

それ以外の時間帯に申し込むと翌営業日の扱いとなり、翌営業日9時から10時の間に振り込まれます。

参照元:借入方法

ATMからの借り入れ | 手数料無料でお得

ATMでの借り入れは銀行ATMからキャッシュカードで現金を引き出すのと、大きく手順は変わりません。

操作は利用するATMによって異なるため、画面の指示に従い操作を進めましょう。

このときローンカードの挿入と暗証番号の入力が求められます。

ローンカードを持参し、暗証番号を確認したうえでATMに向かいましょう。

オリックス銀行は全国に10万台以上の提携ATMがあるため、近場ATMを見つけやすい点がメリットです。

それぞれの利用可能時間は以下のとおり、下記の時間以外は借り入れできません。

| 取引 | 曜日 | 利用可能時間 |

|---|---|---|

| 借り入れ・返済 | 平日・土・日・祝 | 0:15~3:00 4:10~23:50 |

| 取引 | 曜日 | 利用可能時間 |

|---|---|---|

| 借り入れ・返済 | 平日・土・日・祝 | 0:15~3:00 4:10~23:50 |

| 取引 | 曜日 | 利用可能時間 |

|---|---|---|

| 借り入れ・返済 | 月 | 7:00~23:45 |

| 借り入れ・返済 | 火~日 | 0:15~3:00 4:10~23:50 |

| 借り入れ・返済 | 祝 | – |

| 取引 | 曜日 | 利用可能時間 |

|---|---|---|

| 借り入れ | 平日 | 7:00~23:00 |

| 借り入れ | 土・日・祝 | 8:00~9:00 |

| 取引 | 曜日 | 利用可能時間 |

|---|---|---|

| 返済 | 平日 | 7:00~19:00 |

| 返済 | 土・日・祝 | 8:00~19:00 |

| 取引 | 曜日 | 利用可能時間 |

|---|---|---|

| 借り入れ・返済 | 平日*・土・日・祝 | 0:15~3:00 4:10~23:40 |

参照元:提携ATM

オリックス銀行カードローンの返済方法 | 3種類から選択可能

オリックス銀行カードローンの返済方法は以下の3種類です。

| 返済方法 | メリット | デメリット |

|---|---|---|

| 口座引落 | ・毎月自動的に返済が実行される(自分で何かする必要がない) ・手数料無料 | ・口座に預金がないと返済できない ・返済している実感が沸かない |

| ATM | ・現金で返済できる ・1,000円から小分けにして返済できる ・コンビニや銀行ATMから簡単に返済できる ・返済している実感が沸く ・手数料無料 | ・ATMまで行く必要がある ・時間帯によっては当日扱いの返済にならない ・返済を忘れるリスクがある |

| 振込返済 | ・現金で返済できる ・金融機関のATMからローンカードを使わずに返済できる ・返済している実感が沸く | ・振込手数料は自己負担 ・時間帯によっては当日扱いの返済にならない ・返済を忘れるリスクがある |

上記の借入方法は併用も可能です。

たとえば普段は口座引落を利用して、臨時返済でATMや振込返済を利用するといった方法があります*。

※普段の返済方法で口座引落を選択している限り、ATMや振り込みで返済しても、毎月の引き落としは行われます。ATMや振り込みはあくまで臨時返済扱いとなります。

口座引落による返済 | 自動で引き落とされるため返済忘れの心配なし

口座引落は自分で決めた返済日に自動で引き落としが実行されるため、手間のかからない返済方法です。

つい返済日を忘れてしまいがちな人でも、メンバーズナビから口座を登録して返済方法を口座引落に設定しておけば毎月自動で引き落としが実行されます。

さらに引き落としには手数料もかかりません。

以下の金融機関は借り入れに使えるものの、口座引落には利用できません。

- 商工中金

- 農林中央金庫

- セブン銀行、ローソン銀行、イオン銀行などのネット系銀行(ただしPayPay銀行・楽天銀行は除く)

- 外資系銀行(※SMBC信託銀行はお引き落としできません。)

- 漁業協同組合

- オリックス銀行

そのため上記の金融機関は借り入れにのみ使える「振込専用口座」として登録しておきましょう。

借り入れにも返済にも使う「登録口座」には、上記以外の口座を設定すると便利です。

参照元:返済方法

口座引落を利用すると、メンバーズナビの借入残高に反映されるまで2~3営業日かかります。

ややタイムラグがあるため、すぐに反映されなくても問題ありません。

自分の口座から返済額が引き落とされていれば、2~3営業日後には借入残高に反映されます。

参照元:〔カードローン〕利用残高や利用可能額などの確認はできますか?

ATMからの返済 | 手数料無料でお得

ATMからの返済は、手数料無料です。

さらに口座引落とは異なり、約定返済期間内であれば1,000円から小分けにして返済できる特長があります。

約定返済期間とは、定期返済に該当する期間のことです。

具体的には返済日の14日前、午前3時から返済日までが約定返済期間として定められています。

| 返済日 | 約定返済期間 |

|---|---|

| 毎月10日 | 返済前月の27日午前3時~翌月10日の24時 |

| 毎月の月末 | 返済月の17日午前3時~月末の24時* |

毎月の返済はこの期間に行わなければならず、それ以外の期間に返済すると臨時返済扱いになります。

参照元:返済方法

約定返済期間中であれば、返済は何回に分けても問題ありません。

ATMからの返済は1,000円単位でできるため、たとえば1万円の返済を約定返済期間中、10回に分けた返済も可能。

ATMからの返済は何度利用しても終日手数料がかからないため、そのときの金銭状況に合わせて返済を進められます。

ATMの中でも三菱UFJ銀行、三井住友銀行および西日本シティ銀行の窓口に併設されたATM*は、1円単位で返済できます。

※一部1円単位で返済できないATMもあります。

端数を返済したい場合は、上記ATMを利用しましょう。

ATMの返済は基本的に、返済から数分でメンバーズナビの借入残高に反映されます。

そのため何回かに分けて返済を進めても、「今月はあといくら払えば良いんだっけ?」と分からなくなる心配もありません。

メンバーズナビで借入残高をチェックし、返済を忘れないようにしましょう。

専用口座への振込返済 | ローンカード不要

ATMではなく、自分の銀行口座から直接振り込んで返済する方法もあります。

ただしこの方法は振込手数料が自己負担となり、振り込みの手間もあるためあまりメリットがありません。

強いて言えばローンカードを使わず銀行のキャッシュカードだけで振り込めるため、カードを紛失したり磁気トラブルでカードが使えなかったりした場合に便利な返済方法です。

振込先の口座は、メンバーズナビから確認できます。

- 会員サイト「メンバーズナビ」にログイン

- メニューから「返済専用口座」を選択

- 返済専用口座が表示される

画面を見ながら振り込みしても良し、紙に控えてATMへ持っていくのも1つの手です。

参照元:ご利用中のお客さま

振込返済にもATM返済と同様、返済日の14日前午前3時から返済日までの約定返済期間があるため、返済期間がいつになるのかは事前に確認しておきましょう。

約定返済期間以外の期間に返済すると、臨時返済扱いになります。

参照元:返済方法

繰上返済や一括返済も可能

オリックス銀行カードローンでは、繰上返済や一括返済も可能です。

余裕のあるときに繰上や一括返済しておくと完済日が繰り上げられる分、支払う利息総額が低く抑えられます。

一括返済するとどれくらい利息が減るのか知りたい人は、ぜひメンバーズナビの「一括返済シミュレーション」をご活用ください。

- 会員サイト「メンバーズナビ」にログイン

- メニューから「一括返済シミュレーション」を選択

- 一括返済予定日を入力し検索をタップ

- 一括返済金額が表示されます

一括返済する場合は、上記の画面で表示された金額を返済しましょう。

繰上返済や一括返済の方法は以下のとおりです。

- 口座引落の額を増額する

- ATMや振込で随時返済する

- 会員サイト「メンバーズナビ」にログイン

- メニューから「増額返済申込」を選択

- 「増額返済金額」を入力

- 「お振込口座」を選択

- 入力内容を確認のうえ「増額返済を申込む」をタップ

- 増額返済の申し込みが完了

増額した金額での返済は、次回返済日から適用されます。

増額返済予定分はメンバーズナビの返済予定表には反映されませんが、返済額には反映されるため問題ありません。

不安な人は引落後3営業日後を目安に、借入残高が返済分減っているかご確認ください。

参照元:ご利用中のお客さま

一度口座引落額を増額すると、次回の返済だけでなくその次の返済以降にも継続して適用されます。

1回分の引き落としだけ増額したい場合は、総額返済が一回分終わったあとに再び金額の設定を戻しましょう。

金額を下げるときの手順は、増額する際と同様です。

ATMや振り込みで随時返済する場合、特に設定の変更は必要ありません。

約定返済期間外に返済すれば、臨時返済扱いとなります。

たとえば返済日が毎月10日だった場合、約定返済期間と臨時返済期間は以下のとおりです。

| 約定返済期間 | 返済前月の27日午前3時から翌月10日の24時まで |

| 臨時返済期間 | 11日から26日まで |

ただし上記期間に返済した場合、一括返済しない限りは毎月の返済日にも通常とおりの返済が必要となります。

通常の返済に充てる金額も考慮しつつ、無理のない範囲で繰上返済を進めましょう。

参照元:返済方法

一括返済する場合は、端数も含めて返済する必要があるため硬貨対応のATMを利用しましょう。

オリックス銀行カードローンの提携ATMの中で、硬貨に対応しているのは以下の金融機関です。

1円単位の返済に対応している提携金融機関*

- 三菱UFJ銀行

- 三井住友銀行

- 西日本シティ銀行

※設定場所によって一部硬貨に対応していない場合があります。

参照元:返済方法

返済方法を確認・変更する方法

自分の選択している返済方法が分からない人や、返済方法を変更したい人は以下の手順をご覧ください。

- 会員サイト「メンバーズナビ」にログイン

- メニューから「各種変更手続き」を選択

- 「返済方法変更」を選択

- 表示された「ご返済方法」を確認

- 希望する返済方法を選択

- 入力内容を確認して登録

ATMや振込返済から口座引落に変更する場合に限り、反映にはタイムラグが生じます。

これはオリックス銀行側で口座を連携させる作業が必要となるためです。

いつから口座引落が反映されるかは、選択した返済日や設定を変更したタイミングによって変わります。

たとえば1日に返済方法をATMから口座引落に変更した場合、返済が毎月10日の人は次回に返済に反映が間に合わない可能性があります。

一方で返済が毎月月末の人は、次回の返済から口座引落が利用できます。

このように直近1回の返済は、以前の方法で行わなければならない可能性もあります。

変更後にはいつの返済から切り替わるか表示されますが、変更手続きの前に切り替えのタイミングを知りたい人はコールセンターに問い合わせて確認しましょう。

| 電話番号 | 0120-890-699 |

| 受付時間 | 9:00~18:00 土日祝および12/31~1/3を除く |

万が一口座引落時に預金が不足したり、ATMや振り込みでの返済を忘れてしまったりした場合、返済の翌日にオリックス銀行から自動音声で電話がかかってきます。

電話番号は以下のとおりです。

| 電話番号 | 03-4588-5101 |

| 営業時間 | 9:30~20:00 土日祝および12/31~1/3を除く |

| 折り返しできる時間 | 9:30~20:30 土日祝および12/31~1/3を除く |

この電話は督促というよりも、リマインドを目的とした電話です。

不審な電話ではないため、無視しないようにしましょう。

自動音声での対応となるため、電話口で怒られることもありません。

電話に出た場合や折り返し電話を掛け直した場合、返済予定日を決定しますので自動音声に従って返済できる日程を入力しましょう。

1回目の電話を無視すると、状況確認のためコールセンタースタッフから直接電話やメールが来ます。

ここでも怒られたり、恫喝されたりすることはないため心配はいりません。

電話やメールにはきちんと対応し、現在の状況を伝えたうえで返済予定日を伝えましょう。

無視を続けると、遅延損害金*を一括請求されたり裁判を起こされたりする可能性があるため、できるだけ早く誠実に対応するのがポイントです。

※返済の遅れに対する損害賠償金です。オリックス銀行カードローンの場合、金利に準じた遅延損害金が返済日翌日から発生します(利息とは別で発生します)。

カードローンにおいて、返済の踏み倒しはできません。

むしろ「返済を放置するほど、遅延損害金の支払いが大きくなるため損をする」と考えましょう。

返済の目途が立たなくてもひとまずコールセンターへ状況を伝え、どうすれば良いか相談してみましょう。

オリックス銀行カードローンの問い合わせ窓口

オリックス銀行カードローンついての不明点は、公式サイトのよくある質問を見ると解決できる場合があります。

よくある質問はカテゴリだけでなくキーワード検索もできるため、困ったことがあった際はぜひご活用ください。

よくある質問で解決できない場合、問い合わせ方法は主に以下の3種類です。

| 問い合わせ方法 | 対応可能時間 | 匿名での質問 |

|---|---|---|

| 自動応答のAIチャットボット | 24時間365日 | 可 |

| スタッフが回答するチャットサポート | 9:00~18:00 土日祝および12/31~1/3を除く | 可 |

| 電話 | 9:00~18:00 土日祝および12/31~1/3を除く 紛失・盗難ダイヤルのみ24時間365日対応 | 問い合わせ内容により可 |

中でも疑問や不明点を早急に解決できるのは電話での問い合わせです。

直接オペレーターと話すのに抵抗のある人や電話できない事情がある人は、スタッフによるチャットサポートの利用がおすすめです。

自動応答のAIチャットボット | 気軽にいつでも質問可能

AIが質問に対して自動応答するシステムは、24時間365日いつでも利用できます。

自動応答のAIチャットボットにアクセスし、質問に該当するカテゴリを選択しましょう。

短い文章での質問も可能であり、メンバーズナビへのログインも必要なく、匿名で質問できるため気軽に利用できます。

ただしAIチャットボットは基本的に公式サイトで公開されている情報以外の質問には応答できません。

「よくある質問」ページを見ても解決できなかった質問内容については、充分な回答が得られない場合もあります。

スタッフが回答するチャットサポート | より詳しい質問にも回答可能

有人のチャットサポートは、平日の9時から18時まで匿名で利用できます。

スタッフがチャットを返してくれるため、AIチャットボットで解決できなかった問い合わせ内容にも対応できる可能性が高いです。

スタッフが回答するチャットサポートは、公式サイトを開いて画面をスクロールすると、下部に青いアイコンでチャットサービスの案内が表示されます。

そこをタップまたはクリックすると、すぐにチャットへつながりオペレーターに質問できます。

チャットサポートはつながりにくい時間帯もなく、受付時間内であればいつでもスムーズに質問できるため、電話がつながりにくい場合も便利です。

チャットが開くとオペレーターから「お問い合わせありがとうございます。担当の○○です」と名乗り、「ご質問を入力ください」とメッセージが届きます。

AIチャットボットではないため、長い文章での質問も問題ありません。

LINEをするのと同じような感覚で、メッセージを打ってから右側にある「送信」ボタンを押すとオペレーターに質問できます。

オペレーターからの回答に、続けて質問しても問題ありません。

オペレーターが回答を入力している際は「入力中」と表示が出るため、待ちましょう。

チャットサービスは3〜4分間、こちらが入力もメッセージの送信もしないままにすると自動的に画面が閉じて終了となります。

ただし唐突に終了するわけではないので安心してください。

会話を続けたい場合は「なるほど」「はい」といった相槌だけでも打っておくと、オペレーターが待ってくれます。

そのあと「ほかに質問はございますか?」と質問されます。

チャットの終了前にはオペレーターから「お客様からのメッセージがないまま一定時間が経過すると、自動的にチャット終了します。」と案内があります。

オペレーターからの返答を読むのに時間がかかる場合は、画面のスクリーンショットや写真を撮っておきましょう。

チャットサービスはいつでも右上の「チャットを終了する」という赤いボタンを押せば終了できます。

電話の問い合わせ窓口 | コールセンタースタッフが丁寧に回答

電話での問い合わせ窓口は、以下の3種類に分かれています。

- 新規申込者用の窓口

- 契約者用の窓口

- カード紛失・盗難など緊急時の問い合わせ窓口

申込検討中の人や申込手続が途中の人は、新規申込者用の窓口へお問い合わせください。

すでに借り入れできる状態の人は契約者用窓口へ。

契約者の中でもカードを紛失、または盗まれたなど緊急の場合は24時間対応の緊急時用窓口へ問い合わせましょう。

緊急時用窓口はカードの紛失、盗難以外の問い合わせも受け付けています。

すべてフリーダイヤルのため、通話料金はかかりません。

それぞれの問い合わせ窓口は、以下のとおりです。

| 電話番号 | 0120-890-693 |

| 受付時間 | 9:00~18:00 土日祝および12/31~1/3を除く |

| 電話番号 | 0120-890-699 |

| 受付時間 | 9:00~18:0 土日祝および12/31~1/3を除く |

| 電話番号 | 0120-899-624 |

| 受付時間 | 24時間365日 |

どの問い合わせ窓口も、曜日や時間を問わずスムーズにつながります。

自動音声で「ただいま電話が大変混み合っております」と案内があっても、多くの場合はその後1分も待たされず電話がつながります。

電話に応じるのは、女性スタッフがほとんどです。

誰に当たっても丁寧な口調で、こちらの問い合わせ内容に対してしっかりと回答があるため、安心して電話できます。

コールセンターがつながりにくいカードローンも多い中、いつでも問い合わせられる体制を整えている点は大きなメリットです。

忙しい人にも便利な折り返し電話予約

オリックス銀行カードローンの「折り返し電話予約」は、オリックス銀行から折り返し電話がかかってくる時間をWeb上で予約できる便利なサービスです。

以下のようなシーンで、ぜひご活用ください。

- オリックス銀行側からの電話に出られず、折り返してもつながらなかった場合

- オリックス銀行側からの電話に出られず、何らかの事情で折り返せなかった場合

- こちらから電話した際、コールセンターが混んでいつながらず諦めた場合 など

折り返し電話予約を活用すれば、コールセンターにかけて電話を待たされることもありません。

折り返し電話予約によるお問い合わせにアクセスし、必要事項を記入すれば簡単に予約できます。

| 予約受付時間 | 24時間・年中無休 |

| 対応可能時間 | 9:00~18:00 土日祝および12/31~1/3を除く |

ただし折り返し電話予約は、匿名ではできません。

以下の情報が必要となるため、あらかじめ確認しておきましょう。

- 氏名(フリガナ)

- 生年月日

- 連絡先電話番号

- 折り返し希望日

- 折り返し希望の時間帯

- 問い合わせ内容

- メールアドレス

もし折り返し電話予約をしたにもかかわらず電話に出られなかった場合、オリックス銀行からは少し間を置いて2回目の電話がかかってきます。

しかしそれ以降オリックス銀行から予約日に電話はかかってこないため、自分から都合の良いタイミングで電話をかけましょう。

電話に何度も出られなかった場合、メールで連絡が来る場合もあります。

参照元:折り返し電話予約

オリックス銀行カードローンで計画的に借り入れしよう

ガン診断保障特約のついた「Bright」は、オリックス銀行カードローンならではのプランです。

普段とおりに借り入れしつつ、万が一のときには債務がなくなるのは大きなメリットの1つ。

保険金もかからないため、保険金がおりたあと解約になること以外はデメリットも少ないといえます。

将来への備えもしておきながら、計画的に借り入れしたい人には最適なローン商品です。

そのうえ24時間体制のコールセンター有人チャットといったサポート体制も手厚く、安心して利用できます。

カードローンへの申し込みを検討している人は、ぜひオリックス銀行カードローンもご検討ください。