クレジットカードは、必要書類を準備してインターネットや店頭で申し込むだけで簡単に作れます。

高校生を除く18歳以上であれば誰でも申し込みが可能で、さらに収入が少ない学生でも利用できます。

しかしクレジットカードのことをよく知らずに申し込むことは、おすすめできません。

なぜなら内容をよく知らずにクレジットカードを発行すると、場合によっては年会費などの無駄な出費が増えたり、クレジットカードを使いたいときに使えなくなったりするからです。

そこで今回はクレジットカードの作り方や、クレジットカードを初めて発行する人が知っておきたい基礎知識について徹底解説します。

さらにクレジットカードを初めて発行する人に、おすすめのクレジットカード17選も併せて解説します。

クレジットカードの作り方について│必要書類を準備して申し込むだけ

クレジットカードの作り方は「必要書類を準備する」「クレジットカードに申し込む」「カードを受け取る」という流れになります。

詳しいクレジットカードの作り方については、以降で解説します。

作り方1:申し込みに必要な必要書類を準備する

まずは「本人確認書類」と「銀行口座」の2つの書類を準備しましょう。

ただし場合によっては収入証明書の提出が必要になったり、高校生を除く未成年は親の同意書が必要な場合もあります。

本人確認書類として認められる書類は、信販会社(クレジットカード会社)によって異なります。

たとえば三井住友カード(NL)を発行する場合、以下の書類のうちいずれか2種類を準備しなければなりません。

- 運転免許証または経歴証明書

- パスポート

- 健康保険証

- 住民票または印鑑登録証明書

- 個人番号(マイナンバー)カード

※上記のうち1種類の本人確認書類しか持っていない人は、公共料金や社会保険料の領収証書、国税および地方税の納税証明書の提出でも可能です。

参照元:三井住友カード公式サイト

概ね上記の書類が本人確認書類として認められるものの、詳細は信販会社(クレジットカード会社)によって異なるため、申し込む前に確認しましょう。

銀行口座は、クレジットカードの利用料金を引き落とすために必要ですが、まったく取引がない銀行口座でも有効です。

銀行口座を持っていない人は、銀行口座を作った上で申し込みましょう。

ただし場合によっては地方銀行などの口座は利用できないため、利用可能な銀行口座について事前に確認しておきましょう。

クレジットカード付帯のキャッシングサービス*の利用を希望する場合、収入証明書の提出を求められることがあります。

クレジットカードを使って銀行ATMなどからお金を借りるサービスのこと

参照元:金融庁-貸金業法Q&A

これは利用者の返済能力を確かめるもので、貸金業法によって定められています。

カード申込時に収入証明書の提出を求められた場合は、源泉徴収票などの収入を証明できる書類を提出しましょう。

たとえば、TカードPrimeを発行するJACCSの場合、以下の書類が収入証明書として認められます。

- 源泉徴収票

- 支払調書

- 給与明細書

- 確定申告書

- 青色申告決算書

- 収支内訳書

- 納税通知書

- 所得証明書

- 年金証書

- 年金通知書

- 納税証明書

成人年齢が引き下げられる2022年4月からは、20歳未満でも親の同意なくクレジットカードを作れます。

20歳未満でも親の同意なくクレジットカードが作れることは、法務省のサイトにも記載されています。

Q3 成年年齢の引き下げによって,18歳で何ができるようになるのですか?

引用元:法務省-民法(成年年齢関係)について

A クレジットカードを作成する(支払能力の審査の結果,クレジットカードの作成ができないことがあります。),といったことができるようになります。

ただしこの対応は信販会社・クレジットカード会社によって異なり、20歳未満の学生は引き続き親の同意を必要とする場合もあります。

20歳未満の学生は引き続き親の同意を必要とする場合がある旨は、日本クレジット協会の公式サイトにも記載されています。

クレジット会社によっては学生のうちは成年になっても親の同意を必要としている場合もある。

引用元:日本クレジット協会-クレジット検定コラム

20歳未満の学生はカードを申し込む際は、親の同意は同意書の提出もしくは親への電話確認で行われることもあることを念頭に置きましょう。

作り方2:クレジットカードへ申し込む

必要書類を準備したあとは、以下いずれかの方法でクレジットカードへ申し込みましょう。

- インターネット

- 郵送

- 店頭

インターネットからの申込方法│多くのクレジットカードがインターネット申し込みに対応している

多くのクレジットカードは、インターネット申し込みに対応しているため、現在の申込方法のインターネット申し込みが主流です。

クレジットカードの中にはインターネットからの申し込みに限り特典受けられるカードもあるため、オンライン入会に抵抗がない人はインターネットから申込みましょう。

信販会社・クレジットカード会社によって申し込み手順や提出書類が異なりますが、おおよそ下記の手順を踏むことでインターネットからの申し込みが完了します。

- STEP1作りたいカードの公式サイトから申し込みボタンをクリックする

まずは作りたいカードの公式サイトから、申し込みボタンをクリックします。

欲しいカードや国際ブランドなどを選択して、申し込み手続きを進めましょう。

- STEP2個人情報を入力する

次に、住所や氏名などの個人情報を入力しましょう。

たとえば、JCB CARD Wの場合、以下の項目を入力する必要があります。

- 名前

- 生年月日

- 性別

- 住所

- 電話番号

- 職業(あてはまるものにチェック)

- 年収

- メールアドレス

- カードの利用目的の選択

- キャッシングサービスの利用枠設定

- 運転免許証の有無

- 勤務先名と電話番号

- 自宅情報

- 家族の情報

- 他社借り入れの金額

- 暗証番号の設定

住所は本人確認書類に記載の住所、もしくは住民票に登録しているものを書きましょう。

一般的に、現住所と本人確認書類に記載されている住所が異なる場合は申し込めません。

その旨はセゾンカードのQ&Aにも記されています。

新規お申し込み時のご住所・ご名義がお持ちの本人確認書類と異なる場合は、本人確認書類のご住所・ご名義の変更が必要です。

引用元:セゾンカードQ&A現住所と本人確認書類に記載されている住所が異なる場合は、まず住所変更をしましょう。

- STEP3銀行口座情報を登録する

個人情報を入力したあとは、銀行口座情報を登録します。

口座番号などに誤りがあると申し込めないため、正確に入力しましょう。

なお、地方銀行などの口座はインターネットで登録できないことがあります。

その旨はJCBの公式サイトにも記されています。

一部インターネットでお支払い口座の設定ができない場合があります。

引用元:JCB公式サイト-お申し込み手続き方法の詳細インターネットで銀行口座を登録できない場合は郵送で銀行口座を登録するか、あるいはインターネット登録に対応している銀行口座を作った上で登録を進めましょう。

- STEP4本人確認書類を提出する

最後に免許証などの本人確認書類を提出しましょう。

本人確認書類は郵送や写真のアップロードで提出するほか、クレジットカードの受け取り時に提出するケースもあります。

中には本人確認書類の提出が不要な場合もあります。

たとえば、JCB CARD Wはインターネットで銀行口座登録を済ませると、本人確認書類の提出の省略が可能です。

インターネットでお支払い口座の設定を行います。その場合本人確認書類等の必要書類の提出は不要となる

引用元:JCB公式サイト-インターネットでお申し込みの流れ本人確認書類の提出方法は信販会社(クレジットカード会社)によって異なるため、指定された方法で提出しましょう。

郵送での申込方法│郵送申込はクレジットカード発行までに時間がかかる

- クレジットカードの入会申込書を入手する。

- 必要事項を記入して返送する。

クレジットカードの入会申込書は、各カード会社の公式WEBサイト(ホームページ)などから取り寄せましょう。

クレジットカードの入会申込書に必要事項を記入して返送すると審査が行われ、審査に通過するとクレジットカードが発行されます。

ただし郵送でのクレジットカード申し込みは、インターネットや店頭申し込みよりもカード発行までに時間がかかります。

たとえば三井住友カードが発行するクレジットカードの受け取りまでにかかる最短日数は、以下のとおりです。

| カード名 | インターネット申し込み | 郵送での申し込み |

|---|---|---|

| 三井住友カード(NL) | 最短10秒* | 入会申込書の送付から2〜3週間 |

※カードの受け取りは約1週間後

郵送申し込みはクレジットカードの入会申込書の取り寄せにも時間がかかることから、クレジットカードを急ぎで発行したい人にはおすすめできません。

そのため早くクレジットカードを発行したい人は、インターネットもしくは店頭でクレジットカードを申し込みましょう。

店頭での申込方法│クレジットカードの店頭申込は即日発行が可能なので急ぎの人におすすめ

店頭でクレジットカードの申し込みをしたい人は、店頭申込に対応しているクレジットカードを選びましょう。

店頭でのクレジットカードの申込方法は、運転免許証などの必要書類を持って対象の店舗に直接出向くだけです。

たとえば下記表の5枚のクレジットカードは店頭での申し込みが可能なので、申し込んだその日のうちにクレジットカードが受け取れます。

クレジットカードの発行を急ぎのたい人は、下記表で記載されている店頭申込で即日発行できるクレジットカードを選びましょう。

| クレジットカード名 | 対応店舗 |

|---|---|

| セゾンパール・アメリカン・エキスプレス・カード | ららぽーと、パルコなどに設置されている全国のセゾンカウンター |

| 三井ショッピングパークカード「セゾン」 | ららぽーとなど |

| ビックカメラSuicaカード | ビックカメラ池袋本店、有楽町店など |

| JRE CARD | エスパル、フェザン、ペリエなど |

| エポスカード | マルイ、モディなどに設置されている全国のエポスカードセンター |

作り方3:カードを受け取る

クレジットカードに申し込んだあとは審査が行われ、審査に通過するとカードが発行されます。

クレジットカードは自宅への郵送あるいは店頭で受け取ることが可能です。

郵送の場合、ポストへの投函ではクレジットカードを受け取れません。

自宅をあけている時間が多い人はクレジットカードの配達日および配達時間について、事前に信販会社・クレジットカード会社に相談することをおすすめします。

クレジットカードを店頭で申し込んだ場合は、申し込んだその日のうちに店頭にてクレジットカードが発行されます。

なるべく早くクレジットカードを利用したい人は、店頭申込に対応しているクレジットカードを発行しましょう。

なお、昨今は多くの信販会社・クレジットカード会社でデジタルカードが発行されています。

デジタルカードは審査が完了したあと専用アプリ(専用サイト)に登録するだけで、すぐに利用可能です。

たとえば、三井住友カード(NL)のデジタルカードの場合、申し込みから最短10秒*で利用できます。

※即時発行ができない場合があります。

待ち時間なくすぐにクレジットカードを利用できるため、急ぎでクレジットカードを使いたい人におすすめです。

クレジットカードの基礎知識│国際ブランドやカードのランクについて

クレジットカードを作るにあたって国際ブランドやカードのランクについて知らずに申し込むと、海外で利用できなかったり審査に通らなかったりします。

そのため、クレジットカードを作る前に、国際ブランドやカードのランクについて理解を深めましょう。

クレジットカードの国際ブランドについて│海外でクレジットカードを使う人はVisaやMastercardがおすすめ

クレジットカードにおける国際ブランドとは、世界中で利用できるクレジットカードのブランドのことを指します。

国際ブランドは数多く存在しますが、代表的なブランドは以下の5つです。

- Visa

- Mastercard

- JCB

- アメリカン・エキスプレス

- Diners Club

たとえばVisaのクレジットカードはVisaの加盟店であれば、どこでも利用できます。

国際ブランドを適当に選ぶとお店によってはクレジットカードを利用できないことがあるため、カード選びの際は国際ブランドも併せて検討しましょう。

海外でクレジットカードを使う人はVisaやMastercardを選択しよう│加盟店舗数は8,000万店以上

海外でクレジットカードを使う人は、世界でもっとも多くの地域で利用できるVisaやMastercardを選択しましょう。

VisaやMastercardの加盟店数は、2021年の時点で8,000万店以上なので、他の国際ブランドよりも加盟店数が多くより多くの地域で利用できると言えます。

| 国際ブランド | 加盟店数 |

|---|---|

| Visa | 約8,000万店 |

| Mastercard | 約8,000万店 |

| JCB | 約3,700万店 |

| アメリカン・エキスプレス | 約6,000万店 |

| Diners Club | 約4,500万店 |

クレジットカードのランクとは?初心者には一般カードがおすすめ

クレジットカードは、主に「一般カード」「ゴールドカード」「プラチナカード」「ブラックカード」と4つのランクがあります。

最もランクが低いのは一般で、次にゴールド、プラチナ、ブラックの順にクレジットカードのランクが上がります。

ゴールド以上のクレジットカードは、「ステータスが高いクレジットカード」や「ステータスカード」などと呼ばれることもあります。

初めてクレジットカードを作る人は一般カードを発行しよう

初めてクレジットカードを発行する人は、一般カードを発行しましょう。

なぜなら一般カードは年会費が無料のクレジットカードが多く、誰でも使いやすいという特徴があります。

多くのクレジットカードは、申込対象年齢は高校生を除く18歳以上となっており、さらに専業主婦や収入が少ない学生でもクレジットカードの申し込みが可能です。

一方でゴールドカードやプラチナカードなどステータスカードを発行すると、高額な年会費がかかります。

さらにクレジットカード申込対象者の年収や年齢に高いハードルが定められていることが多く、中には申し込みに招待状・インビテーションが必要なクレジットカードもあります。

このように、ゴールドカードやプラチナカードのようなステータスカードは、申し込みできる人が限定されているため、初めてクレジットカードを作る人にはおすすめできません。

初めてクレジットカードを作る人は申し込みのハードルが低く、年会費無料が多い一般カードを選びましょう。

カード申し込み後は審査が行われる│審査がある理由や審査に落ちるパターンについて

クレジットカードの申し込み手続きが完了したあとは審査が行われます。

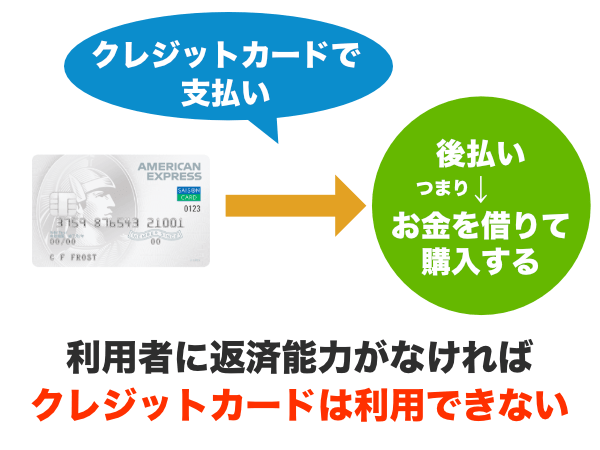

クレジットカードのメイン機能は商品などの購入代金を後払いすること。

利用者は信販会社(クレジットカード会社)から一時的にお金を借りて商品などの購入代金を後払いします。

信販会社(クレジットカード会社)にとってもっとも困ることは、利用者が返済できないことです。

そこで、クレジットカードの発行時には利用者の返済能力を確かめるために審査が行われます。

審査内容は明らかになっていないものの、年収や勤務先情報、他社からの借入額などさまざまな要素から総合的に判断されます。

たとえば他社からの借り入れが多い人や過去に返済を遅延したことがある人は、審査に落ちる可能性があるでしょう。

クレジットカードを発行する際は、審査に落ちる可能性があることを念頭に置いた上で申込みましょう。

在籍確認として信販会社・クレジットカード会社から勤務先に電話連絡が入る場合もあります。

在籍確認は、申し込みの際に入力した勤務先に偽りがないかどうかを確認するために行うものです。

クレジットカードを発行する際には、在籍確認が行われる場合があることも併せて頭に入れておきましょう。

クレジットカードを受け取ったあとにすること│契約内容を確認し裏面に署名しよう

クレジットカードを受け取ったあとは、以下2つのことをしましょう。

- 契約内容を確認する

- カードの裏面に署名をする

クレジットカードを受け取ったあとにする2つのことについて、以下で詳しく説明します。

通常クレジットカードの受け取り時は、契約内容が書かれた書類も受け取ります。

クレジットカードの利用可能枠や引き落とし日、キャッシング枠の有無などが記されているため詳細を確認しましょう。

さらに、契約内容やカードに印字されている氏名や有効期限などに間違いがないかも確認します。

クレジットカードの印字に間違いがあった場合は、信販会社・レジットカード会社に報告しましょう。

契約内容を確認したあとは、クレジットカードの裏面に署名をしましょう。

クレジットカードは裏面に署名がなくても利用できますが、署名がないとカードの不正利用時に補償を受けられない可能性があります。

さらにお店によっては署名がないクレジットカードの利用を断られることがある上に、不正利用されないためにクレジットカードを受け取ったら必ず裏面に署名しましょう。

クレジットカード裏面の署名には書式の決まりがないため、漢字やひらがななどで署名しても問題ありません。

ただしカード払いをしたときに書く伝票の名前は、クレジットカードの裏面に署名した書式と同じ書式で書きましょう。

伝票に書く名前とカードの裏面に署名した名前の書式が異なる場合、同一人物とみなされないことがあるため、クレジットカードの利用が断られることがあります。

そのため、クレジットカードの裏面の署名とカード払いをする際に記載する名前の書式は統一させましょう。

クレジットカードを初めて作る人におすすめのカード17選

クレジットカードは数多くの信販会社・クレジットカード会社で発行されていますが、その特徴はカードによって異なります。

クレジットカードには、効率よくポイントを貯められるカードや、旅行中にケガをした場合に補償が受けられるカードなどがあります。

以下でクレジットカードを初めて作る人におすすめのカード17枚を紹介しますので、各カードの特徴から自分に合ったクレジットカードを見つけましょう。

ポイント還元率は1%超え│普段使いで効率よくポイントを貯められるカード6選

まずは普段使いで効率よくポイントを貯められる以下6枚のクレジットカードを紹介します。

- 三井住友カード(NL)

- セゾンパール・アメリカン・エキスプレス・カード

- Orico Card THE POINT

- TカードPrime

- JCB CARD W

- 三井ショッピングパークカード「セゾン」

上記6つのカードのポイント還元率はいずれも1%超えです。

ポイント還元率とは、利用金額に対して獲得できるポイントのパーセンテージを示したもの。

たとえば、ポイント還元率1%の場合、1,000円の利用で10ポイント*獲得できます。

※1,000円×1%=10ポイント

クレジットカードは数多くの信販会社(クレジットカード会社)から発行されていますが、その多くのポイント還元率は0.5%程度です。

一方で上記6つのカードはすべてポイント還元率が1%を超えるため、他のカードを使うよりも効率よくポイントを貯められます。

普段使いで効率よくポイントを貯められるクレジットカード6枚について、以降で詳しく解説します。

三井住友カード(NL)は対象コンビニや飲食店でスマホのタッチ決済を利用すると最大7%のポイント還元が受けられる

三井住友カード(NL)は、対象のコンビニや飲食店を頻繁に利用する人なら、スマホのタッチ決済を利用することで最大7%*のポイント還元が受けられるおすすめのカードです。

※ スマホのVisaのタッチ決済・Mastercard®タッチ決済での支払いが対象です。

※ iD、カードの差し込み、磁気取引は対象外です。

※ 商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※ 一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ 通常のポイントを含みます。

※ ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

最大7%のポイント還元を受けられる店舗は以下の通りです。

- セブン-イレブン

- ローソン

- マクドナルド など

三井住友カード(NL)の通常のポイント還元率は0.5%ですが、対象のコンビニや飲食店での利用料金をスマホのタッチ決済をするとポイント最大7%還元されます。

たとえば、マクドナルドで600円(税込)を利用した場合に付与されるVポイントは15ポイント(600円×2.5%)です。

くわえて以下のタッチ決済*を利用すると、追加で+2.5%のポイント還元を受けられます。

専用端末にカードもしくはスマホをタッチするだけで決済が完了するサービスのこと。

- Visaのタッチ決済

- Mastercard®タッチ決済

つまり、コンビニ(セブン-イレブン・ローソンなど)および飲食店の利用料金をVisaのタッチ決済もしくはMastercard®タッチ決済で決済すると、最大5%のポイント還元を受けられるのです。

さらにApple PayやGoogle Payなどスマホ決済を活用することで、最大7%までポイント還元率がアップします。

セブン-イレブンで1,400円(税込)を利用した場合に、付与されるポイントは以下の通りです。

| 利用料金 | 三井住友カード(NL)の利用 | Visaのタッチ決済 Mastercard®タッチ決済 |

|---|---|---|

| 1,400円 | 35ポイント (1,400円×2.5%) | 70ポイント (1,400円×5%) |

貯めたVポイントは、1ポイント=1円として好きな商品との交換や決済時に利用できます。

普段から対象のコンビニを頻繫に利用する人は、効率的にポイントを貯められる三井住友カード(NL)をおすすめします*。

※スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

※iD、カードの差し込み、磁気取引は対象外です。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります

三井住友カード(NL)は最短10秒*でカード番号の発行が可能であり、審査完了後にVpassに登録することでアプリ内でカード番号が表示されます。

※即時発行ができない場合があります。

Vpassに登録することで、すぐにネットショッピングや近くのお店で三井住友カード(NL)が使えます。

ただし近くのお店で利用する場合は、Apple PayやGoogle Payに登録する必要があります。

本カードは翌営業日に発行され、申し込みから約1週間で自宅に届きます。

急ぎでクレジットカードを使いたい人は、インターネットから「即時発行申し込み」をしましょう。

なお、審査対応時間は24時間、土日祝日も最短10秒で利用が可能*です。

※即時発行ができない場合があります。

三井住友カード(NL)の券面には、カード番号や氏名などの個人情報が印字されていません。

そのため、誰かにカードを見られたからといって、不正利用される可能性は極めて低いと言えます。

三井住友カード(NL)は、カードの不正利用に不安がある人にもおすすめのカクレジットカードです。

| 年会費 | 永年無料 |

| 申込条件 | 高校生を除く18歳以上 |

| 国際ブランド | Visa・Mastercard |

| 利用可能枠 | 〜100万円 |

| 申込方法・発行までの最短日数 | インターネット:最短10秒* 郵送:2〜3週間 |

| ポイント付与レート | 200円(税込)=1ポイント |

| ポイント交換レート | 1ポイント=1円相当(支払いに充てる場合) |

| 旅行傷害保険 | 海外:最高2,000万円(利用付帯) 国内:× |

| 追加カード | 家族カード・ETCカード |

| 電子マネー・スマホ決済 | iD(専用)・ApplePay・GooglePay・PiTaPa・WAON |

| 分割・リボ払い | ◯ |

※即時発行ができない場合があります。

期間:2024年4月22日~2024年6月30日

新規入会&条件達成で最大5,000円分

エントリー:不要

特典還元:利用月の翌日末までに付与

公式 三井住友カード(NL)の詳細はこちら

※即時発行ができない場合があります。

セゾンパール・アメリカン・エキスプレス・カードはQUICPayの利用でポイント3%還元

セゾンパール・アメリカン・エキスプレス・カードは、QUICPay*の利用で効率よくポイントを貯められます。

カードやスマートフォンを専用端末にかざすだけで、QUICPay加盟店での決済が完了するサービスのこと。利用するには事前に対応カードをスマートフォンに設定する必要があります。

参照元:QUICPay公式サイト

セゾンパール・アメリカン・エキスプレス・カードは、通常1,000円の利用で1ポイントの永久不滅ポイントが付与され、1ポイント=5円相当としてギフト券との交換や支払いに充当できます。

ポイント還元率は0.5%*程度です。

※1,000円の利用につき1ポイント付与され、1ポイント=最大5円相当で利用できます。

※ご利用金額1,000円(税込)ごとに永久不滅ポイントが1ポイント(約5円相当)付与されます。

※交換商品によっては、1Pの価値は5円未満になります。

しかし、QUICPayの利用でポイント還元率は3%にアップし、1,000円の利用につき6ポイントの永久不滅ポイントが付与されます。

具体的には、QUICPay加盟店での利用料金を以下いずれかの方法で決済すると、ポイント還元率が3%にアップするのです。

- GooglePay

- Apple Pay

- セゾンQUICPay

QUICPayを利用できるところは2022年3月時点で全国173万ヶ所以上あり、数多くのコンビニやカフェ、スーパーやドラッグストアなどで利用できます。

QUICPay加盟店の一例は以下のとおりです。

| コンビニ | ・セブン-イレブン・ローソン・ファミリーマート・デイリーヤマザキ・ミニストップ・セイコーマートなど |

| スーパー | ・イオングループ・イトーヨーカドー・イズミヤ・ダイエー・平和堂・マックスバリュなど |

| カフェ | ・タリーズコーヒー・珈琲所コメダ珈琲店・ドトールコーヒーショップなど |

| ドラッグストア | ・ウエルシア薬局・キリン堂・ゴダイドラッグ・スギ薬局・ドラッグユタカなど |

| ファストフード | ・マクドナルド・モスバーガー・リンガーハット・ロッテリア・ケンタッキーフライドチキンなど |

普段からコンビニやカフェ、スーパーやドラッグストアなどを頻繁に利用する人は、効率よくポイントが貯まるセゾンパール・アメリカン・エキスプレス・カードをおすすめします。

25歳未満に限りますが、対象のコンビニ3社での利用代金をQUICPay、Google Pay、ApplePayのいずれかを使って決済するとポイント還元率は5%にアップします。

- セブン-イレブン

- ファミリーマート

- ローソン

たとえば、25歳未満の人がセブン-イレブンで1,000円分の商品を購入したとしましょう。

カードを通常利用した場合には1ポイントしか付与されませんが、QUICPayで決済すると10ポイントもの永久不滅ポイントが付与されます。

25歳未満で普段から頻繁にコンビニを利用する人は、セゾンパール・アメリカン・エキスプレス・カードを発行しましょう。

ただし5%のポイント還元を受けるためには、以下の条件を満たす必要があります。

- セゾンクラッセで自信のクラスおよびスコアを確認すること

- スマートフォンアプリ「セゾンPortal」に登録済みであること

セゾンクラッセとは、セゾンのカードを利用したりアンケートに回答したりすることで、スコアやクラスが決まるサービスのことです。

「セゾンクラッセ」は、セゾンカード会員向けアプリ「セゾンPortal」限定で提供しているサービスです。セゾンクラッセにて、クラス・スコアを確認したことのあるユーザーは★1~★6のクラスに応じて様々な特典が受けられるようになります。

引用元:セゾンカード公式サイト-セゾンクラッセ活用術

クラスはセゾンカードを使ったり、クラッセのメインキャラクター「ぺんとすくん」からの質問に答えたりするとスコアがアップ! クラスは前月のある時点のスコアによって決まるので、使えば使うほどお得がプラスになるサービスです。

対象コンビニで効率よくポイントを貯めたい人は、まずスマートフォンアプリ「セゾンPortal」に登録してセゾンクラッセでスコアおよびクラスを算出した上でQUICPayを利用しましょう。

| 年会費 | 無料* ※年1回以上の利用がない場合は1,100円(税込) |

| 申込条件 | 18歳以上(高校生を除く) |

| 国際ブランド | アメリカン・エキスプレス |

| 利用可能枠 | 上限なし |

| 申込方法・発行までの最短日数 | インターネット:最短3〜7営業日 郵送:3週間〜1ヶ月 店頭:最短即日 |

| ポイント付与レート | 1,000円=1ポイント |

| ポイント交換レート | 1ポイント=最大5円相当(ギフト券への交換の場合) |

| 旅行傷害保険 | ☓ |

| ショッピング保険 | ☓ |

| 追加カード | ETCカード |

| 電子マネー・スマホ決済 | ・Apple Pay・QUICPay・iD |

| 分割・リボ払い | ○ |

| キャッシング | 1〜300万円* ※年率12.00〜18.00% |

公式 セゾンパール・アメリカン・エキスプレス・カードの詳細はこちら

Orico Card THE POINTは入会後6ヶ月間は無条件でポイント還元率2%

Orico Card THE POINTは、入会後6ヶ月間はどこで利用しても2%のポイント還元を受けられます。

Orico Card THE POINTの通常のポイント付与レートは100円=1オリコポイント。

1オリコポイント=1円の価値としてギフト券や商品券、他のポイント*などに交換できます。

※dポイント、Tポイントなど

ポイント還元率0.5%のクレジットカードが多い中、ポイント還元率1%のOrico Card THE POINTは比較的還元率が高いカードだと言えるでしょう。

しかし、入会後6ヶ月間に限りポイント還元率は2%にアップ。

100円の利用につき2オリコポイントを貯められます。

スマホ決済などと絡める必要もなく、入会後6ヶ月間は自動的に2%のポイント還元を受けられるため、ズボラな方も利用しやすいでしょう。

入会後6ヶ月の間にまとめ買いをして、効率よくポイントを貯めることをおすすめします。

なお、ポイント交換の際には500オリコポイント以上が必要です。

まずは500ポイント以上のオリコポイントを貯めて、好きな商品券やギフト券などと交換しましょう。

Orico Card THE POINTは年会費無料ですが、国内外の旅行をお得に楽しめる以下のサービスが付帯されています。

さらにカードの紛失や盗難によって不正利用されたときも、被害届けを出した日から60日前までの不正利用分は補償が受けられます。

これらのサービスを年会費無料で利用できるクレジットカードが、Orico Card THE POINTです。

ポイントが効率よく貯められて、さらに旅行をお得に楽しみたい人はOrico Card THE POINTを選びましょう。

| 付帯サービス | 内容 |

|---|---|

| オリコパッケージツアー割引サービス | オリコ旅行センターでのパッケージツアー申し込みで、海外旅行は3〜8%オフ、国内旅行は3〜5%オフとなる |

| 格安航空券サービス | 海外および国内の格安航空券を24時間いつでもオンラインで手配できる |

| レンタカー予約サービス | 海外では5~15%オフ、国内では5〜20%オフでレンタカーを利用できる |

| トラベラーズWiFi(株式会社JCNT) | トラベラーズWiFiのレンタル料が5%オフになる |

| 年会費 | 無料 |

| 申込条件 | 18歳以上(高校生を除く) |

| 国際ブランド | ・Mastercard・JCB |

| 利用可能枠 | 〜300万円 |

| 申込方法・発行までの最短日数 | インターネット:最短8営業日 郵送:3週間 |

| ポイント付与レート | 100円=1ポイント* ※入会後6ヶ月間は100円=2ポイント |

| ポイント交換レート | 1ポイント=1円(ギフト券への交換の場合) |

| 旅行傷害保険 | ☓ |

| ショッピング保険 | ☓ |

| 追加カード | ・ETCカード・家族カード |

| 電子マネー・スマホ決済 | ・QUICPay・iD |

| 分割・リボ払い | ○ |

| キャッシング | 〜100万円* ※年率15.00〜18.00% |

TカードPrimeは日曜日に限りポイント1.5%還元│週末のまとめ買いで効率よくポイントを貯められる

日曜日にまとめ買いをすることが多い人は、TカードPrimeを発行しましょう。

なぜなら自動的にポイント還元率がアップする日曜日にまとめ買いをすることで、効率よくTポイントを貯められるからです。

TカードPrimeの通常のポイント還元率は1%ですが、日曜日に限りポイント還元率が1.5%にアップします。

スマホ決済に絡めたりキャッシュレスにチャージしたりといった、面倒な手間を加える必要もありません。

平日および土曜日に毎日1,000円ずつ使った場合と、日曜日に6,000円分のまとめ買いをした場合に付与されるTポイントを以下で比較しました。

| 曜日 | 利用金額 | 付与ポイント |

|---|---|---|

| 平日および土曜日 | 6,000円* ※1,000円×6日(月〜土曜日) | 60ポイント* ※6,000円×1% |

| 日曜日 | 6,000円 | 90ポイント* ※6,000円×1.5% |

利用金額は同じ6,000円でも、日曜日にまとめ買いをすることで30ポイントお得にポイントを貯められます。

そのため日曜日にまとめ買いをすることが多い人は、週末のまとめ買いで効率よくポイントを貯められるTカードPrimeを発行しましょう。

なお、貯めたTポイントは1ポイント=1円としてTポイントの提携先で使ったり、好きな商品と交換したりできます。

提携先※TSUTAYA、蔦屋書店、カメラのキタムラ、ファミリーマート、マルエツなど

参照元:T-POINT/T-CARD公式サイト-提携先サービス早見表

TカードPrimeを発行すると、会員限定サービスの「J’sコンシェル」を利用できます。

「J’sコンシェル」とは、旅行やレジャーなどのさまざまなサービスをお得に利用できる会員限定の優待サービスのこと。

入会金や年会費などは不要で、以下のようなサービスを受けられます。

| 利用できるサービス | 内容 |

|---|---|

| ベネフィット・ステーション パッケージツアーデスク | 国内外のパッケージツアーを基本旅行代金より3~8%オフで利用できる |

| 109シネマズ&ムービル | シネマチケット(一般)が500円オフ(1,900円→1,400円)になる |

| カラオケルーム歌広場 | 20:00までの入店でグループ全員室料が20%オフになる |

| てもみんグループ | 利用チケット(1枚)が220円オフ(1,100円→880円)になる |

| 東京お台場 大江戸温泉物語 | 利用料金が770円オフ(2,768円→1,998円)になる |

| 日産レンタカー | 一般料金より12~50%オフで利用できる |

上記以外にも劇団四季「アナと雪の女王」や「アラジン」のチケットを割引価格で購入したり、対象エステを優待価格で利用できたりと、さまざまなサービスを利用できます(2022年3月時点)。

さらに「J’sコンシェル」を利用することで、「ペネポ」と呼ばれる会員専用のポイントを貯められます。

たとえば、劇団四季「アナと雪の女王」のチケットを購入すると、チケット購入代金の10%のベネポが付与されます。

貯めたベネポは1ポイント=1円として「J’sコンシェル」内で利用したり楽天ポイントなどの共通ポイントに交換したりすることが可能です。

旅行やレジャーをお得に楽しみたい人は、TカードPrimeを発行して「J’sコンシェル」を積極的に利用しましょう。

「J’sコンシェル」を利用するためには、JACCSのWeb会員サービス「インターコムクラブ会員」に登録する必要があります。

| 年会費 | 無料* ※年1回以上の利用がない場合は1,375円(税込) |

| 申込条件 | 18歳以上(高校生を除く) |

| 国際ブランド | Mastercard |

| 利用可能枠 | 〜100万円 |

| 申込方法・発行までの最短日数 | インターネット:約1〜2週間 |

| ポイント付与レート | 100円=1ポイント* ※日曜日は200円=3ポイント |

| ポイント交換レート | 1ポイント=1円(提携先で利用する場合) |

| 旅行傷害保険 | 海外:2,000万円(自動付帯) 国内:1,000万円(利用付帯) |

| ショッピング保険 | ☓ |

| 追加カード | ☓ |

| 電子マネー・スマホ決済 | ・Apple Pay・Google Pay |

| 分割・リボ払い | ○ |

| キャッシング | 〜50万円* ※年率18.00% |

JCB CARD Wは優待店での利用でポイント高還元!スタバでは10倍のポイントが付与される

JCB CARD Wは、通常の2〜10倍のポイントが貯まるAmazonやスターバックスコーヒーなどを頻繫に利用する人におすすめのクレジットカードです。

JCB CARD Wの通常のポイント還元率は1%*ですが、Amazonやスターバックスコーヒーなどの優待店で利用すると2〜10倍のポイントが付与されます。

※通常は1,000円の利用につき2ポイントのOki Dokiポイントが付与され、貯めたポイントは1ポイント=5円相当としてギフトカードや各社ポイントなどと交換できます。

以下でポイント優待店の一例をまとめました。

| スターバックス | 10倍 |

| Amazon | 3倍 |

| セブン-イレブン | 3倍 |

| ビックカメラ | 2倍 |

| ドミノピザ | 2倍 |

| ビックカメラ | 2倍 |

| 洋服の青山 | 5倍 |

たとえば、スターバックスコーヒーで1,000円利用すると、20ポイントものOki Dokiポイントが付与されます。

ポイント還元率にすると10%です。

普段からAmazonやスターバックスコーヒーなどのポイント優待店を頻繁に利用する人は、効率よくポイントを貯められるJCB CARD Wを発行しましょう。

JCBでは色々なクレジットカードを発行していますが、ポイント還元率が1%以上のカードは多くありません。

| JCB カード名 | ポイント還元率*1 |

|---|---|

| JCB一般カード | 0.50%~10.00% |

| JCBゴールド | 0.50%~10.00% |

| JCBプラチナ | 0.50%~10.00% |

| JCB CARD EXTAGE | 0.75%~10.25%*2 |

| JCB CARD W | 1.00%~10.50% |

| JCB CARD W plus L | 1.00%~10.50% |

※2 Myチェック等の事前登録が必要

つまりJCB CARD WはJCBが発行するカードの中でも、もっとも効率よくポイントを貯められるクレジットカードなのです。

JCBのクレジットカードの発行を検討している人は、効率よくポイントを貯められるJCB CARD Wを発行しましょう。

ただしJCB CARD Wを申し込めるのは、18歳以上39歳以下の人のみです。

一度JCB CARD Wをを作ってしまえば40歳以上の人でも利用できますが、申し込みは39歳以下の人に限りますので40歳以上の人は他のクレジットカードを検討しましょう。

| 年会費 | 無料 |

| 申込条件 | 18歳以上の39歳以下(高校生を除く) |

| 国際ブランド | JCB |

| 申込方法・発行までの最短日数 | インターネット:最短3営業日 郵送:4週間 |

| ポイント付与レート | 1,000円=2ポイント |

| ポイント交換レート | 1ポイント=5円(ギフトカードに交換する場合) |

| 旅行傷害保険 | 海外:最高2,000万円(利用付帯) 国内:☓ |

| ショッピング保険 | 年間100万円まで* ※海外での利用のみ適用 |

| 追加カード | ・ETCカード・QUICPay・家族カード |

| 電子マネー・スマホ決済 | QUICPayのみ |

公式 JCBカードWの詳細はこちら

三井ショッピングパークカード「セゾン」はポイントを二重取りできる│実質ポイント還元率は2.5%

三井ショッピングパークカード「セゾン」は「三井ショッピングモール」や「ららぽーと」での利用で、実質2.5%のポイント還元を受けられます。

具体的には、永久不滅ポイントと三井ショッピングパークポイントの二重取りが可能で、これらを合算するとポイント還元率は2.5%となるのです。

付与ポイントの詳細は以下のとおりです。

| ポイント名 | ポイント付与レート | ポイント交換レート | ポイント還元率 |

|---|---|---|---|

| 永久不滅ポイント | 1,000円=1ポイント | 1ポイント=5円 | 0.5% |

| 三井ショッピングパークポイント | 100円に=2ポイント | 500ポイント=500円 | 2% |

ポイント還元率が実質2.5%になる三井ショッピングパークポイント対象店舗の一例を以下でまとめました。

- ららぽーと

- ララガーデン

- ららテラス武蔵小杉

- ラゾーナ川崎プラザ

- 三井アウトレットパーク

- 赤れんが テラス

- ダイバーシティ東京プラザ

- アルカキット錦糸町

- 淀屋橋odona

- 東京ミッドタウン六本木

- 東京ミッドタウン日比谷

- &mall(オンラインストア)など

上記の対象店舗でのショッピング、もしくは&mallでのオンラインショッピングで効率よくポイントを貯められます。

普段から、ららぽーとや三井アウトレットパークなどを頻繁に利用する人は、効率よくポイントを貯められる三井ショッピングパークカード「セゾン」を発行しましょう。

三井ショッピングパークポイント対象店舗を積極的に利用しよう│お得な特典を受けられる

三井ショッピングパークカード「セゾン」を発行された方は、三井ショッピングパークポイント対象店舗を積極的に利用しましょう。

なぜなら利用金額に応じたお得な特典やクーポンなどを受け取れるからです。

三井ショッピングパークにはメンバーズプログラムというサービスがあり、三井ショッピングパークポイント対象店舗の年間利用金額に応じて、以下4つのメダルが授与されます。

| メダル | 1年間(4月〜翌3月)の利用金額 |

| ブロンズ | 0円以上5万円未満 |

| シルバー | 5万円以上10万円未満 |

| ゴールド | 10万円以上30万円未満 |

| プレミア厶 | 30万円以上 |

メダルのランクが上がるにつれて、よりお得な特典を受けられます。

一例としてゴールドおよびプレミアム限定の割引サービスを以下でまとめました。

| メダルのランク | 特典 |

|---|---|

| ゴールド | 年1回クレジットカード利用料金10%オフ |

| プレミアム | 年1〜3回クレジットカード利用料金10%オフ |

他にも&mallで利用できるクーポンが発行されたり、買物券や食事券などが発行されたりとお得な特典が満載です。

三井ショッピングパークカード「セゾン」を発行した際には、お得な特典を受けられるよう三井ショッピングパークポイント対象店舗を積極的に利用しましょう。

三井ショッピングパークカード「セゾン」は、セゾンカウンターにて即日発行することが可能です。

三井ショッピングパークカード「セゾン」を即日中に発行したい人は、以下のセゾンカウンターに直接出向きましょう。

| 設置場所およびカウンター名 | 営業時間 |

|---|---|

| ららぽーと富士見 | 11:00〜19:00 |

| ららぽーと新三郷カードデスク | 11:00~19:00 |

| ららぽーとTOKYOーBAYカードデスク | 月〜木:10:00~20:00 金・土・日・祝日:10:00〜21:00 |

| ららぽーと柏の葉カードデスク | 11:00~19:00 |

| コレド室町テラスカードデスク | 11:00~19:00 |

| アルカキット錦糸町カードデスク | 11:00~19:00 |

| ららぽーと豊洲カードデスク | 11:00~19:00 |

| ダイバーシティ東京プラザカードデスク | 11:00~19:00 |

| ららぽーと立川立飛 | 11:00~19:00 |

| ららぽーと横浜カードデスク | 11:00~19:00 |

| ららぽーと湘南平塚 | 11:00~19:00 |

| ららぽーと海老名 | 11:00~19:00 |

| ららぽーと沼津カードデスク | 11:00~19:00 |

| ららぽーと磐田カードデスク | 11:00~19:00 |

| ららぽーと名古屋みなとアルクス | 11:00~19:00 |

| ららぽーと愛知東郷カードデスク | 11:00~19:00 |

| ららぽーとEXPOCITY | 11:00~19:00 |

| ららぽーと和泉 | 11:00~19:00 |

| ららぽーと甲子園カードデスク | 11:00~19:00 |

ただし、審査の関係上カード発行までに一定の待ち時間が発生してしまいます。

時間短縮を図りたい人は、インターネットから申し込んだあとセゾンカウンターでカードを受け取りましょう。

| 年会費 | 無料* ※国際ブランドを「アメリカン・エキスプレス」に 設定した場合は2年目以降3,300円(税込)の年会費がかかる |

| 申込条件 | 18歳以上(高校生を除く) |

| 国際ブランド | ・Visa・Mastercard・JCB・アメリカン・エキスプレス |

| 利用可能枠 | 上限なし |

| 申込方法・発行までの最短日数 | インターネット:最短3〜7営業日 郵送:3週間〜1ヶ月 店頭:最短即日 |

| ポイント付与レート | 永久不滅ポイント:1,000円=1ポイント 三井ショッピングパークポイント:100円=2ポイント |

| ポイント交換レート | 永久不滅ポイント:1ポイント=約5円(ギフト券への交換の場合) 三井ショッピングパークポイント:500ポイント=500円 |

| 旅行傷害保険 | 原則☓* ※「アメリカン・エキスプレス」の場合 海外:最高3,000万円(利用付帯) 国内:最高3,000万円(利用付帯) |

| ショッピング保険 | ☓ |

| 追加カード | ETCカード |

| 電子マネー・スマホ決済 | ・QUICPay・iD |

| 分割・リボ払い | ○ |

| キャッシング | 1〜300万円* ※年率12.00〜18.00% |

ネット通販の利用でポイント高還元│ネットショッピングが好きな人におすすめのカード2選

普段から頻繁にネット通販を利用する人は、ネットショッピングで効率よくポイントを貯められる以下2枚のいずれかのクレジットカードを発行しましょう。

- 楽天カード

- 三菱UFJカード

普段からよくネットショッピングを楽しんでいる人におすすめのクレジットカード2枚については、以降で詳しく解説します。

楽天カードは楽天市場を頻繁に利用する人におすすめ│ポイント還元率は3%以上

頻繁に楽天市場で買い物をする人は、効率よく貯められる楽天カードを作りましょう。

楽天カードの通常のポイント還元率は1%*ですが、楽天市場の利用料金を楽天カードで決済することで、通常のポイントに加えて2倍のポイントが付与されます。

※通常は100円の利用で1ポイント付与され、1ポイント1円として楽天ポイント対象店舗での支払いや楽天のグループサービス(楽天市場、楽天ブックスなど)で利用可能です。

たとえば、楽天市場で10,000円のショッピングをした場合に付与されるポイントは300ポイントです。

※300ポイント=100ポイント(通常ポイント)+200ポイント(楽天カード加算分)

さらに効率的にポイントを貯めたい人は、以下の楽天のサービスを利用しましょう。

| 対象サービス | ポイント倍数 |

|---|---|

| 楽天モバイル | 1倍 |

| 楽天モバイルキャリア決済 | 0.5倍 |

| 楽天ひかり | 1倍 |

| 楽天銀行+楽天カード | 1倍 |

| 楽天の保険+楽天カード | 1倍 |

| 楽天証券 | 1倍 |

| 楽天ウォレット | 0.5倍 |

| 楽天トラベル | 1倍 |

| 楽天市場アプリ | 0.5倍 |

| 楽天ブックス | 0.5倍 |

| 楽天Kobo | 0.5倍 |

| Rakuten Pasha | 0.5倍 |

| Rakuten Fasion アプリ | 0.5倍 |

| 楽天ビューティ | 0.5倍 |

各サービスを利用することで、ポイント還元率がさらにアップします。

たとえば、上記すべてのサービスを利用した上で楽天市場でショッピングをし、代金を楽天カードで決済した場合、16%(通常1%+1%の15倍)のポイント還元を受けられます。

仮に楽天市場で10,000円を利用した場合、1,600ポイントものポイントが付与されるのです。

効率的にポイントを貯めたい人は「楽天ブックス」で本を買う、「楽天ビューティ」で美容院の予約するなど楽天のサービスを積極的に利用しましょう。

楽天市場は、より効率よくポイントを貯められる5と0のつく日に利用しましょう。。

具体的には、毎月5日、10日、15日、20日、25日、30日に楽天市場を利用し代金を楽天カードで決済すると、通常の5倍のポイントが付与されます。

10,000円を利用した場合には、500ポイントが付与されるのです。

一方で5と0のつく日以外に10,000円を利用すると、300ポイントしか付与されません。

より効率よくポイントを貯められるため、楽天市場は5と0のつく日に利用しましょう。

ただし5と0のつく日に楽天市場でショッピングをして5倍のポイントを受け取るためには、事前にエントリーする必要があります。

キャンペーン当日に楽天市場サイトに表示されるバナーからエントリーをしましょう。

| 年会費 | 無料 |

| 申込条件 | 18歳以上(高校生を除く) |

| 国際ブランド | ・Visa・Mastercard・JCB・アメリカン・エキスプレス |

| 利用可能枠 | 〜100万円 |

| 申込方法・発行までの最短日数 | インターネット:1週間〜10日 |

| ポイント付与レート | 100円=1ポイント |

| ポイント交換レート | 1ポイント=1円 |

| 旅行傷害保険 | 海外:最高2,000万円(利用付帯) 国内:☓ |

| ショッピング保険 | ☓ |

| 追加カード | ・ETCカード・家族カード |

| 電子マネー・スマホ決済 | ・Apple Pay・Google Pay |

| 分割・リボ払い | ○ |

| キャッシング | 1〜90万円* ※年率18.00% |

三菱UFJカードはネットショッピングで最大25倍のポイントが貯まる│ポイント還元率は最大10%

三菱UFJカードは、普段から色んなサイトを利用してネットショッピングする人におすすめのクレジットカードです。

三菱UFJカードのポイント還元率は0.4%ですが、三菱UFJニコスが運営する「POINT名人.com」を経由してネットショッピングすると最大25倍のポイントが付与されます。

※通常は1,000円につき1ポイントグローバルポイントが加算され、1ポイント=約4円として利用できます。

最大25倍のポイントが付与された場合のポイント還元率は10%です。

たとえば、「POINT名人.com」を経由して25倍のポイントが付与されるショップで買い物をしたとしましょう。

商品購入代金が1,000円だった場合に付与されるグローバルポイントは25ポイントで、貯めた25ポイントは100円*相当として利用できます。

※1ポイント=4円の場合

普段から色んなサイトを利用してネットショッピングをする人は、効率よくポイントを貯められる三菱UFJカードを利用しましょう。

以下で「POINT名人.com」の対象ショップの一例をまとめました。

| 対象ショップ | ポイント付与倍数 |

|---|---|

| Rakuten | 2倍 |

| ベルメゾンネット | 2倍 |

| Yahoo!ショッピング | 2倍 |

| Joshin webショップ | 2倍 |

| DHCオンラインショップ | 2倍 |

| ビックカメラ.com | 3倍 |

| じゃらんnet | 3倍 |

| さとふる | 3倍 |

| イオンショップ | 3倍 |

| イトーヨーカドーネット通販 | 3倍 |

| スポーツオーソリティ | 4倍 |

| タワーレコード | 4倍 |

| 大丸松坂屋オンラインショッピング | 4倍 |

| Hotels.com | 4倍 |

| honto | 4倍 |

| LOFTネットストア | 4倍 |

| Oisix | 5倍 |

| ベルーナネット | 6倍 |

| shu uemura | 11倍 |

| キリン(KIRIN)オンラインショップDRINX | 16倍 |

| ビスタプリント | 25倍 |

ポイント付与倍数が3倍以上のショップを利用すると、1%以上のポイント還元を受けられます。

上記表に普段から頻繁に利用する対象ショップがある人は、効率的にポイントを貯められる三菱UFJカードを発行しましょう。

| 年会費 | 無料* ※2年目以降年1回以上の利用がない場合、 1,375円(税込)の年会費がかかる |

| 申込条件 | 18歳以上(高校生を除く) |

| 国際ブランド | ・Visa・Mastercard・JCB・アメリカン・エキスプレス |

| 利用可能枠 | 〜100万円 |

| 申込方法・発行までの最短日数 | インターネット:最短翌営業日 |

| ポイント付与レート | 1,000円=1ポイント |

| ポイント交換レート | 1ポイント=4円 |

| 旅行傷害保険 | 海外:最高2,000万円(利用付帯) 国内:☓ |

| ショッピング保険 | 年間100万円まで |

| 追加カード | ・ETCカード・家族カード・UnionPay(銀聯) |

| 電子マネー・スマホ決済 | ・Apple Pay・モバイルSuica・楽天Edy・SMART ICOCA |

| 分割・リボ払い | ○ |

| キャッシング | 〜50万円* ※年率:14.95~17.95% |

JR東日本の利用者におすすめ│電車に乗るだけでポイントを貯められるカード2選

通勤や通学などでJR東日本の在来線を利用する人は、電車に乗るだけで効率よくポイントを貯められる以下2枚いずれかのクレジットカードを発行しましょう。

- ビックカメラ Suicaカード

- JRE CARD

上記2枚のクレジットカードは、対象店舗での申し込みで即日中に発行できますが、店頭で発行されるカードは仮カードです。

仮カードはSuica機能がついていなかったり、利用可能額が制限されていたりと本カードのようには利用できないため、Suicaなどは本カードが届いてから利用しましょう。

本カードは店頭での申し込みから約2週間後に発送されます。

JR東日本の在来線に乗るだけで効率よくポイントを貯められる2枚のクレジットカードについては、以降で詳しく解説します。

ビックカメラ SuicaカードはモバイルSuicaの利用でお得│ビックカメラ利用時のポイント還元率は最大11.5%

ビックカメラ Suicaカードの通常のポイント還元率は1%です。

スーパーやコンビニなどでの利用料金1,000円分をビックカメラ Suicaカードで決済した場合、ビックポイントとJREポイントがそれぞれ5ポイントずつ付与されます。

より効率的にポイントを貯めたい人は、1.5%のポイント還元を受けられるモバイルSuicaを利用しましょう。

たとえばモバイルSuicaへ1,000円分をチャージしたとすると、15ポイントものJREポイントが付与されます。

貯めたポイントは1ポイント=1円相当として、Suicaにチャージしたり好きな商品と交換したりすることが可能です。

普段からSuicaを利用している人は、ビックカメラ Suicaカードを発行して効率よくポイントを貯めましょう。

なおモバイルSuicaは電車に乗ることはもちろん、普段の買い物でも利用できます。

ビックカメラ Suicaカードをビックカメラやコジマ、ソフマップで利用すると、10%のポイント還元を受けられます。

付与されるポイントはビックポイントのみですが、効率的にポイントを貯められるでしょう。

ただし更に多くのポイントを貯めたい人は、モバイルSuicaの活用をおすすめします。

なぜならモバイルSuicaのチャージをビックカメラ Suicaカードで行うと、1.5%のJREポイントが付与さるからです。

つまり併用することで、11.5%ものポイント還元を受けられるのです。

たとえばビックカメラで1,000円の商品を購入する場合、モバイルSuicaで決済をすると以下のポイントが付与されます。

| ポイント名 | ポイント数 | ポイント付与タイミング |

|---|---|---|

| ビックポイント | 100ポイント* ※1,000円×10% | 商品購入時 |

| JREポイント | 15ポイント* ※1,000円×1.5% | モバイルSuicaへのチャージをした時 |

ビックカメラやコジマ、ソフマップを利用する際には、ビックカメラ SuicaカードでモバイルSuicaへのチャージをした上でショッピングを楽しみましょう。

ただしモバイルSuicaへのチャージは2万円が限度なので、商品購入代金が2万円を超える場合は2万円を上回る金額は11.5%のポイント還元が受けられません。

| 年会費 | 無料* ※2年目以降年1回以上の利用がない場合、 524円(税込)の年会費がかかる |

| 申込条件 | 18歳以上(高校生を除く) |

| 国際ブランド | ・Visa・JCB |

| 利用可能枠 | 〜80万円 |

| 申込方法・発行までの最短日数 | インターネット:最短1週間 郵送:最短2週間 店頭:最短即日 |

| ポイント付与レート | 1,000円=10ポイント |

| ポイント交換レート | 1ポイント=1円(Suicaへチャージする場合) |

| 旅行傷害保険 | 海外:最高500万円(自動付帯) 国内:最高1,000万円(利用付帯) |

| ショッピング保険 | ☓ |

| 追加カード | ETCカード |

| 電子マネー・スマホ決済 | ・モバイルSuica・Apple Pay・Google Pay |

| 分割・リボ払い | ○ |

| キャッシング | ☓ |

JRE CARDはルミネなど駅ビルの利用で3.5%のポイント還元を受けられる

JRE CARDは通勤や通学でJR東日本の在来線を利用しており、尚且ルミネやニュウマンなどの駅ビルでショッピングを楽しみたい人におすすめのカードです。

JRE CARDの通常のポイント還元率は0.5%*ですが、ルミネやニュウマンでの利用時には3.5%のポイント還元を受けられます。

※1,000円の利用につき5ポイントのJREポイントが付与され、貯めたポイントは1ポイント=1円相当としてSuicaにチャージや、好きな商品と交換できます。

たとえば、ルミネやニュウマンで1,000円を利用した場合に付与されるJREポイントは35ポイントです。

他にも「JRE CARD優待店」での利用料金をJRE CARDで決済すると、3.5%のポイント還元を受けられます。

以下は「JRE CARD優待店」の一例です。

- アトレ上野

- アトレ四谷

- ラスカ熱海

- アトレヴィ東中野

- エキュート大宮

- セレオ八王子

- VAL小山

- MIDORI松本など

参照元:JRE CARD公式サイト

普段からJR東日本の在来線をよく利用しており、尚且ルミネなど駅ビルでショッピングする人は、効率よくポイントを貯められるJRE CARDを発行しましょう。

ただし「JRE CARD優待店」利用時には、ポイントが付与されるまでに一定の時間がかかります。

「JRE CARD優待店」で税抜き1,000円分の買い物をした場合に付与されるポイントは以下のとおりです。

| 買い物時 | 30ポイント* ※税抜き100円につき3ポイント付与されるため |

| カード払い利用月の翌月中旬 | 5ポイント ※税込み1,000円につき5ポイント付与されるため |

「JRE CARD優待店」を利用した際には、ポイント付与までに時間がかかるということを頭に入れておきましょう。

JRE CARDはビックカメラ Suicaカードと同様、モバイルSuicaのチャージをJRE CARDで行うことで1.5%のポイント還元を受けられます。

通勤や通学などで普段からJR東日本の在来線を利用する人は、モバイルSuicaを活用して効率よくポイントを貯めましょう。

JRE CARDを発行した初年度は年会費が無料ですが、2年目以降は毎年524円(税込)の年会費がかかります。

JRE CARDを発行する際は、2年目以降から年会費がかかるということを念頭に置いた上で申し込みましょう。

| 年会費 | 初年度:無料 2年目以降:524円(税込) |

| 申込条件 | 18歳以上(高校生を除く) |

| 国際ブランド | ・Visa・Mastercard・JCB |

| 利用可能枠 | 〜80万円 |

| 申込方法・発行までの最短日数 | インターネット:最短1週間 郵送:最短2週間 店頭:最短即日 |

| ポイント付与レート | 1,000円=5ポイント |

| ポイント交換レート | 1ポイント=1円(Suicaへチャージする場合) |

| 旅行傷害保険 | 海外:最高500万円(自動付帯) 国内:最高1,000万円(利用付帯) |

| ショッピング保険 | ☓ |

| 追加カード | ETCカード |

| 電子マネー・スマホ決済 | ・モバイルSuica・Apple Pay・Google Pay |

| 分割・リボ払い | ○ |

| キャッシング | ☓ |

映画や遊園地をお得に楽しめる│優待特典が手厚いクレジットカード2選

映画や遊園地などをお得に楽しみたい人は、「イオンカード(ミニオンズ)」「シネマイレージカードセゾン」のどちらかのクレジットカードを選びましょう。

イオンカード(ミニオンズ)はイオンシネマで利用できる映画鑑賞チケットが、いつでも割引価格で購入できます。

※沖縄・鹿児島・宮崎・山陰・奈良などご利用できない地域がございます。イオン商業施設内の他社映画館は対象外です。

・イオンシネマ/シアタス以外の映画館および、「割引対象外」表示がある特別興行などではご利用いただけません。

・2023年10月1日(日)までに「特別鑑賞シネマチケット」 1,000円(税込)を12枚以上購入されているカード会員さまは、次回登録日まで同単価のチケットは追加購入いただけません。(例)2月1日に初回登録した場合、翌年2月1日に年間購入枚数の累積がリセットされます。

・対象カード会員さまが「暮らしのマネーサイト」専用販売サイトにて、イオンシネマで利用可能なシネマチケット(前売券)を優待料金で購入いただける特典です。劇場での直接購入は一般料金からの「イオンカード割引き」が適用されますのでご注意ください。

・「暮らしのマネーサイト」ログインには、イオンスクエアメンバーIDのご登録(無料)が必要となります。

・利用対象興行の3D/4D/IMAXなどの特殊スクリーンやアップグレードシートなどの特別席は、座席指定時に追加料金でご利用いただけます。

・シネマチケットの購入は「本人認証(3Dセキュア)」登録済みのイオンカードセレクト(ミニオンズ)、イオンカード(ミニオンズ)、TGC CARDのクレジット払いに限らせていただきます。

・本特典はイオンエンターテイメント(株)が提供いたします。販売画面の記載事項も合わせてご確認ください。

・転売・換金目的の利用が発覚した場合、本特典の利用を停止する場合がございます。

・本特典の内容が変更になる場合や予告なく終了となる場合がございます。

さらにイオンカード(ミニオンズ)は、USJでの利用で通常の10倍のポイントが付与されるため、効率的にポイントを貯められます。

シネマイレージカードセゾンは、TOHOシネマズでの映画鑑賞をお得に利用したい人におすすめです。

映画や遊園地でお得に楽しめるクレジットカード2枚について、以降で詳しく解説します。

イオンカード(ミニオンズ)は映画鑑賞やUSJの利用でお得│ミニオンズ好きにもおすすめ

券面にミニオンズが描かれているイオンカード(ミニオンズ)は、映画鑑賞が好きな人におすすめのクレジットカードです。

通常のイオンシネマでの映画鑑賞料金は一般の場合1,800円、大学生の場合は1,500円ですが、イオンカード(ミニオンズ)を利用するといつでも1,000円で映画鑑賞チケットを年間12枚まで購入できます。

※沖縄・鹿児島・宮崎・山陰・奈良などご利用できない地域がございます。イオン商業施設内の他社映画館は対象外です。

・イオンシネマ/シアタス以外の映画館および、「割引対象外」表示がある特別興行などではご利用いただけません。

・2023年10月1日(日)までに「特別鑑賞シネマチケット」 1,000円(税込)を12枚以上購入されているカード会員さまは、次回登録日まで同単価のチケットは追加購入いただけません。(例)2月1日に初回登録した場合、翌年2月1日に年間購入枚数の累積がリセットされます。

・対象カード会員さまが「暮らしのマネーサイト」専用販売サイトにて、イオンシネマで利用可能なシネマチケット(前売券)を優待料金で購入いただける特典です。劇場での直接購入は一般料金からの「イオンカード割引き」が適用されますのでご注意ください。

・「暮らしのマネーサイト」ログインには、イオンスクエアメンバーIDのご登録(無料)が必要となります。

・利用対象興行の3D/4D/IMAXなどの特殊スクリーンやアップグレードシートなどの特別席は、座席指定時に追加料金でご利用いただけます。

・シネマチケットの購入は「本人認証(3Dセキュア)」登録済みのイオンカードセレクト(ミニオンズ)、イオンカード(ミニオンズ)、TGC CARDのクレジット払いに限らせていただきます。

・本特典はイオンエンターテイメント(株)が提供いたします。販売画面の記載事項も合わせてご確認ください。

・転売・換金目的の利用が発覚した場合、本特典の利用を停止する場合がございます。

・本特典の内容が変更になる場合や予告なく終了となる場合がございます。

1,000円で映画鑑賞チケットを購入する方法は以下のとおりです。

- カード情報を入力してイオンスクエアメンバー*に登録する

- 購入専用ページにて「チケット購入」ボタンをクリックする

※イオンスクエアメンバーとは

イオンが提供するインターネットサービスのこと。登録することでカードの利用明細を確認したりお得なプレゼントやキャンペーン情報を受け取ったりできる。

通常のイオンカードでは映画鑑賞チケットを1,000円で購入できないため、手頃な価格で映画鑑賞を楽しみたい人はミニオンズデザインのイオンカードを発行しましょう。

イオンカード(ミニオンズ)をUSJで利用すると通常の10倍のポイントが付与されるため、効率よくWAONポイントを貯められます。

イオンカード(ミニオンズ)の通常のポイント還元率は0.5%*ですが、USJで利用した場合ポイント還元率は5%にまでアップ。

※通常200円の利用につき1ポイントのWAONポイントが付与され、1ポイント=1円としてWAONポイント加盟店(イオン、ダイエー、ミニストップなど)で利用できます。

200円の利用につき10ポイントものWAONポイントを貯められます。

USJを利用する予定がある人は、効率的にポイントを貯められるイオンカード(ミニオンズ)を発行しましょう。

| 年会費 | 無料 |

| 申込条件 | 18歳以上(高校生を除く) |

| 国際ブランド | ・Visa・Mastercard |

| 利用可能枠 | 100万円 |

| 申込方法・発行までの最短日数 | インターネット:約2〜3週間 |

| ポイント付与レート | 200円=1ポイント |

| ポイント交換レート | 1ポイント=1円(WAON POINT加盟店で利用する場合) |

| 旅行傷害保険 | ☓ |

| ショッピング保険 | ☓ |

| 追加カード | ・ETCカード・家族カード |

| 電子マネー・スマホ決済 | ・Apple Pay・イオンiD |

| 分割・リボ払い | ○ |

| キャッシング | 〜300万円* ※年率:7.80~18.00% |

<入会期間>

2024年3月1日(金)~

<利用期間>

カード登録月の翌々月10日まで

<進呈条件>

1.入会特典 :WEBより新規ご入会で、もれなく1,000WAON POINTプレゼント

<イオンJMBカードは500マイル>

2.利用特典 : 対象期間中にカードご利用分の10%相当をWAON POINTで還元

(上限4,000WAON POINT)を進呈(JMBカードは2,000マイル)

※ご利用特典の進呈には以下の条件あり

①利用期間 カード登録月の翌々月10日まで

②累計1万円(税込)以上の利用が必須

③イオンウォレットへの登録(マネーサイトスクエアメンバーID登録を含む)

イオンウォレットへの登録はカード登録月の翌々月末日まで

※他企画内容については公式サイトにてご確認ください

シネマイレージカードセゾンはTOHOシネマズでの利用で効率よくポイントを貯められる

シネマイレージカードセゾンはTOHOシネマズでの利用で通常の2倍の永久不滅ポイントが付与されるため、効率よくポイントを貯められます。

| ポイント付与レート | ポイント交換レート | ポイント還元率 | |

|---|---|---|---|

| 通常利用 | 1,000円=1ポイント | 1ポイント=5円(ギフト券に交換する場合) | 0.5% |

| TOHOシネマズでの利用* ※劇場内のフードやドリンク、グッズなどの購入時も対象 | 1,000円=1ポイント | 1ポイント=5円(ギフト券に交換する場合) | 1% |

上記表のとおり、TOHOシネマズでシネマイレージカードセゾンを利用すると、ポイント還元率は0.5%から1%にアップします。

貯めた永久不滅ポイントはギフト券や好きな商品と交換できるほか、TOHOシネマズの映画チケットとの交換も可能です(200ポイント=映画チケット1枚)。

TOHOシネマズでの利用で効率よくポイントを貯められるシネマイレージカードセゾン。

映画鑑賞が好きな人は、効率よくポイントを貯められるシネマイレージカードセゾンを発行しましょう。

シネマイレージカードセゾン会員に限り、毎週火曜日は1,200円でTOHOシネマズにて映画鑑賞を楽しめます。

TOHOシネマズのチケット代は一般の人で1,900円、大学生は1,500円のため、通常よりも300円〜700円安く映画を観ることが可能です。

映画を観られる際は、毎週火曜日TOHOシネマズにてお得に映画鑑賞を楽しみましょう。

なお、毎週火曜日はカードを提示するだけで割引サービスを受けられます。

映画鑑賞チケットをシネマイレージカードセゾンで購入する必要はありません。

シネマイレージカードセゾンを発行した際には、より多くの映画を観ることをおすすめします。

なぜなら、多くの映画を鑑賞することで、映画のチケットやオリジナルグッズをもらえるからです。

シネマイレージカード会員は、映画を1本鑑賞するごとに1ポイントの鑑賞ポイントが付与されます。

※鑑賞ポイントには2年の有効期限あり

貯めた鑑賞ポイントは6ポイントで映画のチケット1枚と交換が可能で、さらにシネマイレージも貯まります。

シネマイレージとは、映画の上映時間1分につき1マイル付与されるシネマイレージカード会員限定サービスのこと。

貯めたマイルはオリジナルグッズやポップコーンなどと交換できます。

たとえば、2022年3月時点で交換できる商品の一例は以下のとおりです。

| 商品名 | 必要マイル数 |

|---|---|

| 映画「おそ松さん」オリジナルTシャツ(抽選) | 300マイル |

| 「SING/シング:ネクストステージ」オリジナルグッズ*(抽選) ※スマホリングなど | 300マイル |

| 「ウェディング・ハイ」オリジナルスプーン(抽選) | 300マイル |

| ポップコーンSサイズ | 1,000マイル |

| ドリンクSサイズ | 1,000マイル |

シネマイレージカードセゾンを発行した際には、映画のチケットやオリジナルグッズをもらうためにも、積極的に映画鑑賞しましょう。

| 年会費 | 初年度:無料2年目以降:330円(税込)* ※年1回以上の利用で年会費無料 ※国際ブランドを「アメリカン・エキスプレス」に 設定した場合は初年度から3,300円(税込)の年会費がかかる |

| 申込条件 | 18歳以上(高校生を除く) |

| 国際ブランド | ・Mastercard・アメリカン・エキスプレス |

| 利用可能枠 | 上限なし |

| 申込方法・発行までの最短日数 | インターネット:最短3〜7営業日 郵送:2〜4週間 |

| ポイント付与レート | 永久不滅ポイント:1,000円=1ポイント |

| ポイント交換レート | 永久不滅ポイント:1ポイント=約5円(ギフト券への交換の場合) |

| 旅行傷害保険 | 原則☓* ※「アメリカン・エキスプレス」の場合 海外:最高3,000万円(利用付帯) 国内:最高3,000万円(利用付帯) |

| ショッピング保険 | ☓ |

| 追加カード | ETCカード |

| 電子マネー・スマホ決済 | ・QUICPay・iD・Apple Pay・Google Pay |

| 分割・リボ払い | ○ |

| キャッシング | 1〜300万円* ※年率12.00〜18.00% |

年会費無料でも旅行保険の補償が手厚い│旅行が好きな人におすすめのカード2選

旅行が好きな人は、旅先での万が一にも備えられる以下2枚いずれかのクレジットカードを発行しましょう。

- エポスカード

- リクルートカード

上記2つのカードには、万が一のときにも充実した補償を受けられる旅行保険が付帯されています。

いずれも年会費は無料です。

旅行が好きな人におすすめのクレジットカード2枚については、以降で詳しく解説します。

エポスカードは最高補償額2,000万円の海外旅行保険が自動付帯│割引優待サービスも豊富

エポスカードには最高2,000万円の補償を受けられる海外旅行保険が自動付帯*されています。

カードを所有しているだけで保険が適用されること

海外旅行保険が自動付帯されているカードは年会費がかかるものが多いですが、エポスカードは年会費無料で利用可能です。

保険が適用されるのはカード会員のみですが、年会費無料で十分な補償を受けられます。

| 保険の種類 | 補償額 |

|---|---|

| 傷害死亡・後遺障害 | 最高500万円 |

| 傷害治療費用 | 200万円(1事故の限度額) |

| 疾病治療費用 | 270万円(1疾病の限度額) |

| 賠償責任(免責なし) | 2000万円(1事故の限度額) |

| 救援者費用 | 100万円(1旅行・保険期間中の限度額) |

| 携行品損害(免責金額1事故3,000円) | 20万円(1旅行・保険期間中の限度額) |

旅先でケガや事故、病気などに見舞われた際は、24時間日本語で対応してもらえる「緊急医療アシスタンス」サービスの利用が可能です。

たとえば医師や医療施設の紹介、医療費キャッシュレスサービスなどを受けられます。

海外旅行が好きな人や海外旅行での万が一に備えたい人は、エポスカードを発行しましょう。

ただしエポスカードには国内旅行保険が付帯されていないため、国内旅行中での万が一には備えられません。

国内旅行保険が必要な人は国内旅行保険付帯のクレジットカードを発行するか、保険会社の保険に加入しましょう。

エポスカードには、色々な施設を割引料金で利用できる下記表の優待サービスが付帯されています。

さらにエポトクプラザで旅行の予約をしたり、ケユカやチュチュアンナなどの提携ショップで買い物をしたりすることで色々なサービスが受けられます。

参照元:エポトクプラザ-ご優待サイト

たとえばショッピングセンターのニットーモールでエポスカードを利用すると、通常の5倍(200円=5ポイント)のポイントが付与されます。

商業施設などを手頃な価格で楽しみたい人や、対象店舗でお得なサービスを受けたい人はエポスカードを発行しましょう。

| サービス名 | 内容 |

|---|---|

| 飲食店割引 | 対象飲食店*の利用料金が割引となる ※「肉の村山」「日本料理こよみ」など |

| 遊園地や映画館割引 | 対象遊園地*や映画館*などの利用料金が割引となる ※「イオンシネマ」、「東京ジョイポリス」など |

| カラオケ割引 | 対象カラオケ*の利用料金は割引となる ※「カラオケ館」など |

| 美容院・ネイル割引 | 対象美容院*やネイルサロン*などの利用料金が割引となる ※「TAYA」「NAILS UNIQUE」など |

| スパ・温泉入場料割引 | 対象スパや温泉*の入場料割引を受けられる ※「万葉倶楽部」「オーシャンスパFuna」など |

| 舞台・イベントのチケット割引 | 対象舞台*やイベント*のチケットを優待価格で購入できる ※ミュージカル「メリー・ポピンズ」など(2022年2月時点) |

| レンタカー・カーシェアの割引 | 「タイムズカーレンタル」や「オリックスカーシェア」 などを優待価格で利用できる |

| 年会費 | 無料 |

| 申込条件 | 18歳以上(高校生を除く) |

| 国際ブランド | Visa |

| 利用可能枠 | 〜100万円 |

| 申込方法・発行までの最短日数 | インターネット:最短1週間 店頭:最短即日 |

| ポイント付与レート | 200円=1ポイント |

| ポイント交換レート | 1ポイント=1円 |

| 旅行傷害保険 | 海外:最高2,000万円 国内:なし |

| ショッピング保険 | 年間50万円まで* ※年間利用料として別途1,000円必要 |

| 追加カード | ・ETCカード・プリペイドカード |

| 電子マネー・スマホ決済 | ・ApplePay・GooglePay |

| 分割・リボ払い | ○ |

| キャッシング | 最大50万円* ※年率18.0% |

リクルートカードには旅行保険やショッピング保険が付帯│ポイント還元率は1.2%

リクルートカードには、海外旅行保険および国内旅行保険、ショッピング保険が付帯されています。

リクルートカードの海外旅行保険および国内旅行保険は利用付帯のため、補償を受けるには旅費などをリクルートカードで決済する必要があります。

国内外を問わず旅行に行くときは、宿泊費や交通費などをリクルートカードで決済しましょう。

ショッピング保険はクレジットカードを利用して購入した商品が破損していたり、盗難にあったりしたときに補償を受けられる保険のことです。

保険が適用されるのはリクルートカード会員のみですが、年会費無料で充実した補償が受けられます。

| 保険の種類 | 補償額 |

|---|---|

| 傷害死亡・後遺障害 | 最高2,000万円 |

| 傷害治療費用 | 100万円(1事故の限度額) |

| 疾病治療費用 | 100万円(1疾病の限度額) |

| 賠償責任(免責なし) | 2,000万円(1事故の限度額) |

| 救援者費用 | 100万円(1旅行・保険期間中の限度額) |

| 携行品損害(免責金額1事故3,000円) | 20万円(1旅行・保険期間中の限度額) |

| 保険の種類 | 補償額 |

|---|---|

| 傷害死亡・後遺障害 | 最高1,000万円 |

| 保険の種類 | 補償額 |

|---|---|

| ショッピングガード保険 | 年間200万円まで* ※国内外を問わず商品購入日から90日以内に損害を被った場合に適用 |

リクルートカードはどこで使っても1.2%のポイント還元を受けられるため、効率よくポイントを貯めたい人にもおすすめのクレジットカードです。

100円の利用につき1.2ポイントのリクルートポイントが付与され、1ポイント=1円としてdポイントやPontaポイントと交換できます。

ポイント還元率が高いクレジットカードは数多く存在しますが、その多くは提携先での利用でポイント還元率がアップするなど限定的です。

一方でリクルートカードはどこで使ってもポイント還元率が1.2%なので、面倒な手間をかけずに効率よくポイントが貯められます。

更に多くのポイントを貯めたい人は、リクルートのネットサイトを積極的に利用しましょう。

なぜならリクルートのネットサイトを利用すると、ポイント還元率が最大4.2%までアップするからです。

たとえばポンパレモールで5,000円を利用した場合は、ポイント還元率が4.2%なので210ポイントが付与されます。

じゃらんで宿泊費2万円の旅行を予約した場合は、ポイント還元率が3.2%なので付与されるポイントは640ポイントです。

このようにリクルートのネットサイトの利用で多くのポイントを貯められるため、リクルートカードを発行した際はリクルートのネットサイトを積極的に利用しましょう。

| ネットサイト名 | ポイント還元率 |

|---|---|

| ポンパレモール | 4.2% |

| じゃらん | 3.2% |

| 年会費 | 無料 |

| 申込条件 | 18歳以上(高校生を除く) |

| 国際ブランド | ・Visa・Mastercard・JCB |

| 利用可能枠 | 〜100万円 |

| 申込方法・発行までの最短日数 | インターネット:約1週間 |

| ポイント付与レート | 100円=1.2ポイント |

| ポイント交換レート | 1ポイント=1円 |

| 旅行傷害保険 | 海外:最高2,000万円(利用付帯) 国内:最高1,000万円(利用付帯) |

| ショッピング保険 | 年間200万円まで |

| 追加カード | ・ETCカード・家族カード |

| 電子マネー・スマホ決済 | ・ApplePay・GooglePay |

| 分割・リボ払い | ○ |

| キャッシング | Visa、Mastercardの場合:〜50万円* ※年率:14.95~17.95% JCBの場合:最大100万円* ※年率15.0〜18.0% |

在学中の学生でも作れる学生向けのクレジットカード

18歳以上25歳未満の学生でクレジットカードの審査に不安がある人は、学生向けクレジットカードの学生専用ライフカードを選びましょう。

クレジットカードを作るときには審査があり、審査の可否は現在の借り入れ状況や収入などから判断されます。

一般的に収入が安定しない学生は、正社員よりもクレジットカードの審査に落ちる可能性があります。

しかし上記のクレジットカードは利用対象者が学生のため、学生だからといって審査で不利になることはありません。

ただし学生向けのクレジットカードでも、審査に通らないケースがあることを念頭に置いておきましょう。

学生専用ライフカードには最高補償額2,000万円の海外旅行保険が自動付帯│海外での利用でお得

学生専用ライフカードは年会費が永年無料で、高校生を除く18歳以上25歳未満の学生のならば誰でも申し込めます。

多くの年会費無料のクレジットカードには旅行保険が付帯されておらず、付帯されていたとしても利用付帯のものが大半で、補償を受けるには旅費などをカードで決済する必要があります。

一方で学生専用ライフカードは、最高補償額2,000万円の海外旅行保険が自動付帯されています。

学生専用のライフカードに付帯されている海外旅行保険は自動付帯のため、カードを所有しているだけで充実した補償を受けられます。

海外旅行を安心して楽しみたい学生は、カードを所有しているだけで充実した補償を受けられる学生専用ライフカードを選びましょう。

| 保険の種類 | 補償額 |

|---|---|

| 傷害死亡・後遺障害 | 最高2,000万円 |

| 傷害治療費用 | 200万円(1事故の限度額) |

| 疾病治療費用 | 200万円(1疾病の限度額) |

| 賠償責任(免責なし) | 2,000万円(1事故の限度額) |

| 救援者費用 | 200万円(1旅行・保険期間中の限度額) |

| 携行品損害(免責金額1事故3,000円) | 20万円(1旅行・保険期間中の限度額) |

海外でショッピングを楽しむときには、商品代金の支払いを学生専用ライフカードで決済しましょう。

なぜなら、海外での月間利用総額に対して3%のキャッシュバックが受けられるからです。

キャッシュバック分は、請求月の翌々月の10日に学生専用ライフカードに紐付いている銀行口座に振り込まれます。

たとえば8月10日から8月17日まで海外旅行に行き、旅行期間に10万円を利用した場合、キャッシュバックされる金額と日時は下記表のとおりです。

| 振込日 | 10月10日* ※学生専用ライフカードの締め日は毎月5日のため、8月10日から8月17日分は8月分となる |

| 振込金額 | 3,000円* ※10万円×3% |

ただし海外でのショッピングでカード決済して3%のキャッシュバックを受けるためには、渡航前に以下の手順で事前エントリーが必要です。

事前エントリーは、海外旅行の出発日までに済ませる必要があります。

- 「LIFE-Web Desk」に登録する。(初回のみ登録が必要)

- 「LIFE-Web Desk」にログインする。

- メニューの「サービスの申込み・変更」をタップする。

- 「学生専用カード限定サービス」をタップする。

- 「キャッシュバックサービス」をタップする。

- 「渡航期間」や「主な渡航先」を入力する。

参照元:ライフカード公式サイト-学生専用カード キャッシュバックサービス

| 年会費 | 無料 |

| 申込条件 | 高校生を除く18歳以上25歳未満の学生* ※大学・大学院・短期大学・専門学校に在学中の人 |

| 国際ブランド | Visa・Mastercard・JCB |

| 利用可能枠 | 〜30万円 |

| 申込方法・発行までの最短日数 | インターネット:最短3営業日 郵送:2〜3週間 |

| ポイント付与レート | 1,000円=1ポイント |

| ポイント交換レート | 170ポイント=1,375円* ※年会費に充てる場合 |

| 旅行傷害保険 | 海外:最高2,000万円(自動付帯) 国内:× |

| ショッピング保険 | × |

| 追加カード | ETCカード・家族カード |

| 電子マネー・スマホ決済 | ApplePay・GooglePay |

| 分割・リボ払い | ◯ |

| キャッシング | 〜10万円* ※年率13.505~18.0% |